01.04.2017

30 minutes de lecture

L’Accord de Paris signé à la COP21 est entré en vigueur en novembre 2016. Cet accord vise à maintenir la hausse de la température moyenne mondiale en-deçà de 2 °C et à poursuivre les efforts pour contenir la hausse à 1,5 °C d’ici 2100. Il revient aujourd’hui aux gouvernements et aux juridictions locales de mettre en place un cadre économique et réglementaire incitant les réductions de gaz à effet de serre. La tarification carbone est un des outils économiques disponibles, elle prend des formes et des valeurs au niveau international très diverses et se déploie à tous les secteurs de l’économie.

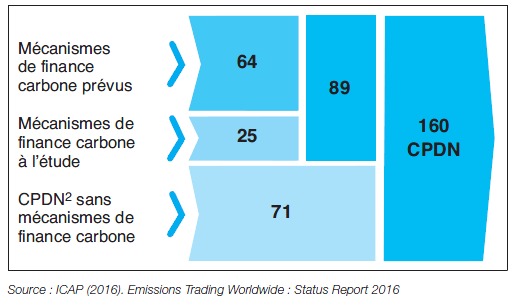

Lors de la COP21, les gouvernements1 dans leur quasi-totalité ont dévoilé leurs engagements de maîtrise des émissions de gaz à effet de serre (GES). Ces engagements sont appelés Contributions prévues déterminées au niveau national (CPDN)2 et ont été soumis à la Convention cadre des Nations unies sur le changement climatique (CCNUC). La mise en œuvre des 160 CPDN s’appuie sur un éventail de politiques et de programmes nationaux de réduction de GES, dont plus de la moitié (89 CPDN) inclut l’usage de mécanismes de finance carbone (fig. 1).

Les outils économiques de tarification carbone ne sont pas figés, bien au contraire. L’Accord de Paris, au travers de son article 6, offre un cadre à la diversification de la tarification carbone et ouvre la voie à de nouveaux instruments financiers en cours de définition. Ces nouveaux instruments viennent compléter les instruments existants que sont les systèmes d’échange de quotas (Emission Trading Scheme ou ETS) et les taxes carbone en place depuis plus de dix ans.

Systèmes réglementaires de finance carbone

Les systèmes d’échanges de quotas et taxes carbone

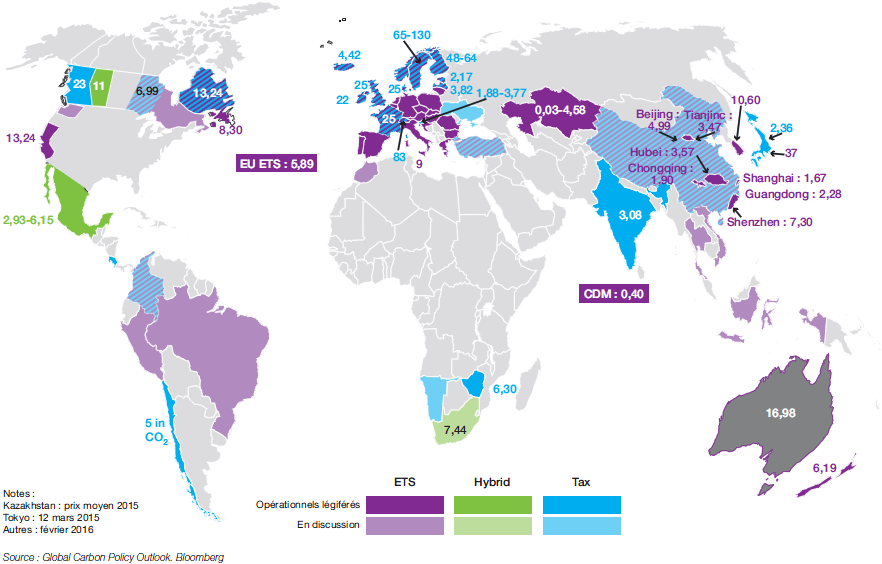

En 2016, 40 juridictions nationales3 et 24 villes, États et régions disposaient d’une tarification carbone réglementée. Cette tarification réglementée se fait principalement via deux outils mis en place par les gouvernements régionaux ou nationaux : l’ETS ou la taxe carbone.

L’ETS est l’outil le plus largement déployé au niveau mondial avec un total de 44 initiatives sur les 644 recensées5. La taxe carbone utilisée seule est l’outil dont l’usage est le plus minoritaire6 puisqu’il ne compte que quatre initiatives à ce jour. Enfin, il est courant d’associer au sein d’une même juridiction un ETS et une taxe carbone lorsque les coûts de réduction sectoriels sont très différents. La combinaison d’un ETS et d’une taxe carbone concerne 16 initiatives mondiales sur les 64 existantes7(fig. 2).

En 2016, les émissions de GES ainsi couvertes par un ETS et/ou une taxe carbone représentaient 13 % de toutes les émissions mondiales de GES, soit 7 GtCO2e8, en forte progression depuis dix ans.

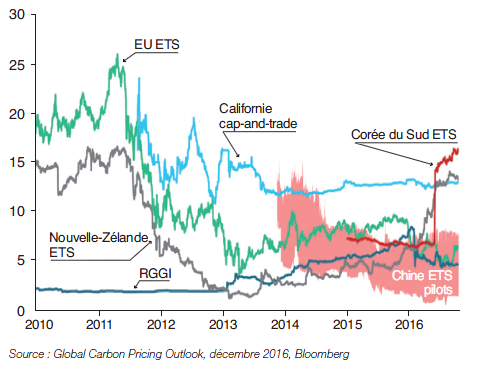

En 2016, les prix du carbone varient de 1 à 130 $/tCO2e sur l’ensemble des systèmes réglementés existants (fig. 2). La taxe carbone de la Finlande est la plus élevée à 130 $/tCO2e. En décembre 2016, le prix du quota carbone sur l’ETS coréen est le plus élevé au monde à plus de 15 €/tCO2e (fig. 3).

Avec le démarrage de son ETS national prévu en 2017, la Chine sera le plus grand marché carbone en volume, couvrant plus de trois milliards de tonnes d’émissions de GES, contre un peu moins de deux milliards de tonnes pour le système européen d’échange de quotas.

La multiplication des ETS et des taxes carbone permet aux juridictions de collecter des ressources financières additionnelles. Toutefois, ces outils ne sont efficaces pour réduire les émissions de GES que si le niveau de prix impacte réellement les décisions d’investissements des agents économiques. Or, de manière générale, les systèmes d’échange de carbone existants ont une offre trop abondante de quotas carbone, conduisant à un prix de la tCO2e relativement faible.

Pour éviter un cours trop faible du quota carbone, la Californie et l’Angleterre associent un prix plancher au cours du carbone9 permettant de garantir un prix minimum. Sur l’ensemble des principaux ETS du monde, seuls les prix des quotas coréens, californiens et néo-zélandais ont progressé en 2016, avec un cours au-dessus de 10-15 €/tCO2e. Globalement, la volatilité du cours des quotas est très forte, ce qui pose régulièrement la question d’un prix plancher tel que proposé par la France en 201610.

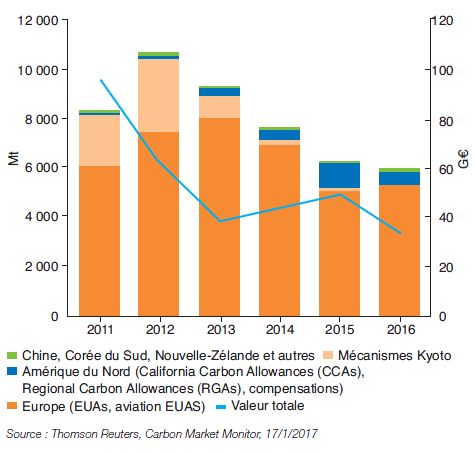

La valeur totale de ces systèmes d’échange de carbone a toutefois chuté de 31 % en 2016, pour atteindre 34 milliards d’euros, soit cependant près de deux fois le PIB 2013 des États-Unis (fig. 4).

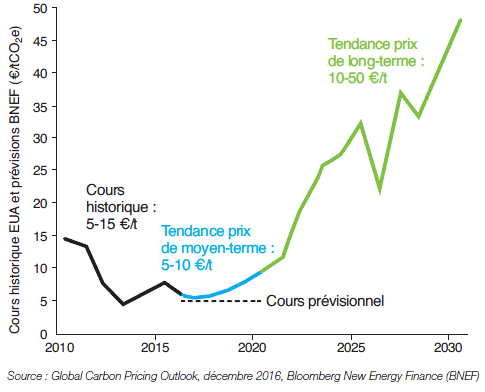

Cette baisse de la valeur totale du marché réglementé s’explique surtout par la baisse du cours du quota européen (EUA11) qui a fluctué entre 4 et 7 €/tCO2e tout au long de l’année 2016. La diminution observée du prix du quota européen reflète l’abondance chronique de quotas dans le système européen, malgré la mise en œuvre des réformes structurelles du marché depuis 201412. Cet excédent de quotas est imputable non seulement à la crise économique mais également au chevauchement d’objectifs d’énergies renouvelables et d’efficacité énergétique qui réduisent d’autant la demande de quotas.

Un projet de loi, publié par la Commission en juillet 2015 et visant à modifier la directive ETS pour la phase IV (2021-2030), est en discussion à Bruxelles. Au cours des cinq prochaines années, les prévisions13 du prix de l’EUA devraient rester autour de 5 à 10 €/tCO2e. Les propositions de modifications de la directive ETS ne s’appliqueront qu’à partir de 2019 et devraient, toutes choses égales par ailleurs, réduire progressivement le surplus du marché, conduisant le prix du quota européen aux alentours de 45 €/tCO2e en 2030 (fig. 5).

Autres initiatives privées volontaires

À côté des systèmes réglementés de tarification carbone que sont les ETS et les taxes carbone, il existe une grande variété d’initiatives privées volontaires qui prennent de l’essor au niveau international. Ces initiatives volontaires regroupent les systèmes volontaires de compensation carbone et les prix internes du carbone en entreprise.

Systèmes réglementaires de finance carbone

Les marchés volontaires de compensation carbone s’appliquent aux réductions d’émissions de GES des secteurs en dehors du champ des émissions réglementées. La demande volontaire de crédits carbone se fait majoritairement par les entreprises et les particuliers qui souhaitent compenser leurs émissions réelles de GES en dehors de toute obligation réglementaire. Si initialement, cette compensation volontaire était majoritairement réalisée par les entreprises ayant une éthique carbone forte ou une image de marque “verte” à préserver, le cadre de la COP21 a probablement ouvert la voie à de nouveaux instruments d’échanges internationaux de crédits carbone.

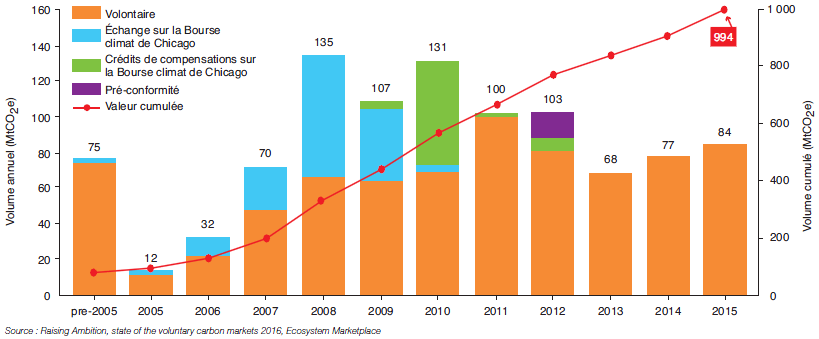

En 2015, les achats de crédits volontaires se sont élevés à 84,1 MtCO2e, un volume en hausse de 10 % par rapport à 2014 (fig. 6). Depuis 2005, près de 330 MtCO2e de crédits carbone volontaires ont été mis sur le marché. Le volume des transactions de crédits carbone volontaires est modeste comparativement aux marchés réglementaires (7 GtCO2e).

Le prix moyen d’échange de 3,3 $/tCO2e, observé en 2015, conduit à une valeur marchande totale de 278 millions de dollars de crédits de compensation, en légère baisse par rapport à 2014, année où les échanges étaient de 298 millions de dollars. Cette contraction est en partie liée à la diminution du prix moyen du crédit carbone.

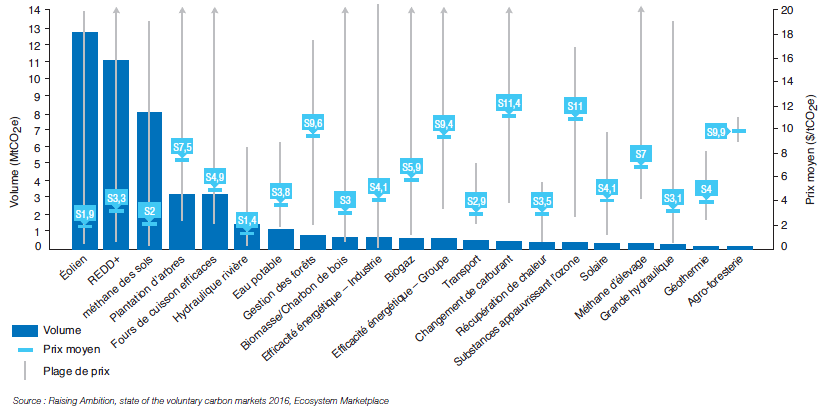

Il n’existe cependant pas un prix unique du crédit carbone volontaire qui s’appliquerait à tous les acteurs d’un système. Les prix des crédits carbone volontaires sont très variables et dépendent des projets de réduction de GES auxquels ils sont associés. Le prix de transaction le plus bas enregistré a été de 0,1 $/tCO2e et le prix le plus élevé de 44,8 $/tCO2e. Les prix des crédits de compensation varient en fonction de la localisation et du type de projet, du standard de certification utilisé et des volumes de crédits générés par un projet de réduction. Plus un projet génère un nombre important de crédits de compensation et est enregistré sous un standard reconnu, plus les vendeurs de crédits acceptent des marges basses, réalisant leur bénéfice sur le volume de crédits vendus (fig. 7).

En 2015, près de la moitié des transactions de crédits de compensation a été réalisée à un prix inférieur à 3 $/tCO2e, et seulement 12 % des transactions l’ont été à un prix supérieur à 6 $/tCO2e14.

Près de 98 % des crédits de compensation achetés étaient certifiés par un standard délivré par un tiers indépendant. Ainsi, le Verified Carbon Standard (VCS) a été le standard le plus recherché par les acheteurs avec près de 50 % de parts de marché à un prix moyen de 3,2 $/tCO2e, suivi du Climate Action Reserve (CAR) (20 % de parts de marché à un prix moyen de 2,6 $/tCO2e), du Gold Standard (19 % de parts de marché à 4,3 $/tCO2e), de l’American Carbon Registry (ACR) (3 % de parts de marché) et enfin du standard Plan Vivo (1 % de parts de marché).

En 2015, et contrairement aux années précédentes, les crédits de compensation issus de projets de production d’énergie éolienne ont été plus nombreux que les crédits issus de projets de réduction d’émissions liés à la déforestation et à la dégradation des forêts (REDD+), en partie en raison du plus faible prix des crédits de compensation éoliens et des plus grands volumes générés.

Au niveau international, les États-Unis ont été le plus gros fournisseur et consommateur de crédits de compensation carbone avec 15,4 MtCO2e de crédits. Certains types de crédits carbone sont acceptés sur l’ETS californien pour la mise en conformité des entreprises sur ce marché. Au niveau mondial, l’offre de crédits carbone provient principalement de l’Inde (6,6 MtCO2e), de l’Indonésie (4,6 MtCO2) de la Turquie (3,1 MtCO2e), du Kenya (3,1 MtCO2e) et du Brésil (3,1 MtCO2e).

D’un point de vue sectoriel, l’énergie, le transport, la finance et l’assurance sont les principaux acheteurs de crédits carbone.

Cependant, en dépit d’une hausse de la demande mondiale de crédits de compensation de 10 % en 2015, l’offre est restée supérieure à la demande et près de 55,9 MtCO2e de crédits carbone additionnels n’ont pas trouvé acquéreur. À cela s’ajoute l’offre prévisionnelle additionnelle 2016 estimée à 70,4 MtCO2e, en provenance principalement de projets de réductions d’émissions de GES liés à l’usage des sols et des forêts et à des installations d’énergies renouvelables.

On l’aura compris, le marché des crédits de compensation carbone n’est pas limité par l’offre de crédits qui est abondante, mais bien par la demande de crédits de compensation.

Les choses pourraient néanmoins évoluer avec l’application de l’Accord de Paris et avec l’initiative de l’Organisation de l’aviation civile internationale (OACI).

Les crédits de compensation et l’OACI

Les négociations en cours au sein de l‘OACI conduiront dès 2020 à une hausse de la demande internationale de crédits de compensation. Parce que l’OACI s’est donnée comme objectif volontaire de neutraliser ses émissions de CO2 à partir de 2020 et parce que les avancées technologiques15 et la rationalisation des processus16 ne suffiront pas à compenser les émissions de l’aviation civile internationale, la compensation carbone est mise en place au sein du Corsia17. L’OACI estime que pour maintenir les émissions de CO2 de l’aviation civile à son niveau de 2020, il faudra acheter près de 852 MtCO2e de crédits carbone entre 2020 et 2035. Cependant, les futurs crédits carbone qui seront acceptés par Corsia devront respecter des critères d’éligibilité extrêmement stricts, en cours de définition par l’OACI.

Enfin, à côté de ces systèmes volontaires de compensation carbone, il existe des initiatives privées au sein des entreprises, consistant à mettre en place un prix interne du carbone. Initiatives privées, revendiquées par les sociétés attentives à la dynamique de tarification des émissions carbone.

Prix interne du carbone en entreprise

Une entreprise peut se fixer volontairement un prix interne du carbone, sous la forme d’une taxe ou d’un prix directeur, lui révélant ainsi le coût économique de ses émissions de GES. Le prix carbone directeur donne un coût aux émissions de GES d’un projet, permettant d’orienter les décisions d’investissements et de R&D vers des technologies bas carbone. Sur le long terme, le prix carbone directeur est un outil de réduction du risque carbone systémique d’une entreprise face aux politiques climatiques.

La taxe carbone, quant à elle, donne immédiatement un signal prix aux directions opérationnelles émettrices. Sa collecte, en retour, permet le financement d’investissements dans des technologies moins émettrices en GES, engendrant sur le long terme une baisse des émissions. Un cercle vertueux est ainsi installé.

Une entreprise choisira une taxe ou un prix directeur selon la nature de ses activités (plus ou moins émettrices) et selon sa politique interne de réduction de GES.

L’établissement d’un prix carbone interne nécessite au préalable de calculer les émissions de GES de l’entreprise via une démarche du type Bilan carbone™ afin d’identifier les postes les plus émetteurs et les leviers à mettre en place. En effet, il est important de pouvoir mesurer l’impact d’un prix interne du carbone (taxe ou prix directeur) sur les décisions d’investissements et de consommations énergétiques sur le long terme.

En parallèle, il est intéressant pour une entreprise de calculer son prix implicite carbone (son coût réel de décarbonation). Ce prix carbone se calcule a posteriori, à partir du coût des mesures et actions mises en œuvre pour réduire les émissions, le tout rapporté aux réductions réellement obtenues. L’entreprise calcule ainsi son coût d’investissement à la tonne de GES évitée, un indicateur de coût de réduction intéressant à connaître pour fixer le prix directeur ou la taxe carbone.

Au niveau mondial, d’après une étude du CDP18, plus de 1 200 entreprises ont reconnu utiliser un prix carbone interne ou envisagent de le faire d’ici les deux prochaines années, soit un nombre d’entreprises en très forte hausse par rapport aux 150 identifiées dans l’étude de 2014.

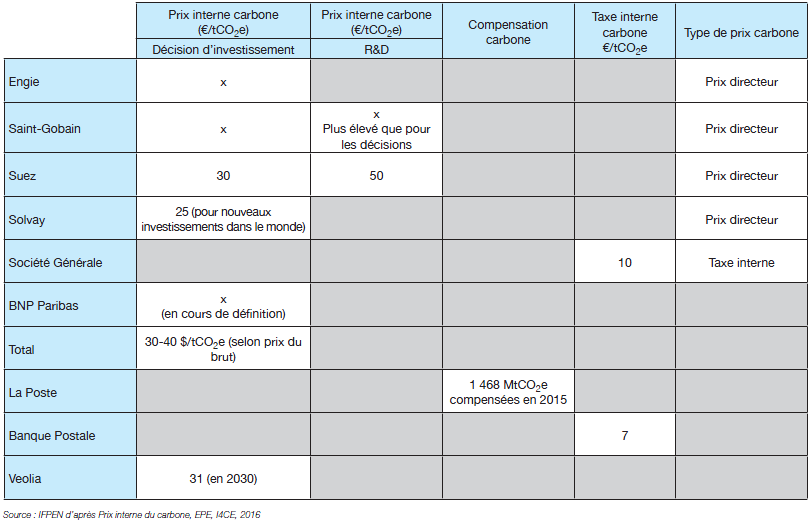

En France, plusieurs groupes industriels et sociétés de services ont dévoilé leur prix interne carbone19. Celui-ci est généralement supérieur au cours du carbone sur l’EU ETS traduisant ainsi une aversion des entreprises au risque climatique. À noter que le prix interne carbone utilisé pour les projets de R&D (chez Saint-Gobain et Suez par exemple) est nettement supérieur au prix interne carbone utilisé dans le calcul de rentabilité des nouveaux investissements (fig. 8).

Conclusion

L’Accord de Paris, entré en vigueur en novembre 2016, a ouvert la voie à une multiplication des initiatives de tarification du carbone au niveau international.

Que ce soit au travers de systèmes réglementés (ETS, taxes carbone) ou de systèmes volontaires (prix internes carbone), la tarification carbone internationale se déploie à un nombre croissant d’acteurs économiques.

La multiplication de ces initiatives entraîne une multiplication des valeurs du carbone. Pour rester compétitifs sur les marchés, et/ou éviter des pénalités liées à leurs émissions de GES, les acteurs économiques devront connaître les secteurs couverts, le mode de fonctionnement de la contrainte et le niveau des prix carbone auxquels ils sont soumis.

Le financement de la transition énergétique nécessite de définir des politiques publiques pour orienter les stratégies d’investissements des entreprises et pour favoriser la recherche et le développement de technologies bas carbone. L’Accord de Paris, en refermant le protocole de Kyoto et en supprimant la dichotomie pays de l’annexe I et non-annexe I, a ouvert la voie à de nouveaux outils de tarification carbone au niveau mondial.

Paula Coussy – paula.coussy@ifpen.fr

Manuscrit remis en avril 2017

(1) 162 sur 189 pays signataires de l’Accord de Paris. Les pays signataires représentent 96 % des émissions mondiales de GES et 98 % de la population mondiale

(2) En anglais, appelés INDC : Intended Nationally Determined Contribution

(3) Au sein d’une fédération d’États

(4) ETS seul : EU-ETS (2005), Nouvelle-Zélande (2008), Regional Greenhouse Gas Initiative (USA) (2009), Tokyo ETS (2011), Californie (2012), Québec (2013), Kazakhstan (2013), Corée (2015), Ontario (2017), etc.

(5) State and trends of carbon pricing, World Bank Group, 2016

(6) Taxe seule : Finlande (1990), Suède (1991), Japon (2012), Mexique (2014) ; à venir Afrique du Sud (2017), Chili (2017), Canada (2018), etc.

(7) Norvège, Suisse, Irlande, France, Portugal, etc.

(8) CO2e : CO2 équivalent. Désigne le potentiel de réchauffement global des gaz à effet de serre en équivalence CO2

(9) 10 $/tCO2e pour la Californie et près de 20 £/tCO2e en 2017 pour l’Angleterre

(10) Rapport de mission “Propositions pour des prix du carbone alignés avec l’Accord de Paris”, P. Canfin, G. Mestrallet, A. Grandjean

(11) EUA : European Union Allowances

(12) Réformes nommées Backloading et Market Stability Reserve (MSR) destinées à réduire l’offre de quotas sur l’EU ETS

(13) Bloomberg New Energy Finance. Décembre 2016

(14) Raising Ambition, state of the voluntary carbon markets 2016, Ecosystem Marketplace, p. 6

(15) Dont l’efficacité énergétique moteur des aéronefs et l’usage de biocarburants

(16) Comme l’optimisation des trajectoires de vol

(17) Carbon Offsetting and Reduction Scheme for International Aviation (Corsia)

(18) CDP, Embedding a carbon price into business strategy, 2016 (organisation à but non lucrative)

(19) Prix interne du carbone, EPE, I4CE, 2016