01.06.2017

30 minutes de lecture

L’arrivée du numérique et des technologies associées1 a bouleversé de nombreux secteurs au cours de la dernière décennie. En les investissant un à un, les grands acteurs du web et du numérique — GAFA2 en tête — ont provoqué une prise de conscience chez les acteurs historiques quant aux potentiels de développement liés à la transformation numérique des activités ainsi que sur les risques de voir leurs cœurs de métiers menacés. Le secteur de l’énergie n’a pas dérogé à cette tendance. Après avoir abordé dans une première fiche les implications des grands acteurs du web et du numérique dans le secteur de l’énergie3, cette seconde fiche s’intéresse désormais à l’action — ou à la réaction — des acteurs de l’énergie, et plus spécifiquement ceux du pétrole et du gaz, à l’égard du numérique.

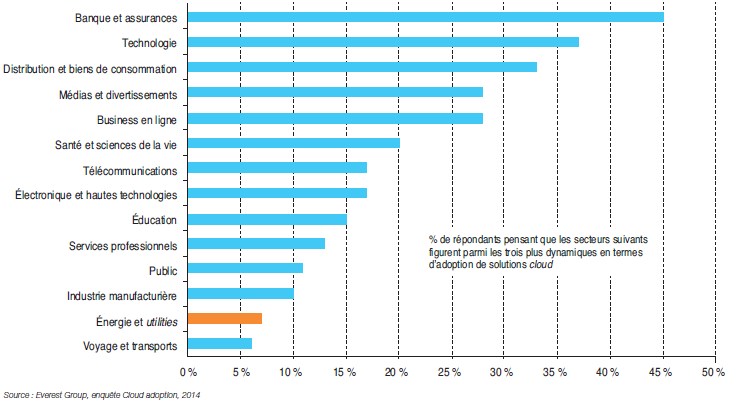

À l’image des capteurs, dont la forte baisse du prix moyen s’est accompagnée d’un accroissement du nombre de prestations offertes, la technologie est de plus en plus accessible et fiable. Ainsi, dans le secteur pétrolier et gazier, le numérique offre d’innombrables opportunités. Les différents acteurs en sont conscients et ont la conviction que les technologies digitales représentent l’avenir. Néanmoins, tous ne s’y engagent pas à la même vitesse. Au sein de cette industrie, où les investissements atteignent des montants très élevés, un changement de rapport vis-à-vis de la donnée, véritable richesse historique, s’opère lentement et aucune rupture véritable n’a encore été constatée. En 2014, le secteur de l’énergie et des utilities ne pointait qu’en 13e position dans le classement des secteurs les plus enclins à l’adoption de solutions de type cloud (fig. 1).

Si l’engagement effectif des entreprises pétrolières et gazières dans le digital se fait à vitesse variable, le contexte économique du secteur joue un rôle primordial. La chute brutale des prix du pétrole en 2014, la rémanence d’un niveau bas depuis lors et la nécessité qui en découle de réaliser des économies constituent des facteurs d’orientation vers les solutions digitales. Se posent par conséquent les questions relatives à l’intensité de cet engagement. Que pourrait donner une éventuelle remontée progressive des prix du pétrole sur les avancées faites par les entreprises ? Une fois engagés dans leur transformation digitale, vers où vont les acteurs du secteur ? Le recours à des solutions numériques n’est-il qu’un moyen de maintenir des marges raisonnables au cours d’une conjoncture particulièrement maussade ? Ou bien ne constituerait-il pas un mouvement de fond, décorrélé de l’évolution des prix du brut, qui amènerait les acteurs des métiers du pétrole et du gaz vers de nouveaux modèles économiques, bouleversant ainsi le paysage concurrentiel et la gouvernance du secteur ?

Les technologies numériques, solutions face à la baisse du prix du baril

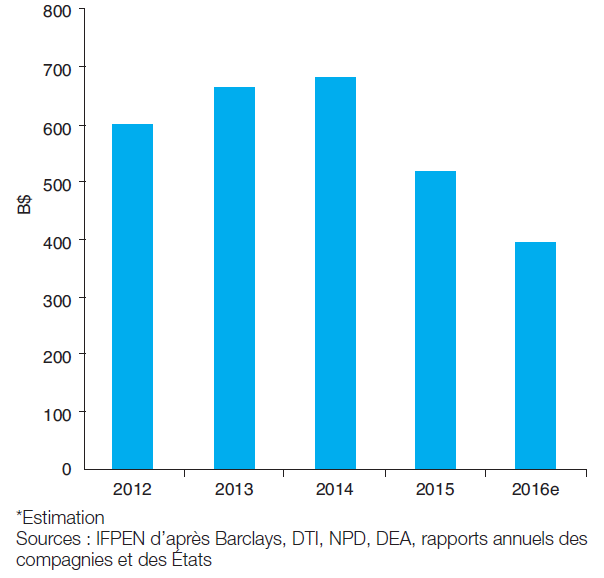

L’effondrement du prix du baril de pétrole à partir du mois de juin 2014 a de nouveau ouvert une ère de rigueur pour les acteurs du secteur du pétrole et du gaz. Avec un prix passé d’environ 110 à 50 USD en à peine plus de six mois, et maintenu dans cet ordre de grandeur depuis (fig. 2), les revenus des compagnies pétrolières ont été considérablement réduits. Dans un contexte de modération des prix du brut à court et moyen termes, il est redevenu impératif d’agir sur les charges d’exploitation, sur la productivité et sur les délais de mise en production afin de conserver des marges raisonnables ainsi que de meilleurs retours sur investissement4. Pour cela, des investissements de rupture au niveau des actifs existants sont nécessaires et ce, notamment, en intégrant puis en exploitant les technologies du numérique.

Une gestion optimisée des actifs

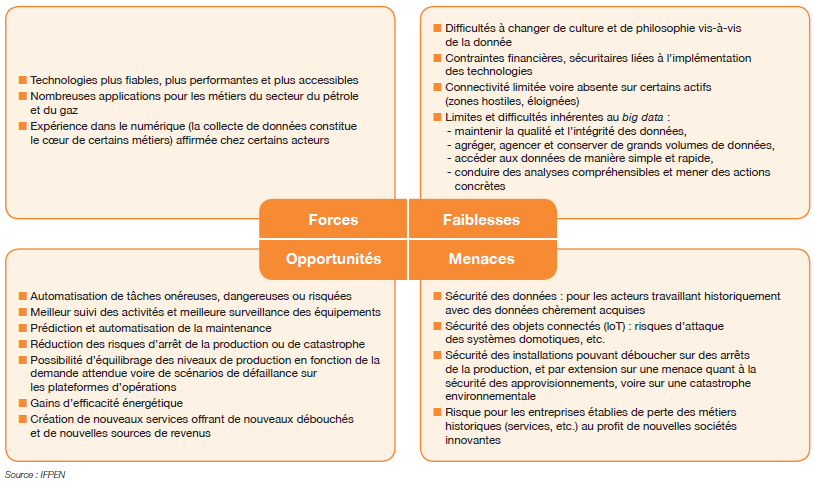

Dans le sillage de la forte réduction des dépenses en exploration-production (– 42 % au cours des deux années précédentes (fig. 3), le nombre de grandes découvertes conventionnelles s’est réduit tandis que ces dernières ont été réalisées dans des zones de plus en plus difficiles d’accès, à l’environnement hostile (région Arctique, mer profonde, ultra-profonde, déserts, etc.). À ces nouveaux défis de l’industrie, la transformation digitale dans le domaine de la production de pétrole et de gaz offre aux compagnies des outils de réponse.

Ainsi, la surveillance renforcée des installations et des équipements via l’implantation de solutions numériques — capteurs en tête — constitue l’un des leviers pour les opérateurs pour améliorer les procédés d’exploitation de leurs champs existants, maintenir une production rentable et faire face aux risques HSE (hygiène, sécurité, environnement). Grâce à la récolte de nombreuses données concernant le fonctionnement de leurs équipements, les opérateurs sont désormais en mesure d’élaborer un “double numérique”, modèle virtuel présentant l’installation dans son ensemble. Ils peuvent ainsi établir des diagnostics des différents équipements, prédire les défaillances et anticiper les pannes. Non seulement le coût des opérations de maintenance s’en retrouve réduit mais les arrêts de production peuvent également être écourtés grâce à une réactivité renforcée de la part des équipes opérationnelles.

Poussée plus loin, la notion de “double numérique” peut permettre d’établir des prévisions de ce que pourrait subir l’installation selon des scénarios incluant des événements plus ou moins probables (défaillance sur une plateforme d’opérations, catastrophe naturelle, etc.) afin que les ingénieurs et les opérateurs préparent la meilleure réponse possible.

Néanmoins, l’implantation de solutions numériques s’accompagne de nombreuses contraintes d’ordres sécuritaire et financier (coûts liés à l’arrêt de la production, etc.).

Aussi les outils destinés à prévenir sinon à minimiser les risques de catastrophe (surveillance de l’état des équipements, systèmes d’anticipation des failles, coupure à temps des activités) supposent une connectivité qui s’avère délicate à mettre en place dans des localités éloignées (offshore lointain, zones désertiques, etc.).

Une réactivité accrue

En addition à l’optimisation de la gestion et aux économies de coûts qu’elle offre, la surveillance accrue des équipements et des installations a également des impacts sur le plan de la gestion du personnel. Grâce à une liaison en continu des sites de production et des bureaux, l’ensemble des équipes dispose d’un accès immédiat aux informations. Le support à distance permet de prendre des décisions plus rapides et adaptées. Les équipes sur le terrain peuvent être réduites, limitant par ailleurs les coûts de transport vers des zones compliquées (plateformes, etc.) et, de surcroît, l’exposition aux risques HSE.

L’essentiel de ces idées a été repris dans le concept CWE (Collaborative Work Environment). Selon Frans Van den Berg5, les économies que pourrait engendrer une approche de ce type se situeraient entre 5 et 10 millions de dollars par année et par actif. Et les pistes d’amélioration de ce concept sont légion à mesure que la technologie évolue. Ainsi, les objets connectés sont amenés à prendre une place de plus en plus importante dans l’industrie. La “mobilité industrielle” se caractérise par le recours à la robotique (robots, drones, etc.), aux caméras, aux tablettes et autres smartphones résistant aux conditions du terrain (explosions, poussière, climat, etc.) et offrant des applications nécessaires aux travaux sur les champs pétroliers (données sur les puits, tableau de bord du champ mis à jour en temps réel, communication vidéo, historique de maintenance, etc.).

Enfin, il est possible d’imaginer l’automatisation de l’activité elle-même à travers la connexion de bout en bout de la chaîne de valeur dans le but d’équilibrer la production et les différentes étapes du downstream en fonction de la demande future6. Selon la variation attendue de cette dernière, les opérateurs pourraient anticiper les niveaux de la vente de détail et ainsi limiter l’impact sur leurs stocks et donc sur les prix. Plus encore, l’anticipation pourrait être portée à la source dans le but d’optimiser les investissements et gérer plus efficacement les coûts d’exploitation.

Une évolution des compétences

Incontestablement, la digitalisation va grandissant et impliquera de toutes les manières des changements profonds dans la façon de travailler au sein du secteur du pétrole et du gaz. Les entreprises qui parviendront à implanter des solutions big data, sur la base des capteurs et des nouvelles technologies, et à en extraire des analyses fines pour la gestion de leurs actifs, seront les plus à mêmes de parvenir à des objectifs de performance économique.

Au-delà des économies qu’il permet de faire et des nouveaux défis auxquels il permet de répondre, le numérique est un moyen de faire évoluer les métiers de l’énergie et de constituer de nouvelles sources de revenus. Pour les énergéticiens, il est question de gagner de la valeur en surpassant les attentes7.

Enfin, à l’heure où le secteur du pétrole et du gaz entrevoit un “grand bouleversement de ses effectifs”8 avec le départ à la retraite à venir d’une génération d’ingénieurs pétroliers, il est nécessaire pour cette industrie d’engager une stratégie de capitalisation des connaissances et des métiers. Dans la mesure du possible, la codification et l’automatisation des analyses de routine et des processus de décision grâce à la digitalisation et aux récentes technologies d’intelligence artificielle peuvent être des outils utiles à l’atteinte de cet objectif (fig. 4).

Les comportements des acteurs du pétrole et du gaz face à l’arrivée de la digitalisation

Au-delà de ses apports opérationnels au niveau des modes de travail notamment, le numérique offre un potentiel de révolution considérable dans le secteur du pétrole et du gaz. Qu’importe l’évolution future des cours du brut, la pénétration des technologies de la donnée est engagée et le secteur semble avoir pris conscience que leur progression est inéluctable.

Outre les implications concrètes, quel impact aura la digitalisation auprès des acteurs historiques ? Leur philosophie vis-à-vis de la donnée, actif hautement précieux de tout temps, aura-t-elle suffisamment évolué pour qu’ils en délèguent l’analyse à des sociétés extérieures ? Ou au contraire sera-t-elle inchangée au point de les inciter à tout traiter en interne ? Dans ce cas, il convient de se demander si et comment ils parviendront à s’adapter à l’évolution de certains acteurs tels que les équipementiers et les fournisseurs, dont l’offre s’est précisément enrichie de nouveaux services axés autour des données.

Les opérateurs historiques

Les opérateurs historiques du secteur du pétrole et du gaz traitent et analysent de grands volumes de données depuis de nombreuses années.

En héritage de la culture géosciences, Total, par exemple, revendique une culture data native9 de son personnel. Cette identité forte n’empêche pas le groupe de chercher à parfaire la mise en valeur des données brutes qu’il collecte sur ses installations et équipements.

Ainsi, à l’image du challenge de data science auquel plusieurs centaines de ses salariés ont pris part10, l’entreprise œuvre en interne afin de favoriser l’émergence d’innovations. L’implantation de la technologie digitale passe également par la recherche de solutions innovantes venant du marché. À cet égard, Total a lancé en décembre 2015 un incubateur de start-up sur le thème de “l’usine 4.011”. À ce jour, neuf entreprises ont été incubées et peuvent désormais tester leurs solutions auprès des différentes branches d’activité du groupe.

Dans un autre registre, Engie a fait le choix d’une profonde restructuration de ses activités. Sous l’impulsion d’Isabelle Kocher, arrivée à la tête du groupe en mai 2016, Engie entend devenir un leader de la transition énergétique en mettant l’accent sur les énergies renouvelables et les services. Dans cette optique, le groupe a mené une série d’opérations de croissance externe aux États-Unis en rachetant Ecova (2014), Retroficiency (2015), OpTerra (2016) et en prenant, plus récemment, le contrôle majoritaire de Green Charge Networks12, des sociétés proposant toutes des outils et services dans le domaine de l’efficacité énergétique. Néanmoins, cette (r)évolution ne va pas sans mal. Le cœur de métier historique du groupe est en passe d’être relayé au second plan alors que les nouveaux gains en valeurs se font ailleurs. Certains y voient une “marginalisation des cadres du vieux monde des énergies fossiles“ dans une entreprise “où l’on ne parle plus que d’énergie 3D (décarbonée, digitalisée et décentralisée)” 13.

De l’évolution de la relation à la donnée…

Les exemples de Total et d’Engie illustrent l’évolution en cours dans le rapport à la donnée au sein d’un secteur où la possession et l’exclusivité étaient jusqu’alors des notions clés considérées comme immuables.

Initialement, la valeur ajoutée de la donnée est obtenue par l’intervention d’hommes de métiers du secteur de l’énergie (ingénieurs, techniciens, etc.). Les nouveaux types de données, créés grâce notamment au déploiement des capteurs, sont accessibles à de nouveaux acteurs désormais capables d’offrir des analyses sortant du cadre purement technique. Nous passons schématiquement d’un monde où l’analyse de la donnée permettait d’en tirer une information technique utile pour améliorer la productivité à un monde où l’analyse ouverte de données de toutes sortes, pas systématiquement techniques, aboutit à la mise au point de services associés d’optimisation que ce soit en B2B (optimisation de la production par exemple) ou en B2C (optimisation énergétique pour les end users, etc.).

… à l’émergence du service

Si l’utilisation des nouvelles technologies permet d’améliorer la productivité, l’élaboration de services sur la base des données nouvellement récoltées permettra à certains acteurs de générer de nouveaux revenus. Dans ce cadre, une position importante est tenue par les parapétroliers, acquéreurs historiques des données au profit des opérateurs.

La société de services Schlumberger, par exemple, fait partie des entreprises dont une grande part de l’activité est justement d’acquérir des données au profit de ses commanditaires. Elle est leader sur le marché des logiciels en géosciences dont l’objectif est le traitement de données pour en tirer les informations importantes en vue d’un passage de l’exploration à l’exploitation d’abord, puis au suivi et à l’optimisation de la production. La politique de digitalisation de l’entreprise s’est matérialisée en 2015 par la signature d’un accord de collaboration avec IBM14 portant sur le développement (sur la plateforme Avocet de Schlumberger) d’un ensemble de services d’optimisation de la production et au-delà d’outils de gestion très ouverts pouvant aller des ressources humaines à la HSE, en passant par le management ou encore la logistique. Récemment, l’infrastructure a évolué en offrant des capacités de calculs haute performance (HPC) et des collaborations ont cette fois-ci été annoncées avec Google dans le cadre d’applications de type cloud15.

Landmark, filiale d’Halliburton et principal concurrent de Schlumberger dans le domaine des logiciels, s’est également engagé dans cette voie. Depuis le début de l’année 2017, la société propose son logiciel DecisionSpace 365 dans un nouvel environnement iEnergy Cloud.

Les logiciels utilisés par les pétroliers ont une structure qui n’a pas varié depuis l’origine (les années soixante) reposant sur l’idée que les données sont rares et chères et que leur valorisation nécessite un traitement mathématique ainsi qu’une pertinence physique et chimique complexes pour ne pas dégrader l’information. Ils ne sont pas forcément adaptés à un traitement ultrarapide d’un haut débit de données pour une mise à jour en quasi-temps réel. Avec l’accumulation de nouvelles données, il est possible d’imaginer un basculement vers un traitement de la donnée qui passerait par une lecture plus statistique. Pour cela, la relation à la donnée doit poursuivre son évolution et les acteurs concernés passer d’une culture de la Data in silos à la Data democratization16.

Sur ce dernier point, les fournisseurs d’équipements (pompes, automatismes, etc.) détiennent une position intéressante. Dans le cadre de la maintenance prédictive, l’optimisation du fonctionnement des équipements se caractérise par un plus grand nombre de capteurs déployés. Outre l’accumulation de données, ils peuvent renseigner au-delà même des seuls équipements dédiés. Dans une infrastructure telle qu’une raffinerie, une connaissance de l’ensemble de l’actif pourrait ainsi être déduite de l’analyse de ces diverses données “périphériques” et à travers elle un service pourrait être proposé par le fournisseur à son client.

La situation de Schneider Electric est également intéressante. Alors qu’après des années, elle était devenue leader dans le domaine des équipements électriques puis celui de la gestion de l’énergie, elle a encore évolué ces dernières années avec l’acquisition notamment d’Invensys, un spécialiste en logiciels industriels, en 201417. Depuis, Schneider Electric s’est tourné en partie vers les nouvelles technologies de la donnée en allant jusqu’à les intégrer dans ses offres18.

Enfin, General Electric (GE) s’est engagé de façon radicale dans le numérique en créant la business unit GE Digital. Cette nouvelle entité, chargée, d’une part, de chapeauter l’ensemble des activités numériques du groupe et, d’autre part, de développer et de commercialiser la plateforme internet industriel Predix, doit faire évoluer le groupe de la place d’industriel à celle d’entreprise de logiciels et de services structurée autour de l’économie de la donnée. C’est dans cette logique que s’est inscrit fin 2016 le rapprochement de la branche Oil&Gas avec Baker Hughes. À ce propos, la communication autour de cette opération19 constitue un exemple emblématique de la volonté de créer une “nouvelle compagnie de services industriels numériques sur toute la chaîne de valeur pétrolière”.

Cette capacité à créer et à capter un nouvel espace de valeur ajoutée montre le rôle accru du parapétrolier dans la mutation en cours et profonde de la culture des entreprises du secteur. Du fait du rôle renforcé de la donnée dans le management de réservoir, il sera intéressant de voir comment évolueront les rapports entre pétroliers et parapétroliers, notamment dans le contexte des fusions-acquisitions.

Conclusion

Dans la fiche qui abordait la digitalisation du secteur de l’énergie suivant le point de vue des grands du web et du numérique, nous avions observé que les acteurs de tous bords se cherchent encore et qu’il était difficile de savoir lesquels s’imposeraient au cœur du nouveau paradigme apporté par l’essor des technologies de la donnée.

Après un regard porté cette fois du côté des acteurs du secteur du pétrole et du gaz, il apparaît qu’un cap a été franchi. Le “choc” nécessaire à l’évolution des mentalités semble avoir eu lieu et il est admis et acquis par tous que les nouvelles technologies de la donnée vont entrer de plain-pied dans ce secteur.

Certes, l’exploration et la production d’hydrocarbures restent protégées par les montants colossaux des capitaux qu’elles requièrent. Dans ce cadre, la recherche de baisse des coûts peut passer par une voie classique d’amélioration de la productivité en utilisant ces nouvelles technologies dans une chaîne de valeur traditionnelle. Néanmoins, l’énergie devient progressivement un service et non plus seulement une commodité. Le développement de nouveaux services B2B ou B2C est la clé d’un potentiel gain en valeur ajoutée.“course” aux nouveaux services

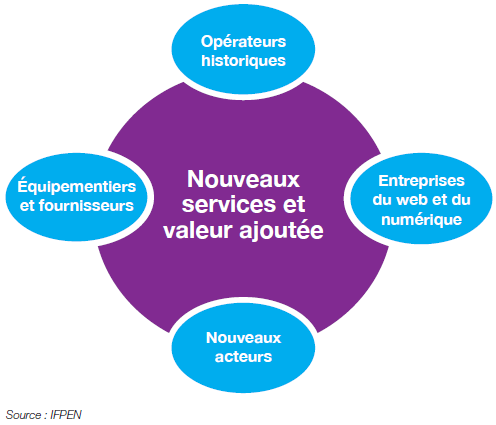

Or s’il demeure délicat de définir quels acteurs s’imposeront au final, beaucoup d’entre eux, de manière visible ou encore internalisée, s’y préparent. Les propriétaires des données (jusqu’ici les opérateurs) réussiront-ils eux-mêmes à contrôler ces services ? Les fournisseurs de ces opérateurs principaux seront-ils ceux capables de s’immiscer plus avant dans ce marché en profitant de l’accès à de nouvelles données ? Les acteurs du numérique, fournisseurs de matériels (IBM, etc.) ou d’applications (souvent des start-up) seront-ils partenaires ou pourront-ils prendre une part du leadership ?

C’est donc bien à une “course” (fig. 5) vers la capacité de proposer ces nouveaux services, en utilisant au mieux les technologies de la donnée, que nous assistons désormais.

Adrien Martinez-Méré – adrien.martinez-mere@ifpen.fr

Franck Castagna – franck.castagna@ifpen.fr

Manuscrit remis en juin 2017

(1) La mobilité, le big data, le cloud, les objets connectés et les réseaux sociaux principalement

(2) Google, Apple, Facebook, Amazon

(3) Franck Castagna et Adrien Martinez-Méré : Les grands du web et du numérique dans le domaine de l’énergie – colloque Panorama IFPEN, janvier 2017

(4) Nate Clark, Abhish Abraham et Amir Anvar : Unrealized potential of digital – Oil&Gas Financial Journal, 16 mai 2016

(5) Frans Van den Berg : The digital oilfield, collaborative working at global scale – SPE Distinguished Lecturer, février 2016

(6) Stefano Martinotti, Jim Nolten et Jens Arne Steinsbø : Digitizing oil and gas production –Mc Kinsey, août 2014

(7) Thierry Mileo : La révolution numérique dans l’industrie : quels impacts dans le secteur de l’énergie – colloque Panorama IFPEN, Paris, 24 janvier 2017

(8) Stefano Martinotti, Jim Nolten et Jens Arne Steinsbø : Digitizing oil and gas production – Mc Kinsey, août 2014

(9) Gilles Cochevelou : Digital @ Total : une culture forte – colloque Panorama IFPEN, Paris, 24 janvier 2017

(10) Lélia De Matharel : Offres et process internes optimisés, Total est transformé par l’IoT, Journal du Net, 11 avril 2017

(11) Total : Total lance un incubateur de start-up sur le thème de “l’usine 4.0” – 18 décembre 2015

(12) Anaïs Moutot : « Engie met le cap sur les services aux États-Unis » – Les Echos, 8 mars 2017

(13) Jean-Michel Bezat : Engie : un plan de transition énergétique difficile à faire passer – Le Monde, 17 janvier 2017

(14) Schlumberger : Schlumberger and IBM Introduce New Service to Optimize Integrated Upstream Production Operations – 31 août 2015

(15) Ashok Belani : Schlumberger and Google Cloud: Innovation in Seismic Data Processing – Google Cloud Next 2017 Conference, 21 mars 2017

(16) Satyam Priyadarshy : Halliburton on Big Data Challenges in Oil & Gas Industry – KDNuggets News

(17) Manuel Moragues : Schneider Electric finalise l’acquisition d’Invensys – L’Usine Nouvelle, 17 janvier 2014

(18) Schneider Electric : Schneider Electric: Cloud & service providers