15.07.2022

30 minutes de lecture

BILAN du 1er SEMESTRE 2022

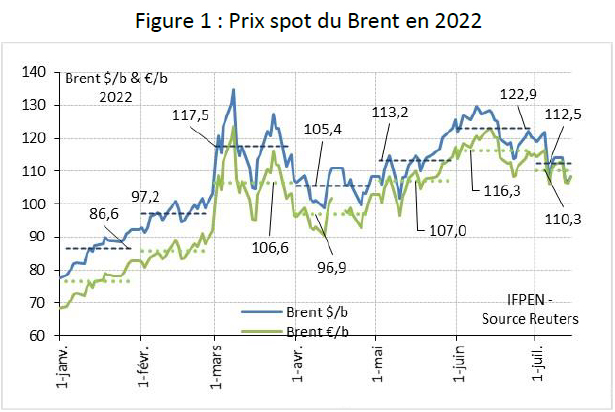

Le prix du Brent décroche début juillet (Fig. 1).

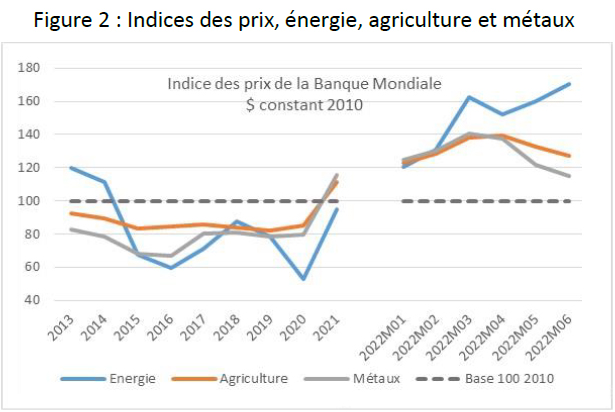

Le prix moyen du Brent sur les premiers jours de juillet, très volatil (107 à 119 $/b), s’établit à 112 $/b environ en recul de 10 $/b par rapport au mois précédent. Cette correction assez sensible est due en grande partie aux risques pesant sur l’économie mondiale, risques confirmés par le FMI indiquant début juillet qu’une récession mondiale ne pouvait être exclue. Cela explique les tendances baissières sur le pétrole, les marchés financiers et les matières premières, en particulier les produits agricoles (-3,7 % en juin) et les métaux (-5,5 % ; Fig. 2). Facteurs favorables pour réduire la pression inflationniste, les niveaux actuels restent néanmoins élevés, pesant à la fois sur le pouvoir d’achat des ménages et les marges des entreprises.

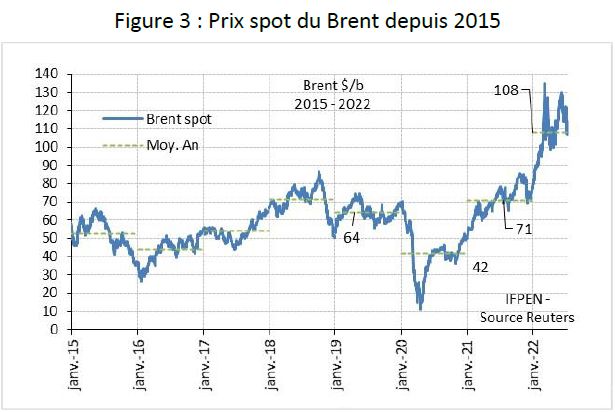

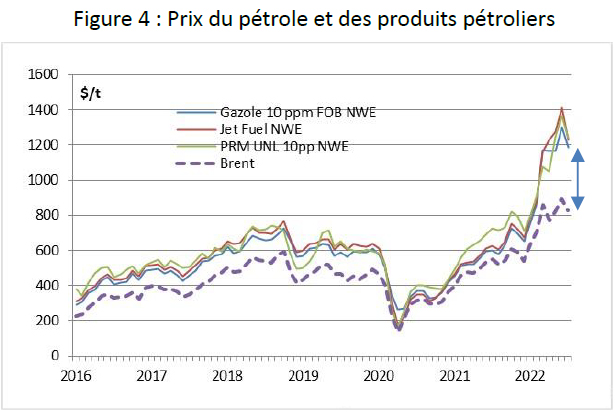

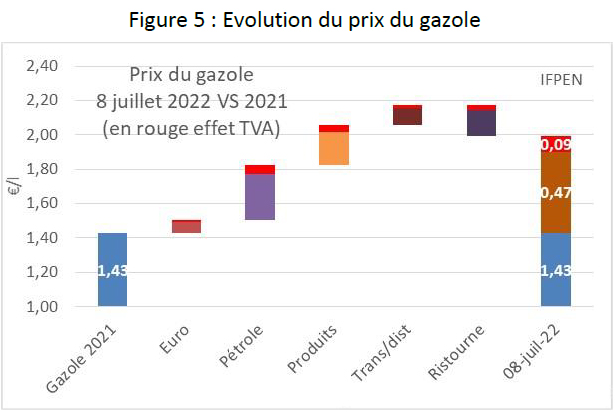

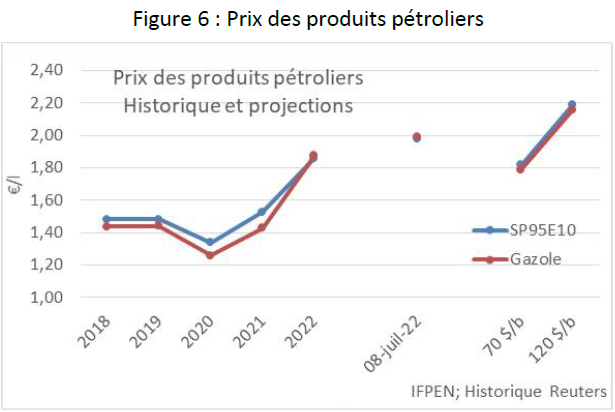

Le prix des produits pétroliers à la pompe par exemple se situe, avec ristourne de 0,18 €/l, à 2 €/l environ pour le gazole et l’E10 au 8 juillet contre 1,43 €/l et 1,53 €/l respectivement en 2021. Prix du pétrole en hausse (Fig. 3), prime importante sur le prix international des produits pétroliers en raison des contraintes sur le raffinage (Fig. 4), et dans une moindre mesure faiblesse de l’Euro sont à l’origine de ces écarts par rapport à 2021 (Fig. 5). Ainsi, dans les conditions actuelles, en supposant une baisse du prix du pétrole à 70 $/b soit le prix moyen de 2021, les prix du gazole et de l’E10 resteraient au-dessus des moyennes de l’an passé (à environ 1,80 €/l hors ristourne ; Fig. 6).

Le prix du Brent autour de 105 à 115 $/b en 2022 ?

A 112 $/b en juillet, le prix du Brent est en progression très nette par rapport au début de l’année (87 $/b en janvier). Il s’établit en moyenne sur les sept premiers mois à 108 $/b contre 71 $/b l’an passé (Fig. 4). En supposant un prix compris entre 100 et 120 $/b jusqu’en décembre, la moyenne de l’année s’établirait entre 105 et 115 $/b, niveau qui n’a pas été atteint depuis mi-2014.

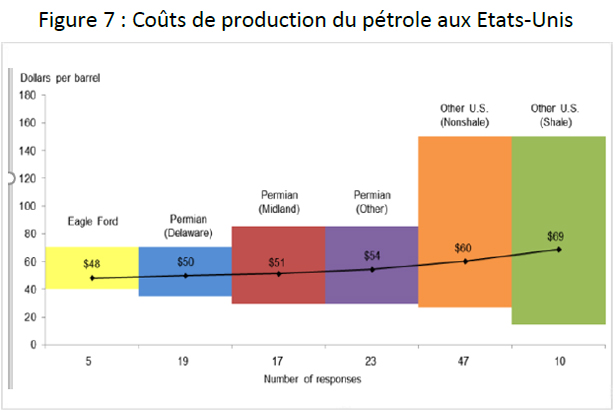

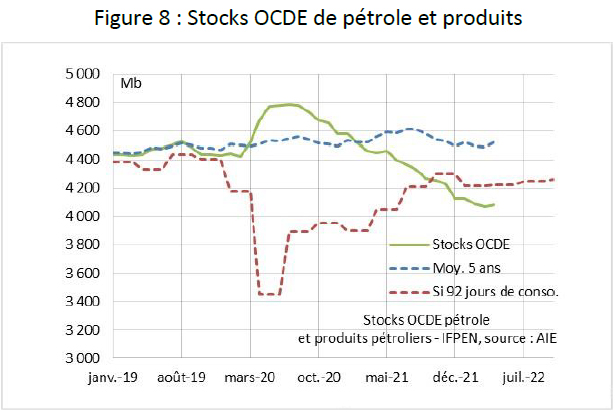

Ces niveaux de prix sont largement au-dessus des seuils de rentabilité pour développer de nouveaux gisements de pétrole, seuils estimés, par exemple aux Etats-Unis, entre 50 et 70 $/b (Fig. 7). Le prix du pétrole « bénéficie » donc d’une prime liée principalement aux contraintes pesant sur l’offre de pétrole, lesquelles entrainent une réduction du niveau des stocks commerciaux détenus en particulier par les pays occidentaux (Fig. 8).

Des forces divergentes influencent l’équilibre pétrolier mondial.

Des sanctions occidentales sur la Russie aux effets modérés à ce jour.

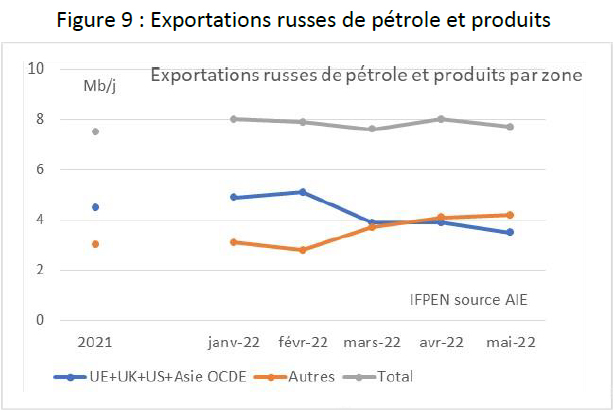

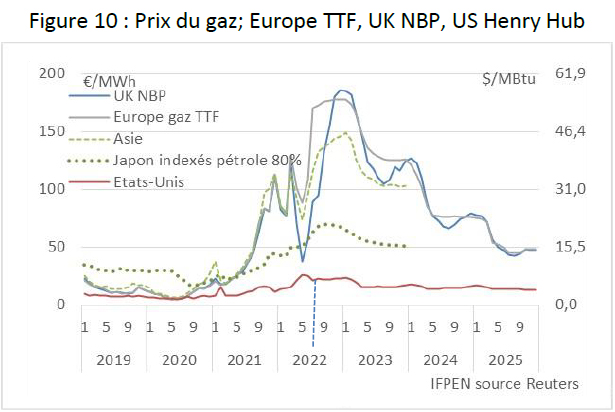

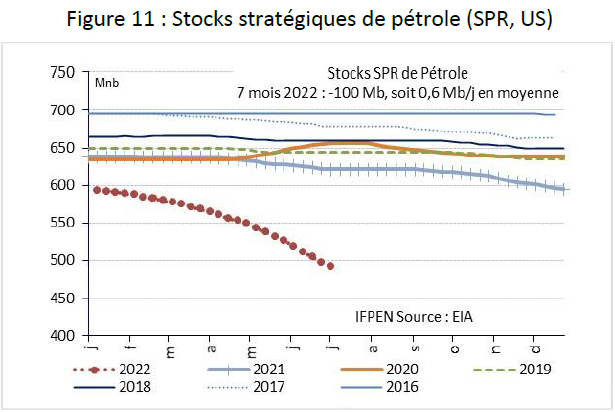

La guerre en Ukraine a bien évidemment accentué la pression sur le prix du pétrole compte tenu de l’importance de la Russie sur la scène énergétique mondiale, avec par exemple un quota de production de pétrole équivalent à celui de l’Arabie saoudite (10,3 Mb/j en février). Mais, les sanctions occidentales n’ont, pour le moment, pas eu d’effet notable sur les exportations russes, les baisses de livraison vers l’occident ayant été en effet compensées par des livraisons vers la Chine et vers l’Inde (Fig. 9). Cela explique, avec le contexte économique dégradé, la relative détente des prix du pétrole alors que dans le même temps les prix du gaz restent sous extrême tension1 (Fig. 10), soumis aux baisses de livraison de gaz russe vers l’Europe. Il convient enfin de noter que le recours aux stocks stratégiques de pétrole a certainement permis de modérer les pressions sur le prix du pétrole. Aux Etats-Unis par exemple, le déstockage provenant des stocks stratégiques (SPR) a atteint 100 Mb depuis le début de l’année ce qui représente un volume notable de 0,6 Mb/j en moyenne (Fig. 11).

Un équilibre offre / demande soumis à de nombreuses incertitudes dans les prochains mois

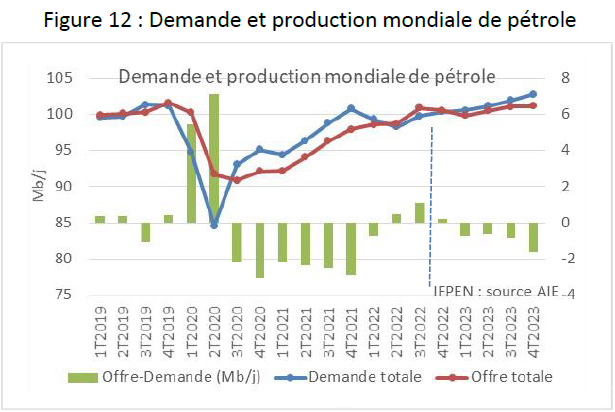

Les perspectives actuelles du marché, soumises à de nombreuses incertitudes, laissent entrevoir un excédent au cours des deux derniers trimestres de cette année suivi par un déficit croissant en 2023 (Fig. 12). Cette anticipation repose toutefois sur de nombreuses hypothèses très incertaines :

- La demande mondiale de pétrole, en hausse de 1,7 Mb/j en 2022 et de 2,1 Mb/j en 2023, atteindrait 101,3 Mb/j l’an prochain, dépassant de 0,8 Mb/j la consommation de 2019 (base AIE). Cette demande pourrait néanmoins fléchir sous l’effet d’une réduction sensible de la croissance de l’économie mondiale comme l’envisage le FMI. Chaque baisse de 1 % de croissance aboutit à un recul de 0,5 Mb/j environ de la demande mondiale.

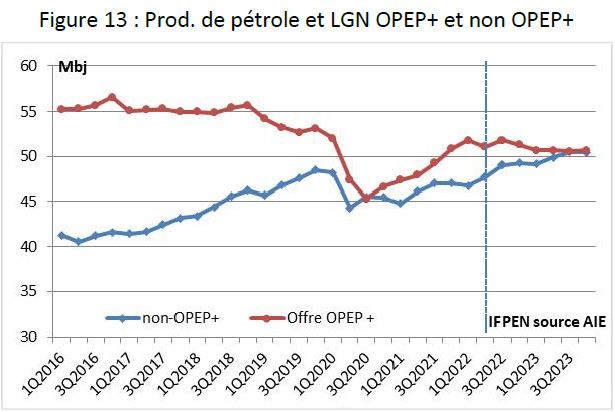

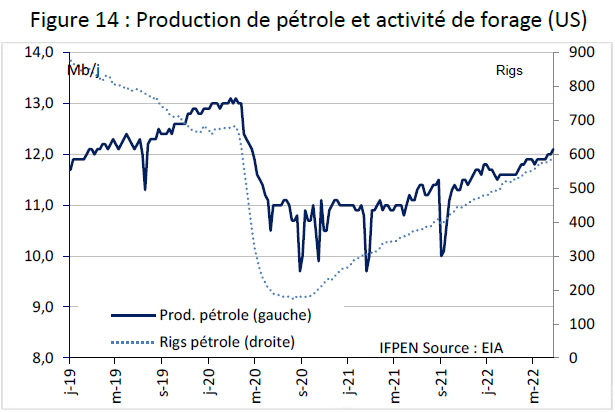

- La production des non OPEP+, en progression sensible, atteindrait 49 Mb/j fin 2022 et 50 Mb/j en 2023 contre 46,2 Mb/j en 2021 (Fig. 13). Cette progression est due à plus de 60 % à la hausse de l’offre américaine (+1,3 Mb/j en 2022 ; +1,1 Mb/j en 2023, offre relativement dynamique en raison d’une relance de l’activité de forage depuis septembre 2020 (Fig. 14)

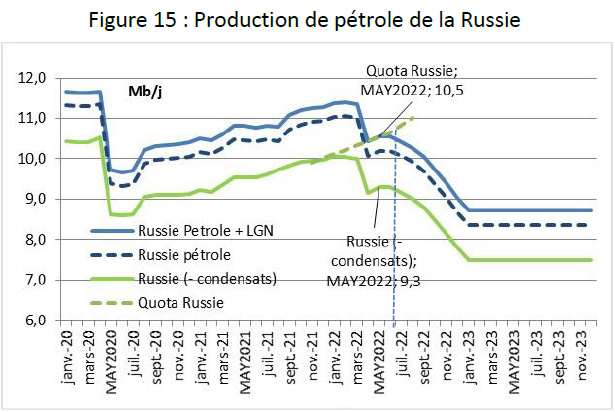

- Bien que l’évolution de la production russe soit difficilement prévisible, l’AIE anticipait en juin une baisse significative de cette production russe qui atteindrait progressivement 8,7 Mb/j en fin d’année contre 11,4 Mb/j en mars dernier et 10,4 Mb/j en mai (pétrole + condensats + LGN ; Fig. 15). Ce scénario se fonde sur une baisse de la demande intérieure de ce pays et sur un recul des livraisons russes en supposant un impact progressif des sanctions occidentales (embargo EU, US). Ce niveau de baisse est néanmoins très incertain. Il pourrait être plus élevé si la Russie optait pour une politique de réduction des livraisons vers l’occident à l’image de ce qui est opéré pour le gaz. Il pourrait au contraire être plus faible si les mesures occidentales visant à plafonner le prix du pétrole russe sans contrainte sur les volumes exportés sont mises en œuvre. Pour le moment la Russie a réussi à stabiliser ses livraisons globales sur la base d’un prix décoté de 30 à 40 $/b, ce qui bénéficie par exemple aux raffineurs indiens2.

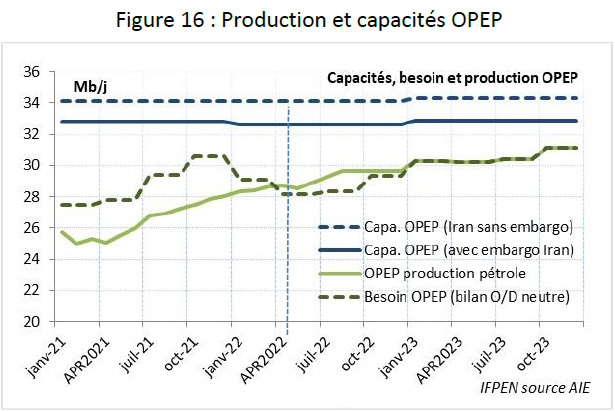

- La politique de l’OPEP+ au-delà du mois d’août reste à définir. Elle le sera au cours de la prochaine réunion prévue le 3 août. Une stabilité de l’offre ou plus exactement du quota OPEP10 est envisageable compte tenu des incertitudes pesant sur la demande mondiale de pétrole. L’OPEP pourrait à l’inverse décider de combler progressivement le déficit prévu en 2023. Dans ce scénario, l’usage des capacités de réserve (Fig. 16), qui serait de nature à réduire dans un premier temps la pression sur le prix du pétrole, serait progressivement source de tension faute de marge de manœuvre pour le marché.

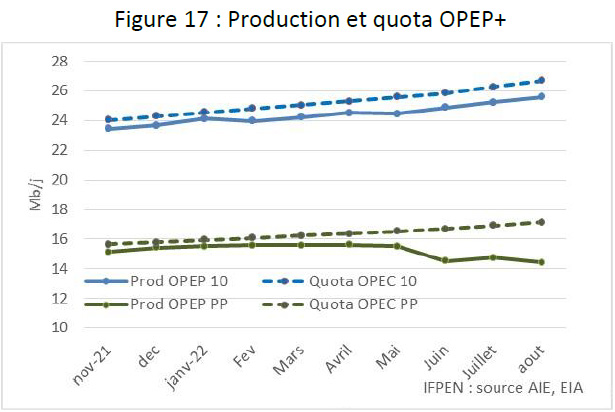

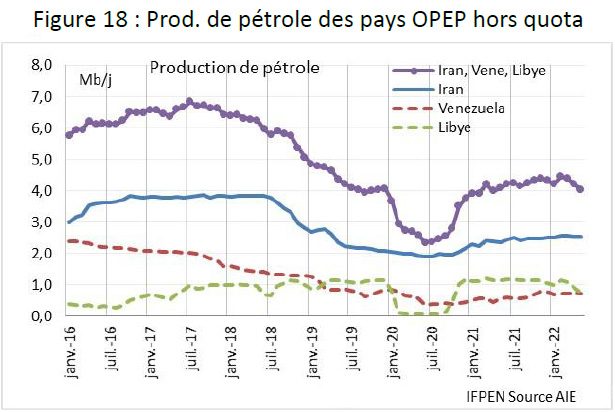

- Le niveau de production de certains pays de l’OPEP manque de visibilité, avec un décalage croissant entre quota et production effective (Fig. 17). Deux pays en particulier ne parviennent pas à remplir leur quota, le Nigeria (-0,7 Mb/j) d’une part et l’Angola (-0,3 Mb/j) d’autre part. Cela vient se rajouter au déficit d’offre lié aux sanctions pour certains pays (Iran, Venezuela) ou à l’instabilité politique intérieure (Libye ; Fig. 18). Le retour de l’Iran, incertain à ce jour compte tenu de l’absence d’avancées dans les négociations, serait de nature à réduire la pression sur le marché. Ce pays produit actuellement 2,5 Mb/j pour une capacité estimée à 3,8 Mb/j.

Une dispersion importante pour les scénarios du prix du pétrole

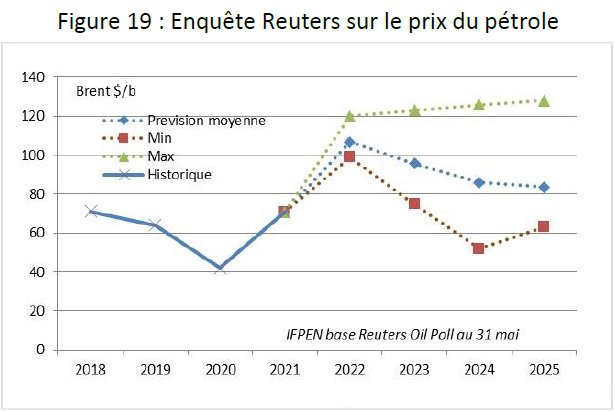

Les anticipations de prix du pétrole sont, à ce jour, contenues dans une fourchette très large reflet des incertitudes évoquées précédemment. Cette dispersion reflète les différents scénarios envisageables et crédibles au niveau économique et géopolitique.

Si l’on se réfère aux enquêtes réalisées par Reuters auprès de différents analystes, les anticipations se situent entre 99 et 120 $/b en 2022 et entre 75 et 120 $/b en 2023 (Fig. 19). Des estimations encore plus extrêmes existent également. Ainsi, Citigroup anticipe que les prix du pétrole pourraient chuter à 65 $/b d'ici la fin de cette année et jusqu'à 45 $/b d'ici la fin de 2023 si le monde entrait dans une récession réduisant la demande de pétrole. A l’inverse, JP Morgan Chase envisage un scénario à 380 $/b si la Russie devait riposter aux sanctions imposées par les pays du G7 en réduisant sa production de pétrole.

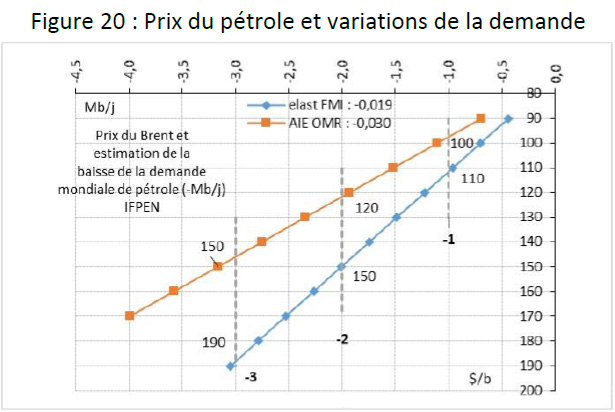

Le scénario de JP Morgan repose sur une baisse importante de 5 Mb/j de la production russe. Un recul volontaire, calibré à hauteur des livraisons vers les pays occidentaux, soit 3,5 Mb/j en mai, reste toutefois envisageable. Cela se rapproche du scénario AIE qui table néanmoins sur une réduction progressive des livraisons compte tenu des délais prévus par les sanctions de l’UE3. Un recul plus rapide ne permettrait pas un ajustement progressif de l’équilibre offre/demande ce qui pourrait conduire à une flambée des prix (150 à 190 $/b envisageable ; Fig. 20) afin de « détruire » la demande. Ce scénario ne tient cependant pas compte d’une possible réexportation vers les pays « non occidentaux », réexportation en cours depuis le début de la guerre.

Ordres de grandeur des impacts économiques du prix élevé des énergies

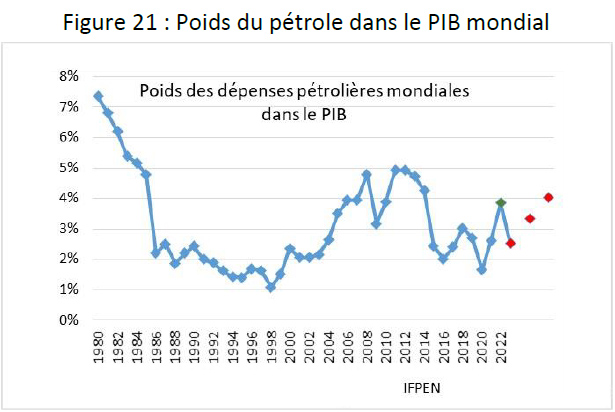

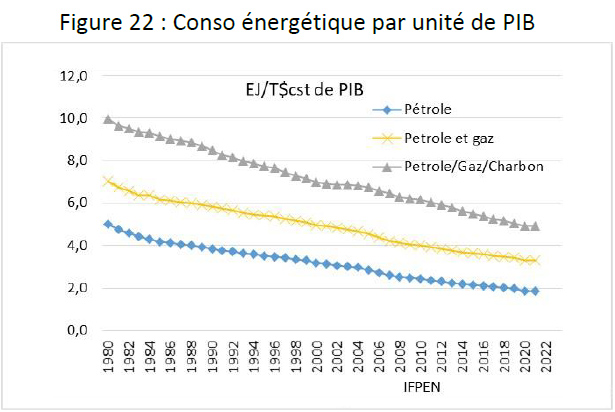

Le poids du pétrole dans l’économie mondiale a fortement été réduit par rapport aux années 1980. Ce poids, qui représentait 7 % du PIB en 1980, n’est plus « que » de 3,8 % en 2022 (Fig. 21). Cela s’explique par les efforts d’efficacité énergétique et par les substitutions qui ont permis de fortement réduire la quantité d’énergie fossile, en particulier le pétrole, nécessaire pour produire une unité de PIB (Fig. 22).

Cette part de 3,8 % reste néanmoins très élevée par rapport à ce que l’on a connu depuis 2014 (2 à 3 %). Ainsi, l’accroissement des dépenses pétrolières mondiales4 entre 2021 et 2022 représente de l’ordre de 1500 G$, soit 1,4 % du PIB mondial. Cela explique les révisions à la baisse de la croissance mondiale depuis le début de l’année.

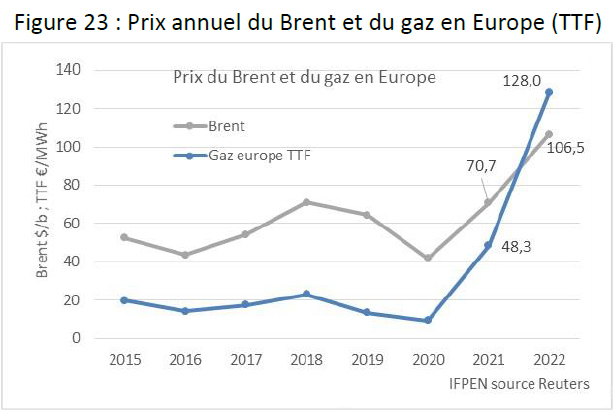

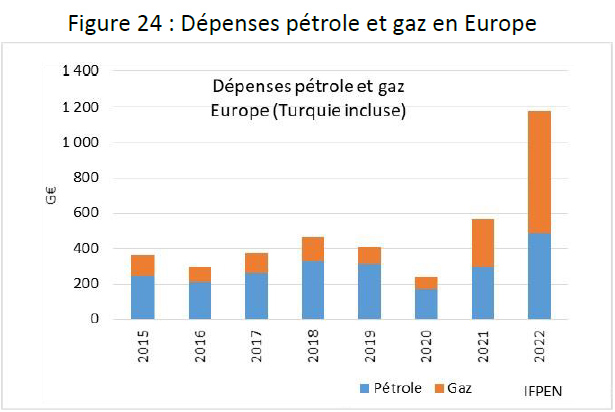

Pour l’Europe, les dépenses (HT) liées à la consommation de pétrole et de gaz pourraient atteindre de l’ordre de 1200 G€ en 2022 sur la base des anticipations actuelles du prix de ces énergies (Fig. 23 et 24). Cela représente le double de la facture de 2021, avec une hausse de 600 G€ soit 2,2 % du PIB européen. Les enjeux liés aux hausses des prix sont donc considérables pour le continent européen, pénalisé par ailleurs par la faiblesse de l’Euro vis-à-vis du Dollar. Le prix du pétrole exprimé en €/b est 18 % plus cher qu’en 2021 du fait du passage de l’Euro de 1,18 $ à cette date, à environ 1 $ actuellement.

Quid du moyen/long terme ?

La guerre en Ukraine, qui a débuté le 24 février dernier, a entrainé notamment une remise en cause radicale des perspectives économiques et énergétiques mondiales. A court terme, les enjeux portent sur la disponibilité des volumes et le prix d’accès à l’énergie en particulier tant pour le secteur pétrolier que gazier. Les prix actuels reflètent une pénurie d’offre et la nécessité de ce fait de détruire la demande. A moyen et long terme, cette nouvelle ère sera de nature à remodeler le paysage énergétique en accentuant la diversification des échanges de la Russie vers l’Asie, en renforçant la sensibilité à une forme de souveraineté énergétique et en favorisant l’efficacité énergétique comme levier de la transition écologique, tout en espérant concilier la préservation des intérêts économiques et sociaux.

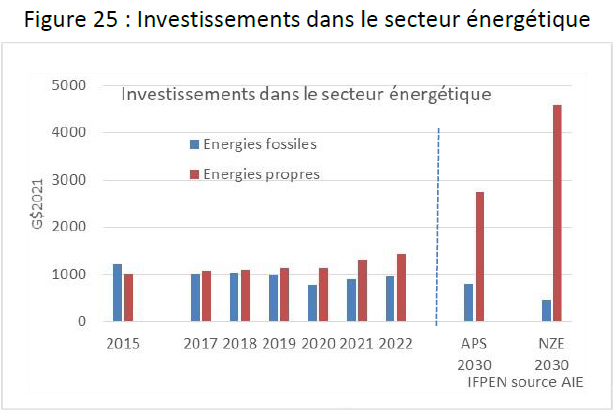

La transition écologique pourrait, dans ce contexte, se dérouler à un rythme plus soutenu, en particulier en Europe avec le plan « REPowerEU » de la Commission européenne qui vise à rendre l'Europe indépendante des combustibles fossiles russes bien avant 2030. Au niveau mondial, la transition énergétique est en tout état de cause en marche si l’on se réfère au niveau des investissements énergétiques. Il y a bien un basculement des investissements des énergies fossiles vers les énergies propres, mouvement initié en 2015 et qui se renforce depuis 2020 (Fig. 25). Ce mouvement, lent par nature en raison de l’inerties des systèmes énergétiques, devrait s’amplifier avec la mise en œuvre des engagements pris lors de la COP26 (scénario APS de l’AIE5).

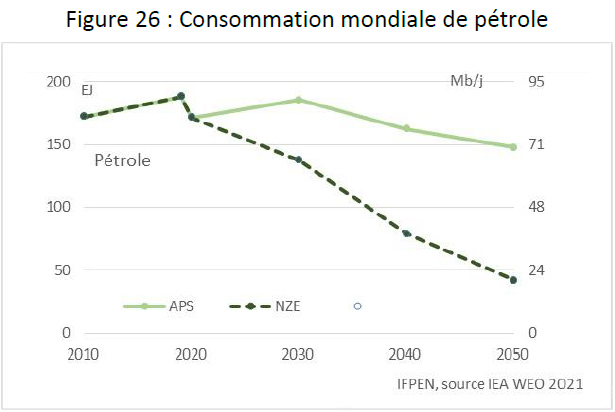

Cela aura bien sûr des conséquences pour le secteur pétrolier en termes de consommation. Une baisse de celle-ci à l’horizon 2030 (APS), voire avant (NZE), constitue un scénario désormais largement partagé (Fig. 26). A terme, cette évolution devrait favoriser un équilibre du marché pétrolier et de ce fait une baisse des prix du pétrole vers les coûts de production. Mais, avant d’atteindre ce nouvel équilibre, la période intermédiaire (en particulier entre 2022 à 2030) pourrait être instable, marquée par de fortes variations des prix du pétrole. Tout dépendra de l’adéquation des investissements dans le secteur de l’exploration / production de pétrole et de gaz naturel à la consommation. Les scénarios à prix stables, qu’ils soient faibles ou au contraire élevés, ne semblent ainsi pas les plus probables. Une forme de volatilité faisant osciller les prix entre valeurs élevées et faibles, parait à ce jour le scénario le plus crédible, scénario en phase avec ce que l’on connait depuis 2010 avec des prix annuels compris entre 40 et 110 $/b environ.

Annexe 1 : Une montée en puissance des tensions avant la guerre en Ukraine

Une progression de la demande pétrolière qui n’explique pas les tensions sur le prix.

L’équilibre offre/demande du marché pétrolier est régulièrement déficitaire depuis le 3e trimestre 2020, en dehors de courtes périodes d’excédents. Cette situation est en partie le résultat d’une demande en forte croissance depuis le creux du 2e trimestre 2020 lié aux confinements (Fig.10). Il convient toutefois de relativiser cet effet. D’après l’AIE, la demande mondiale de pétrole est estimée en 2022 à 99,2 Mb/j en moyenne, encore inférieure de 1 Mb/j à celle observée en 2019 ou 2018. Les contraintes doivent donc être recherchées principalement du côté de l’offre.

Une croissance modérée de l’offre de pétrole des non OPEP+.

Du 3e trimestre 2020 au 1er trimestre 2022, l’offre mondiale de pétrole a été en permanence inférieure à la demande (Fig. 10) nécessitant une mobilisation des stocks pour équilibrer le marché. Cela a eu pour effet de réduire, dans un premier temps, les excédents accumulés pendant la crise du Covid19, puis, dans un deuxième temps, de réduire les stocks à des niveaux inférieurs aux seuils traditionnels (Fig. 8). Cela s’explique par une progression relativement lente de la production des non OPEP+ qui n’a retrouvé son niveau d’avant Covid-19 (48,2 Mb/j au 1er trimestre 2020) qu’au 2e trimestre 2022 (47,7 Mb/j ; Fig. 13). Il convient de noter que 60 % de la progression s’explique par l’évolution de la production aux Etats-Unis.

Une gestion prudente de l’offre par l’OPEP+

Au-delà des non OPEP+, la gestion de l’OPEP+ est également à l’origine d’une offre insuffisante pour couvrir les besoins du marché. Cette politique, définie en juillet 2021, a prévu une hausse progressive de la production à hauteur de 0,4 Mb/j chaque mois répartie entre les 10 pays de l’OPEP soumis à quota (hors Iran, Libye, Venezuela) et les pays partenaires (dont la Russie). Elle s’est accélérée récemment avec une hausse mensuelle portée à 0,6 Mb/j en juillet et août 2022. Toutefois, l’écart grandissant entre les quotas et la production effective (Fig. 17) inquiète les marchés dans un contexte de baisse potentielle des livraisons russes.

Guy Maisonnier - guy.maisonnier@ifpen.fr

Manuscrit remis le 15 juillet2022

(1) Sur la base des prix historiques et des anticipations des marchés à terme, le prix moyen européen de 2022 atteint actuellement de l’ordre de 130 €/MWh contre 48 €/MWh en 2021 et 17 €/MWh en 2019. Les marchés à terme tablent néanmoins sur des baisses à partir de l’été 2023 (Fig. 10).

(2) Le gouvernement indien a instauré des taxes à l’exportation début juillet. Cela devrait réduire les marges des raffineurs et les exportations de produits pétroliers mais dans des proportions limitées d’après certains analystes.

(3) L’embargo adopté fin mai doit s’appliquer sur le pétrole brut dans les six mois et les produits raffinés dans les huit mois.

(4) Les calculs simplifiés sont fondés, dans ce paragraphe, sur la consommation mondiale (ou européenne) multipliée par le prix du pétrole (et du gaz naturel pour l’Europe).

(5) APS : Announced Plegdes Scenario, ce scénario suppose que tous les engagements climatiques pris par les gouvernements du monde entier, y compris les contributions déterminées au niveau national (NDC) et les objectifs de zéro net à plus long terme, seront atteints intégralement et dans les délais. Le scénario zéro émission nette d'ici 2050 (NZE), définit une voie pour que le secteur mondial de l'énergie atteigne zéro émission nette de CO2 d'ici 2050.