01.12.2023

15 minutes de lecture

Transport / Tableau de bord n° 23 - T3 2023

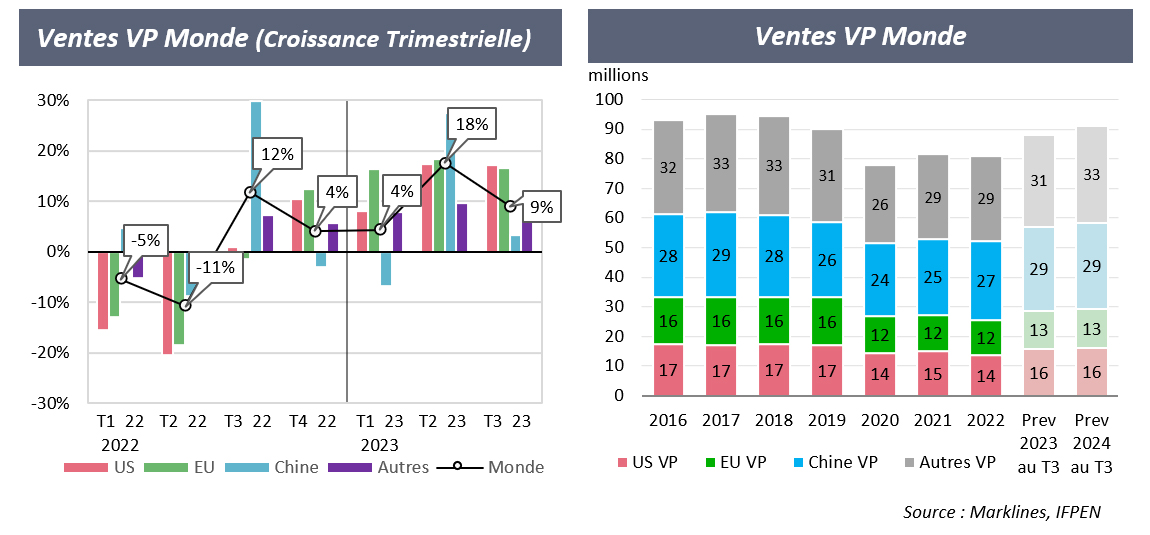

Une page se tourne. Les perspectives de croissance du secteur automobile pour 2023 et 2024 sont favorables, bien que soumises à des préoccupations persistantes liées à la situation économique mondiale et à un climat géopolitique tendu. Malgré ces défis, l’industrie automobile s’est bien redressée ces derniers mois et les ventes mondiales de VP devraient progresser de 10 % cette année pour atteindre près de 90 millions de véhicules. Cette année clôture une période de trois ans, marquée par la crise de la pandémie, les perturbations logistiques, les tensions liées aux matières premières et l'inflation.

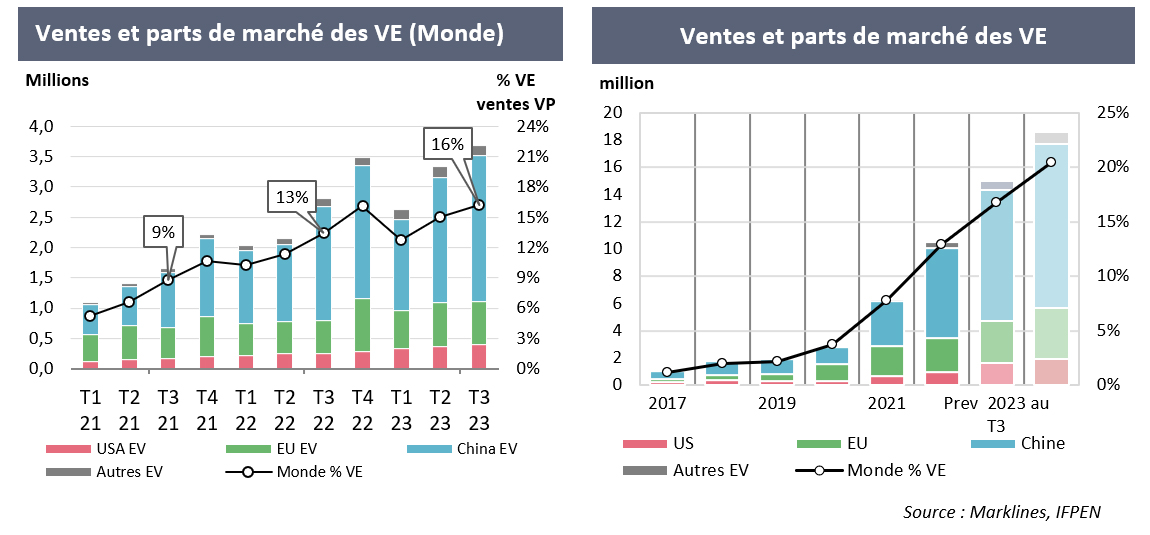

Au cours de ces trois dernières années, le marché automobile a significativement évolué en s'orientant résolument vers l'électrification. Avec environ 15 millions de véhicules électriques vendus annuellement dans le monde, les VE ont émergé comme une alternative viable aux véhicules à moteur thermique fossile. Le taux d'électrification des VP à l’échelle mondiale dépassera les 16 % cette année. Il présente toutefois des disparités régionales marquées, notamment avec un taux deux fois plus élevé en Chine par rapport à la moyenne mondiale. L'émergence de véhicules électriques plus compacts et économiques devrait permettre de redynamiser les ventes qui ont tendance à s’essouffler ces derniers mois en stimulant l'adoption massive de cette technologie, favorisant ainsi la transition vers une mobilité plus durable.

Reprise confirmée du marché automobile mondial

Le secteur automobile mondial affiche une croissance soutenue pour le cinquième trimestre consécutif. La progression de 9 % en glissement annuel, comparée à un troisième trimestre 2022 déjà en forte reprise, marque un tournant significatif après trois années difficiles pendant lesquelles l'industrie a peiné à dépasser les 80 millions de véhicules par an à l'échelle mondiale.

Les signes de reprise sont mesurables dans toutes les régions, avec une impulsion notable provenant principalement des marchés américain et européen, comme observé au trimestre précédent. Dans ce contexte, les prévisions de ventes de véhicules pour 2023 ont été révisées à la hausse à un peu plus de 89 millions, soit une croissance annuelle de 10 %. Pour 2024, la plupart des analystes anticipent des ventes légèrement supérieures à 90 millions. Notre prévision se situe à 91 millions, ce qui représente une augmentation modeste de +2 % par rapport à la projection de 2023 compte tenu du contexte international instable. Sous réserve d'événements imprévus, le marché mondial devrait donc dépasser l’année prochaine les niveaux de ventes de 2019 (dernière année avant la pandémie), marquant ainsi une étape cruciale dans la reprise du secteur automobile.

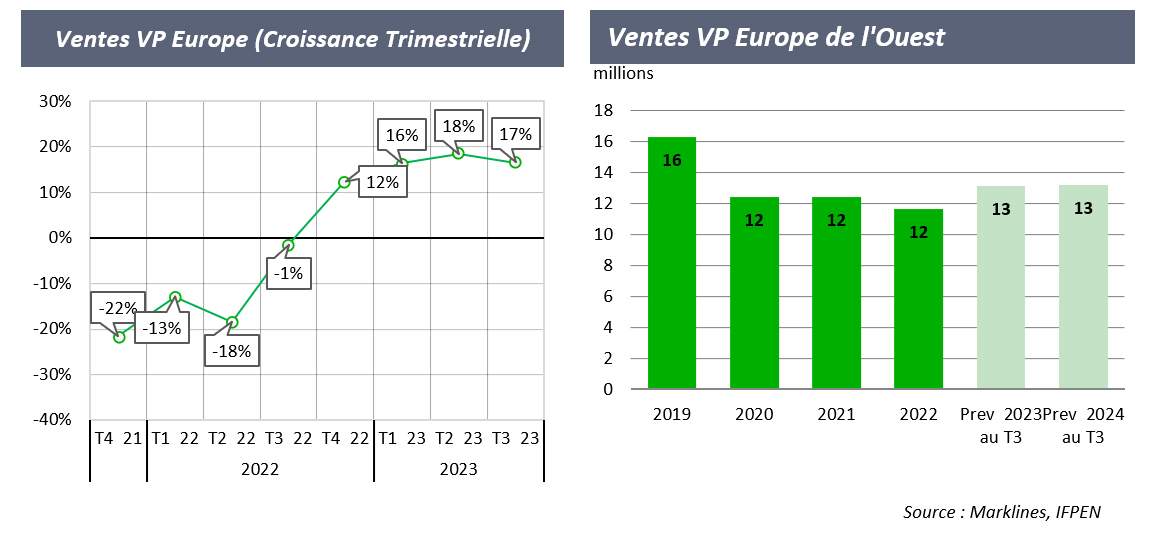

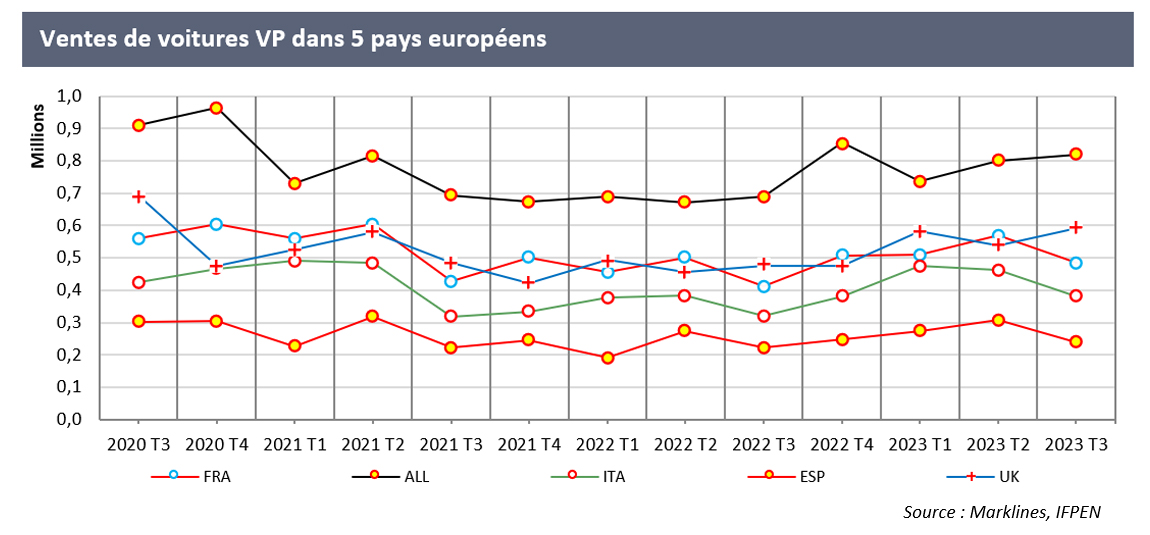

Le marché européen du VP reste sur une bonne trajectoire

Le secteur automobile européen a enregistré un quatrième trimestre consécutif de croissance annuelle comprise entre 12 et 18 %, ce qui pourrait faire l'envie de nombreux secteurs industriels. Toutefois, ces chiffres doivent être relativisés, car les quatre derniers taux de croissance étaient basés sur des trimestres au cours desquels les volumes de ventes étaient tous inférieurs à 3 millions de véhicules, un niveau historiquement bas. En effet, malgré les taux flatteurs des derniers trimestres, le marché de l'Europe occidentale est loin d'avoir retrouvé ses niveaux d'avant la crise de Covid, mais l'année devrait se terminer avec un peu plus de 13 millions de voitures vendues, ce qui représenterait une croissance annuelle comprise entre 12 et 13 %. La prévision pour 2024 est de 13,2 millions de voitures particulières, à condition que les conditions macroéconomiques restent stables. Toutefois, cela ne représente que 80 % des ventes de 2019, ce qui souligne les défis persistants liés à la reprise complète du secteur.

Au troisième trimestre 2023, les marchés britannique et allemand étaient orientés à la hausse, alors que les 3 autres principaux marchés européens, France, Italie et Espagne, étaient orientés à la baisse.

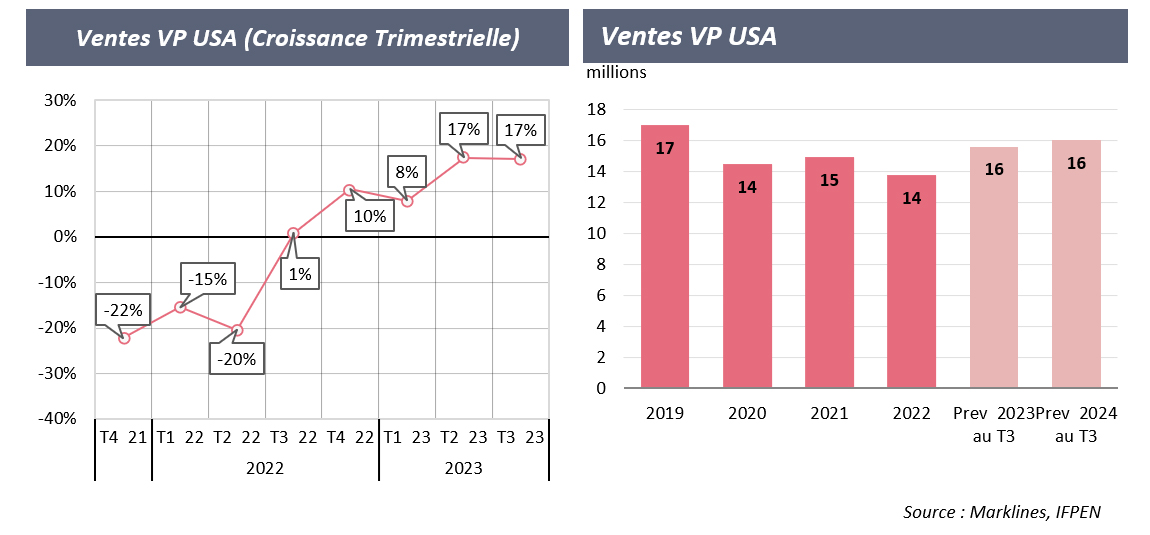

Etats-Unis : belle progression des ventes de VP en 2023

La dynamique observée sur le marché américain présente des similitudes avec celle constatée en Europe. Les deux derniers trimestres ont enregistré des ventes de véhicules particuliers atteignant les 4 millions d'unités. Sur l'ensemble de l'année, la croissance des ventes pourrait surpasser les 13 %, culminant à 15,6 millions en 2023 et à 16 millions en 2024. Ces chiffres représenteraient respectivement 92 % et 94 % du niveau enregistré en 2019, soulignant la résilience et la reprise soutenue du marché automobile américain.

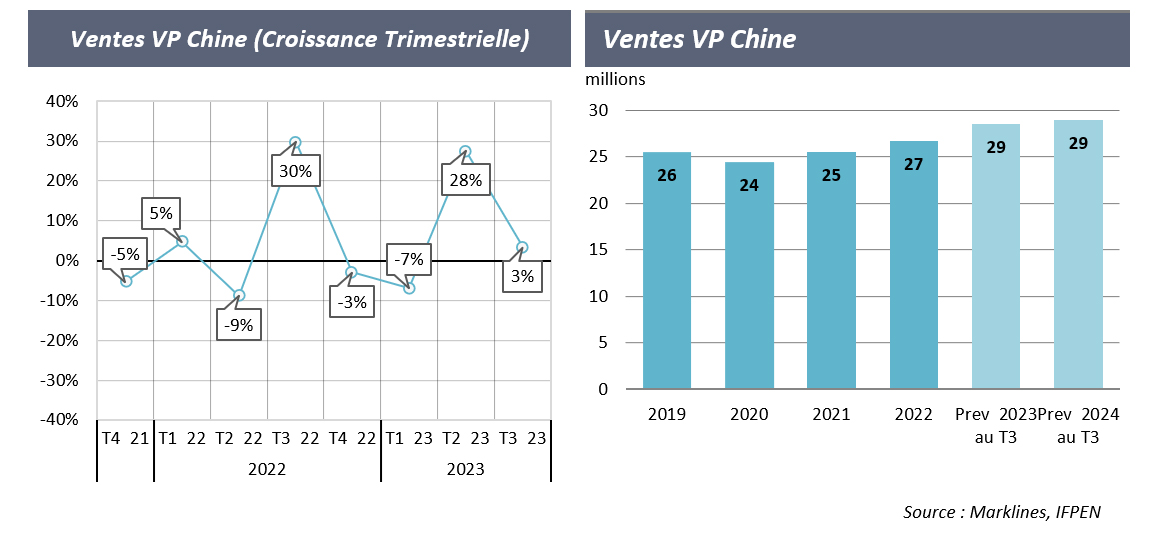

Chine : Le marché des VP redresse la barre ce trimestre

Le marché chinois enregistre une croissance moins prononcée ce trimestre, avec une augmentation de seulement +3 % en glissement annuel, mais par rapport à un trimestre exceptionnellement élevé l'année dernière. La nature plus volatile du marché chinois, caractérisée par des fluctuations marquées, contraste avec celle des autres régions. Malgré les régimes sanitaires d'exception mis en place en raison de la pandémie, qui ont entraîné des périodes d'arrêt dans les usines et une croissance économique plus faible que prévue, le secteur automobile chinois a surmonté la crise plus rapidement que les autres régions du monde. En 2023, les ventes de VP devraient atteindre un nouveau record à plus de 28,5 millions de véhicule, soit 15 % de plus qu’en 2019 et plus que l’Europe et les Etats-Unis réunis. Les projections pour 2024 sont de 29 millions de véhicules particuliers vendus.

Marché mondial du VE : Un secteur qui a besoin d’une recharge

L'électrification des véhicules poursuit sa progression, bien que la pente ait légèrement fléchi ces derniers mois, ce qui est une évolution normale dans un marché de plus en plus mature. Au troisième trimestre 2021, la part de marché des VE était de 9 %, passant à 13 % au troisième trimestre de 2022. Elle atteint désormais 16 % au troisième trimestre 2023. L'avenir de l'électrification est prometteur, mais une question cruciale demeure : à quel rythme cette transition s'opérera-t-elle dans les années à venir ?

Certains pays comme la Chine, la France et l'Allemagne, ont revu ou réduit leurs incitations gouvernementales quand d'autres, à l'instar des États-Unis, maintiennent des niveaux élevés de soutien. De nouveaux dispositifs de soutien à l'électromobilité émergent également à travers le monde. En Inde, des incitations financières sont renforcées pour favoriser l'adoption de véhicules électriques dans le secteur routier, couvrant tous les types de véhicules, des deux roues aux quatre roues, en passant par les trois roues. Au Moyen-Orient, les Émirats arabes unis, qui accueillent la COP28 ce mois-ci, ont mis en place des politiques publiques pour encourager l'adoption des véhicules électriques. Celles-ci incluent des subventions à l'achat et des exonérations fiscales, accompagnées d'investissements massifs dans le développement de l'infrastructure de recharge, visant à atteindre une part de 50 % de véhicules électriques sur les routes d'ici 2050. L'Arabie saoudite s'engage également de manière significative dans la fabrication des VE, ambitionnant de devenir un acteur mondial majeur dans ce domaine. Le lancement de leur propre marque de VE, "Ceer Motors", et les partenariats avec des constructeurs automobiles mondiaux, comme Hyundai, illustrent l'engagement du pays à développer une capacité de production locale.

Pour surmonter le principal obstacle au déploiement massif des VE, à savoir le coût d'achat élevé, les constructeurs automobiles américains et européens réduisent leurs prix et lancent de nouveaux modèles plus compacts, offrant ainsi des options plus abordables. Cette concurrence sur les prix a toutefois ses limites, notamment face aux constructeurs chinois qui disposent d'une avance technologique importante et de structures de coûts sensiblement différentes de celles de l'Europe ou des États-Unis.

Face à la concurrence chinoise, certains pays, comme la France, ont renforcé leur système de bonus écologique favorisant davantage les voitures électriques produites en Europe. En outre, le 4 octobre dernier, la Commission européenne a ouvert officiellement des enquêtes antisubventions sur les importations de véhicules électriques en provenance de Chine. L'objectif est de déterminer si l'avantage concurrentiel des exportateurs chinois est authentique ou artificiel, et si les importations de VE en provenance de Chine ont porté préjudice ou représentent une menace pour l'émergence de l'industrie des VE dans l'Union européenne. En moyenne, la Commission estime que les véhicules électriques chinois sont commercialisés à des prix inférieurs de 20 % à ceux produits en Europe et selon les analyses du cabinet Allianz, cette concurrence chinoise pourrait entraîner une perte potentielle annuelle de bénéfices nets de plus de 7 milliards d'euros pour l'industrie automobile de l'Union européenne d'ici à 2030.

Il est important de rappeler cependant que les entreprises chinoises ont consolidé leur avantage concurrentiel dans le secteur du VE grâce au soutien gouvernemental et aux politiques incitatives mises en place il y a deux décennies. La Chine a systématiquement intégré des objectifs de recherche et développement (R&D) pour les véhicules électriques à batterie (BEV) dans ses plans quinquennaux, avec une accélération significative au cours du 12e plan quinquennal (2011-2015). Les VE ont été identifiés comme l'une des sept industries stratégiques émergentes, et la stratégie "Made in China 2025" vise à faire des BEV l'une des dix industries stratégiques, avec l'objectif ambitieux de faire de la Chine le leader mondial d'ici à 2049, avec 80 % des BEV fabriqués d'ici à 2025. Depuis 2009, la Chine a utilisé des subventions pour stimuler la production de BEV, pénétrer le marché et développer une infrastructure de recharge. La politique d'acquisition d'actifs miniers à l'étranger et l'initiative "la Ceinture et la Route" ont renforcé sa position dans le raffinage du cobalt et du lithium, renforçant davantage son leadership dans le secteur des véhicules électriques.

L'issue de l'enquête demeure incertaine pour plusieurs raisons. Tout d'abord, le problème dépasse le secteur automobile, avec la Chine dominant, en plus des batteries, la production de composants clés pour l'énergie éolienne et solaire, ainsi que le contrôle de ressources stratégiques telles que les terres rares, le gallium, le magnésium, le lithium, le cobalt et le manganèse. Deuxièmement, tous les membres de l'UE ne soutiennent pas de manière unanime la prise de mesures sévères contre la Chine, en particulier l'Allemagne, dont l'industrie automobile est fortement liée au marché chinois (la France également avec la signature récente d'un accord entre Stellantis et le géant chinois, numéro un mondial des batteries CATL). Enfin, certaines entreprises occidentales opérant en Chine ont également bénéficié de subventions chinoises, mais dans une moindre mesure en comparaison avec les entreprises locales.

L'enquête sur les subventions chinoises offre à l'Europe un répit pour permettre à ses constructeurs nationaux de s'adapter aux nouvelles conditions du marché. Cependant, la mise en place de droits de douane supplémentaires pourrait entraîner des représailles de la part de la Chine. Ces dernières pourraient notamment prendre la forme de contrôles à l'exportation, ce qui restreindrait davantage l'accès déjà difficile de l'Union européenne aux matières premières essentielles. La Chine pourrait également revenir sur ses engagements de construire des usines de batteries en Europe. Enfin, en maintenant un prix élevé des VE et en réduisant l'offre disponible, l'UE risque également de ne pas atteindre son objectif de zéro émission pour les nouveaux véhicules à l'horizon 2035.

VE en Europe : Une électrification en marche, mais à plusieurs vitesses

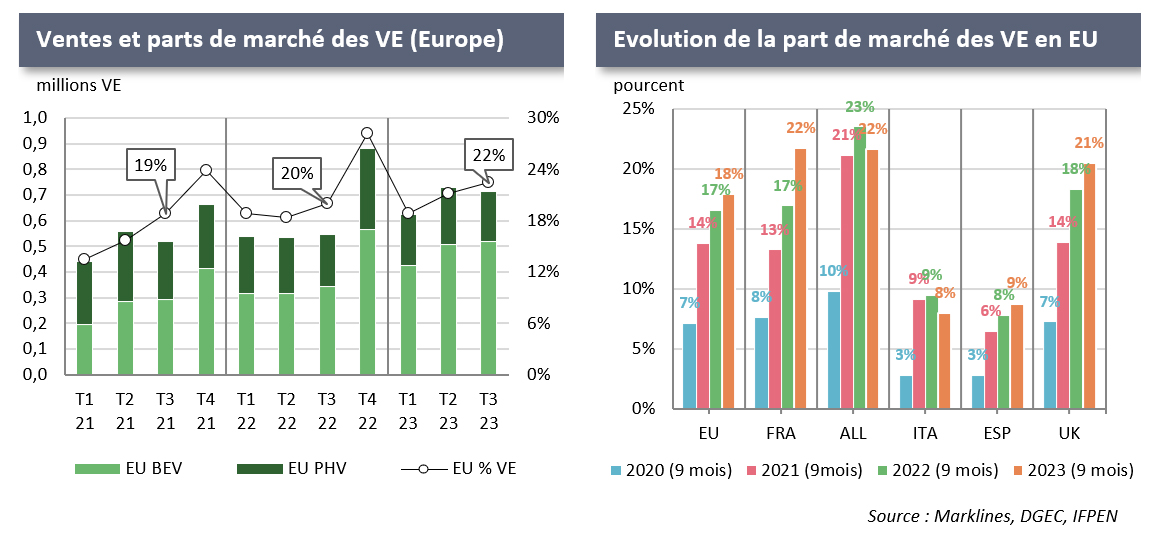

Si la part de marché des VE en Europe reste supérieure à la moyenne mondiale, sa progression ralentit. En moyenne, au cours des neuf derniers mois, la part de marché des VE en Europe a augmenté modestement d'un seul point de base, atteignant 18 %. Cela contraste avec une progression de 3 points en 2022 et de 7 points au cours de la même période en 2021. Toutefois, cette tendance varie considérablement d'un pays à l'autre. En France, la part de marché des VE continue d'augmenter à un rythme relativement élevé avec une augmentation de 4 points en 2022 et de 5 points en 2023. En revanche, au Royaume-Uni, la croissance ralentit, l'Espagne atteint un plateau, tandis que l'Allemagne et l'Italie connaissent un recul de la part de marché des VE.

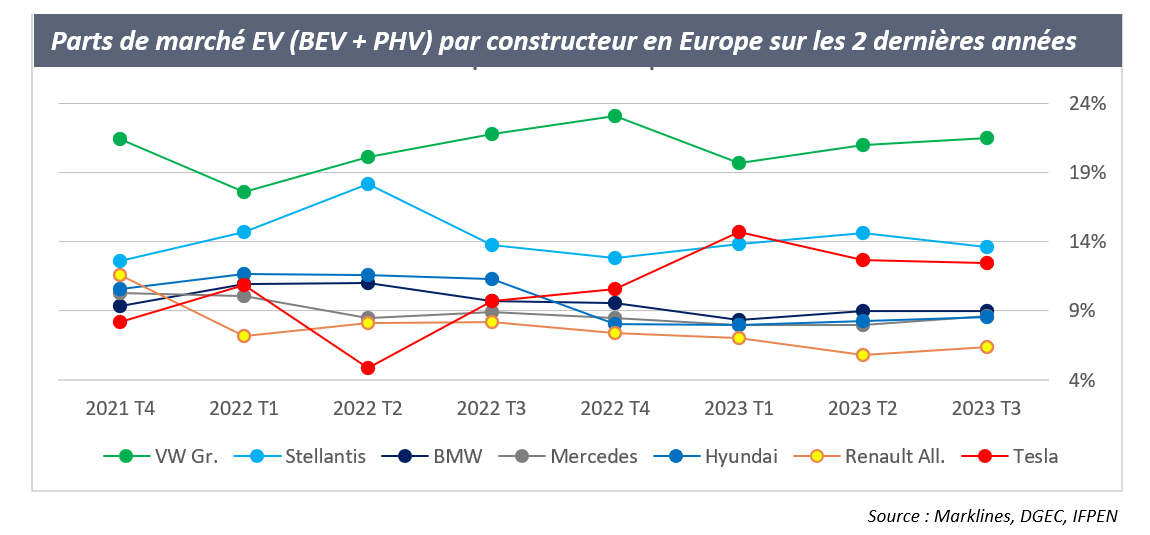

Dans le classement des constructeurs sur le marché européen des voitures électriques, Volkswagen maintient sa domination avec une part de marché dépassant les 20 %. Stellantis et Tesla se positionnent respectivement en deuxième et troisième place, avec une part de marché oscillant entre 12 % et 14 %.

VE : Les États-Unis passent la barre des 10 % - la Chine celle de 30 %

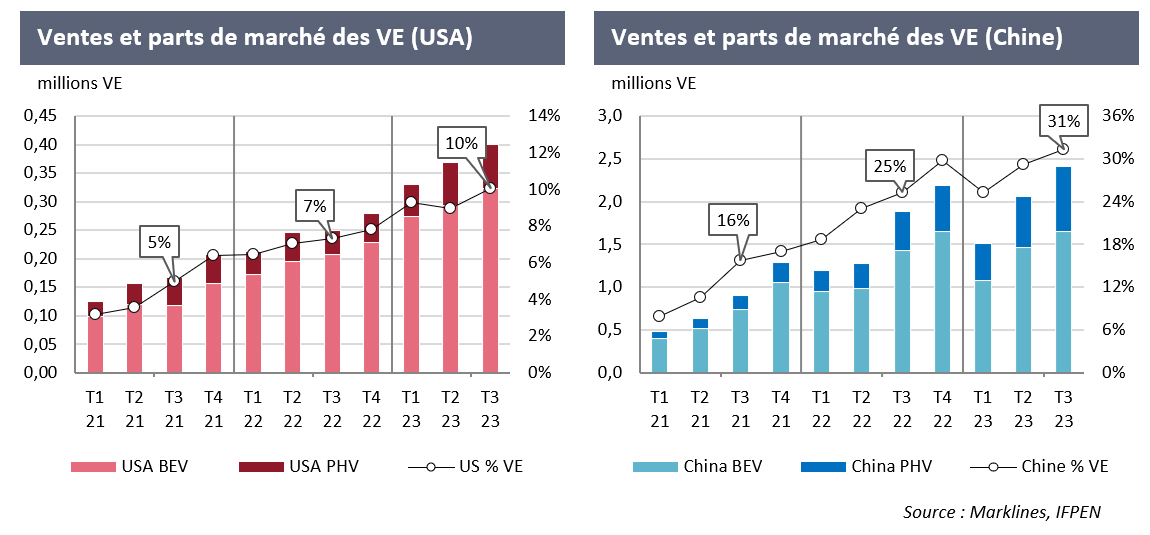

Aux États-Unis, bien que la part de marché des VE demeure relativement faible comparée à la Chine et à l'Europe, elle progresse régulièrement, atteignant désormais plus de 10 % au cours du troisième trimestre. Il y a seulement deux ans, ce taux se situait à 5 %. Cette avancée est principalement impulsée par les États de la côte Ouest, avec la Californie se maintenant dans la moyenne mondiale. En revanche, de nombreux États du centre et de l'est affichent encore des parts de marché très modestes, oscillant entre 2 % et 3 %. Même si les ventes de VE aux Etats-Unis progressent elles demeurent nettement en deçà des prévisions des constructeurs. Cette situation se traduit par une forte augmentation des stocks de véhicules électriques dans les concessions (+74 % par rapport à l’année dernière, selon Cox Automotive).

En Chine, la part de marché des véhicules électriques a franchi la barre des 30 % des ventes de VP au troisième trimestre 2023, avec 3,7 millions de véhicules écoulés. Les prix des VE sont en baisse, et de nombreux nouveaux modèles sont mis sur le marché. Le trio des modèles les plus vendus comprend la Song Plus DM de BYD, suivi de la Tesla Model 3 et d’une petite citadine la Wuling Hongguang. Alors que le marché chinois des VE était autrefois dominé par les véhicules à batterie (BEV), une tendance récente montre une augmentation des ventes de véhicules hybrides rechargeables (PHEV). La part de marché des PHEV est passée de 18 % à la fin de 2021 à 32 % le trimestre dernier.

Demain, quelles motorisations pour les poids lourds ?

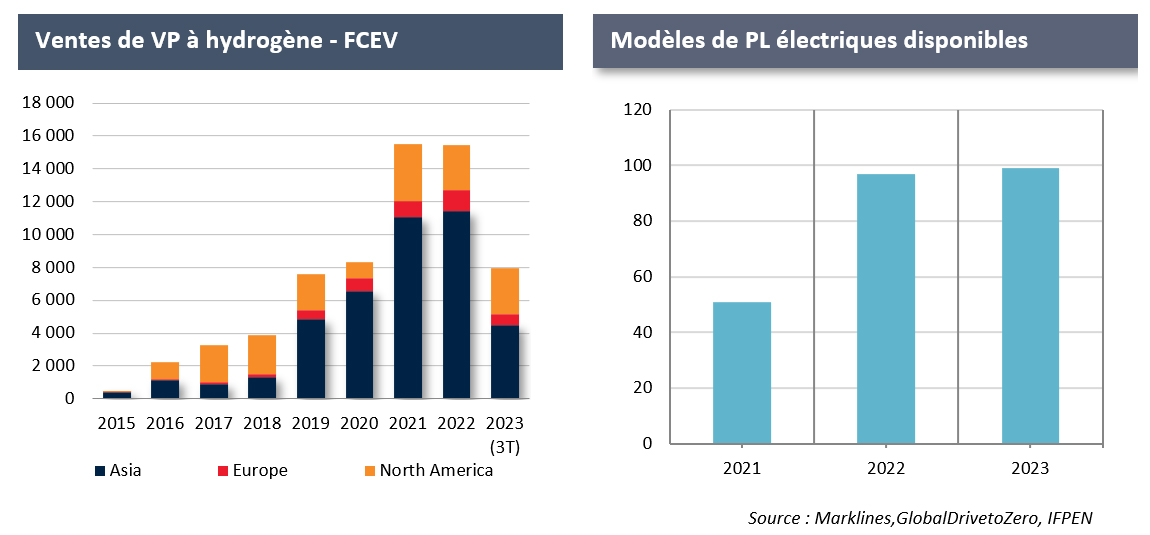

Il y a quelques années, le paysage des VP post-combustion fossile laissait place à des questionnements quant à la direction à prendre, entre l'électrique, l'hydrogène, les carburants bio ou synthétiques. Les critiques majeures envers les voitures électriques, telles que le coût élevé, la faible autonomie, et les temps de recharge longs, semblaient faire de l'hydrogène une alternative prometteuse. Cependant, le développement rapide des voitures électriques, accompagné d'une baisse des coûts de batterie, les a propulsées en avant-plan, reléguant les autres options au second plan. Malgré les espoirs initiaux pour les véhicules à hydrogène, les récentes statistiques montrent un déclin marqué des ventes, incitant des acteurs majeurs comme Toyota à revoir leur stratégie.

Cependant dans le segment des poids lourds plusieurs options restent encore ouvertes dont : les biocarburants, l'hydrogène et l'électrique.

Actuellement, les fabricants de poids lourds optant pour l'hydrogène explorent deux solutions : la motorisation thermique et les piles à combustible. Les piles à combustible offrent comme avantage un ravitaillement rapide avec un moteur électrique similaire à celui des poids lourds à batterie, tandis que le moteur thermique à hydrogène se distingue par un coût plus abordable, nécessitant peu d'investissements supplémentaires et évitant l'utilisation de métaux critiques. Concernant les PL électriques à batterie, les ventes cumulées de camions électriques de moyen et de gros tonnage sont encore marginales avec un peu moins de 2000 camions électriques vendus dans l'ensemble de l'Union européenne en 2022, selon l'AIE. Malgré ces faibles volumes de ventes, l'offre de poids lourds électriques (PLE) augmente significativement, passant de 51 modèles en 2021 à 100 en 2023 selon Global Drive to Zero. Bien que l'autonomie moyenne soit actuellement limitée à 250 km, certains modèles atteignent 800 km, comme le camion électrique Tesla.

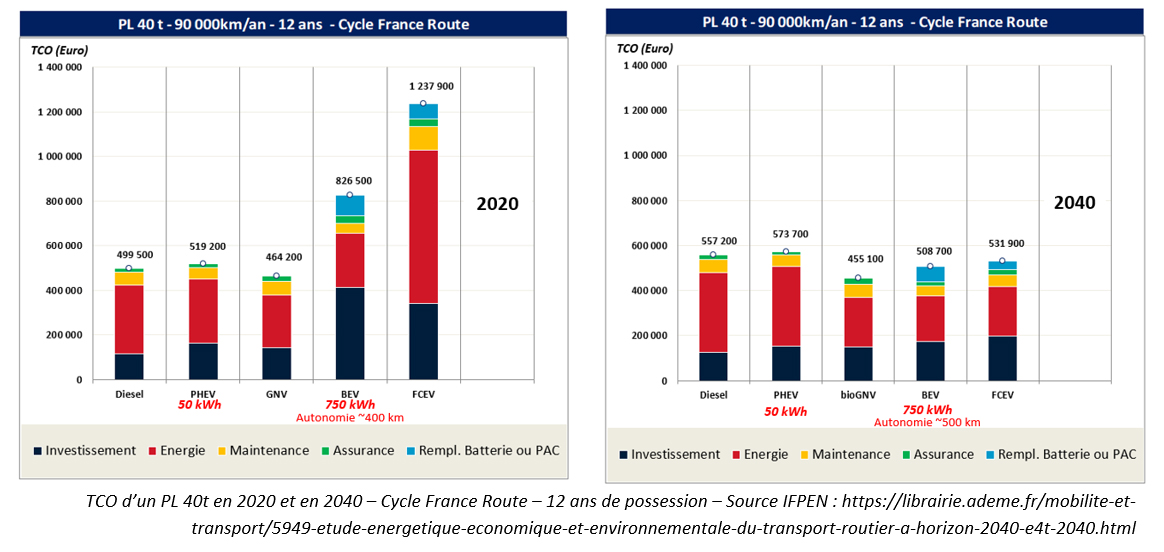

Tout comme la voiture électrique, le développement des poids lourds électriques (PLE) est fortement lié à leur coût. Actuellement, le prix d'achat d'un camion électrique est environ deux à trois fois supérieur à celui d'un camion diesel. Notre étude E4T2040 réalisée pour l’Ademe montre également que les technologies électriques à batterie ou à pile à combustible restent aujourd’hui plus coûteuses en termes de coût total de possession (TCO) par rapport aux solutions thermiques ou hybrides. Bien que la solution 100 % thermique au gaz naturel (GNV) soit économiquement avantageuse, l'option hybride rechargeable peut être intéressante pour les zones péri-urbaines en mode "zéro émission", malgré un TCO légèrement plus élevé (environ 15 %). En 2040, les solutions électriques et à pile à combustible deviennent compétitives économiquement grâce à la diminution des coûts d'investissement et du prix de l'hydrogène.

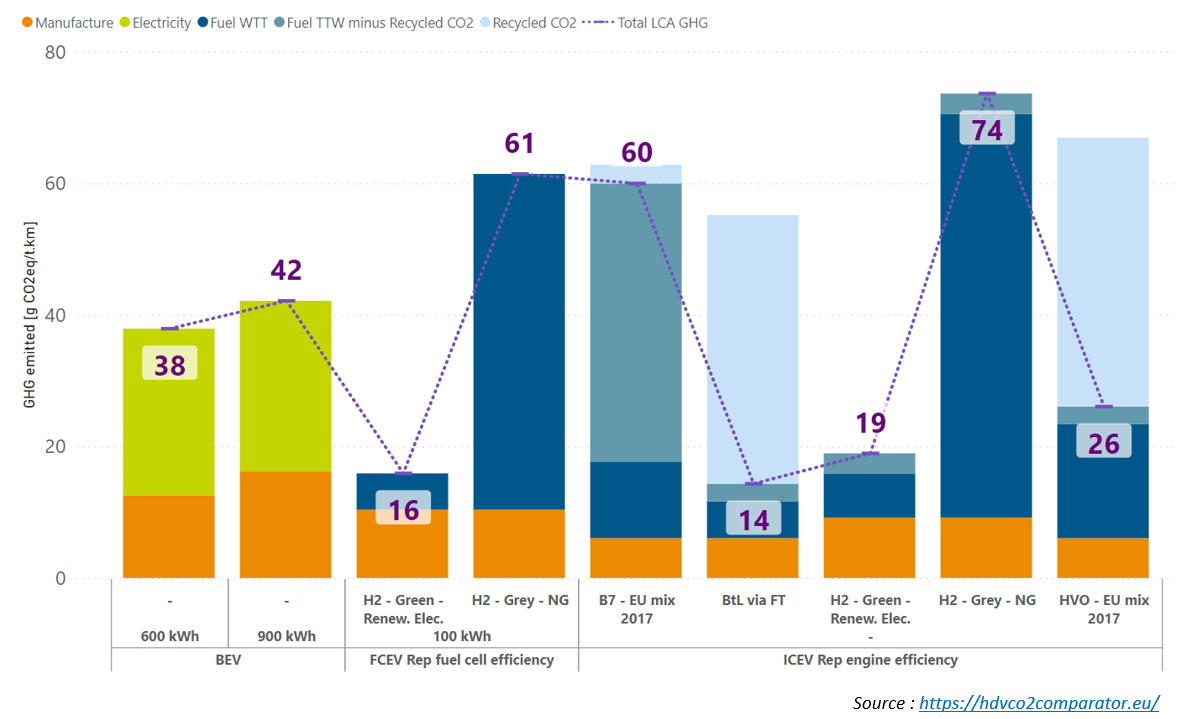

Concernant les performances environnementales des différentes solutions pour les PL, IFPEN a développé pour le CONCAWE un outil interactif permettant de d’estimer les émissions de GES par tonne et kilomètre dans des conditions réelles d'utilisation et selon la méthodologie de l’ACV (https://hdvco2comparator.eu/). Selon nos estimations, un PL catégorie 5 affecté à des livraisons longue distance avec une charge moyenne émet entre 38 et 42 gCO2eq/t.km (selon la taille de la batterie et un mix électrique européen) contre 16 – 19 gCO2e/t.km pour un camion à pile à combustible ou utilisant de l’hydrogène décarboné directement dans un moteur thermique. La solution biocarburant (BtL via FT) est la plus intéressante du point de vue environnemental avec une émission de GES de 14 gCO2eq/t.km.

En 2023, la Commission a présenté sa proposition de révision du Règlement (UE) 2019/1242 du 20 juin 2019 établissant les normes de performance en matière d’émissions de CO2 pour les véhicules utilitaires lourds neufs. Pour les camions, les objectifs proposés sont : 45 % de réduction des émissions à partir de 2030 (par rapport aux niveaux de 2019), 65 % de réduction en 2035, puis 90 % de réduction des émissions à partir de 2040. La proposition de la Commission élargit également le champ d'application du règlement aux camions plus petits, aux autobus urbains, aux autobus longue distance et aux remorques. Enfin dernièrement, l’UE a également réactualisé la règlementation AFIR sur l’infrastructure routière de recharge publique pour les poids lourds à batterie. En 2030, il devra y avoir sur les axes primaires de l’UE une station de recharge tous les 60 km avec une puissance installée de 3600 kW, et sur les axes secondaires 1500 kW tous les 100 km.

Prix des Energies

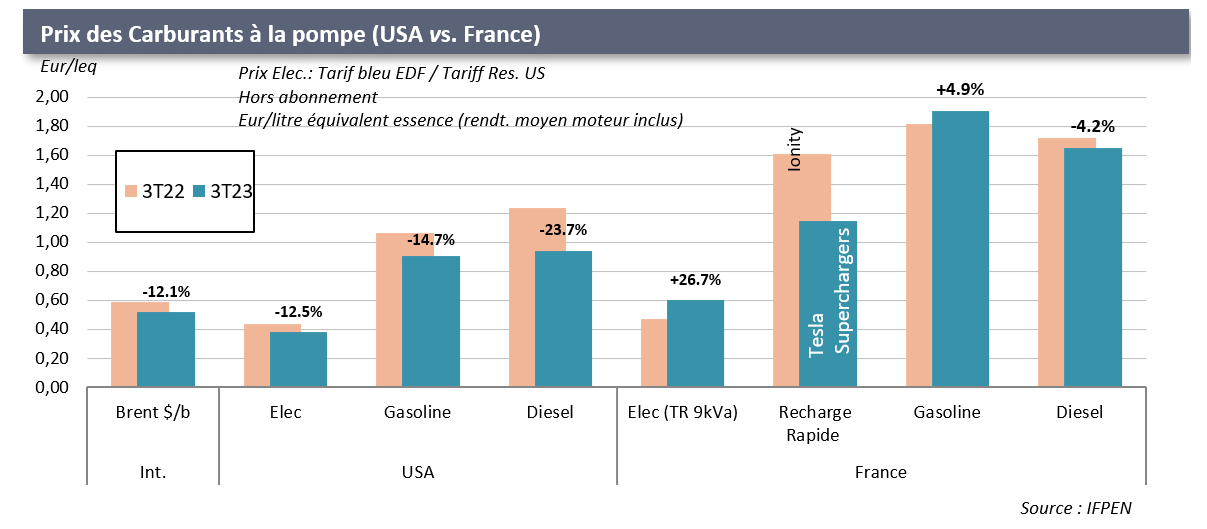

Les prix du pétrole brut sur les marchés internationaux se sont redressés au 3ème trimestre, soutenus par l’action des pays de l’OPEP+ dans un contexte géopolitique particulièrement tendu. En glissement annuel, le prix du Brent reste cependant en baisse de 12 % à 85,9 $/b. La reprise de la demande de pétrole, qui devrait atteindre les 102 Mb/j cette année selon l’AIE, poussée par la reprise du secteur aérien et la pétrochimie en Chine devrait maintenir les prix du brut à un niveau élevé entre 85 et 90 $/b jusqu’à la fin de l’année.

Les prix à la pompe de l'essence et du diesel en France ont relativement bien suivi l’évolution des prix du pétrole brut avec un prix en moyenne pour le 3T de 1,90 EUR/l pour l’essence E95 et 1,80 EUR/l pour le diesel B7. En glissement annuel, le prix de l’essence est en hausse de 5 % et le diesel en baisse de 4 %.

Les prix de l'électricité sur le marché international (EPEX France) ont continué de reculer au 3ème trimestre pour atteindre en moyenne 99,6 EUR/MWh. Le tarif domestique de base d'EDF a en revanche augmenté de 10 % au mois d’aout à 0,2276 EUR/kWh. En termes d'équivalent litre d'essence, la recharge à domicile en France a coûté en moyenne 0,60 € par litre au 3ème trimestre, contre 0,47 € par litre à la même période l'année dernière. Le prix de la recharge rapide dépend fortement des conditions de recharge, des niveaux de puissance, de la localisation et des réseaux. Ces prix sont aussi régulièrement révisés en fonction de l'évolution des prix de l'électricité sur les marchés de gros. Tesla vient de revoir à la baisse son tarif SuperChargers à 0,42 €/kWh. Le tarif moyen sur le réseau Ionity est de 0,59 €/kWh pour les bornes les plus puissantes.

Rédacteurs : Jean Kaniewicz et Jérôme Sabathier - IFPEN – Direction Economie et Veille