02.01.2023

15 minutes de lecture

Les biocarburants dans le secteur des transports routiers

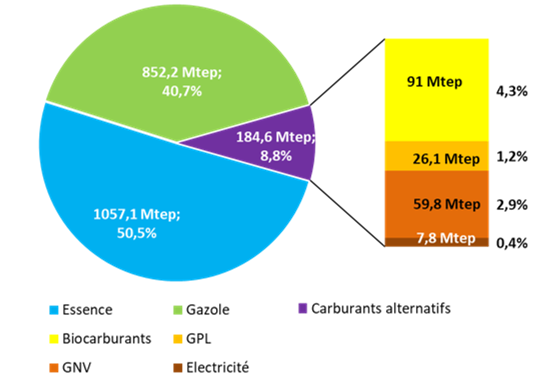

La consommation mondiale d'énergie dans le secteur des transports routiers s’élève en 2021 à un peu plus de 2,1 Gtep. Par rapport à l’année 2020, année de la crise sanitaire, la consommation a progressé de 7% pour atteindre un niveau qui reste inférieur de 4%, au niveau pré-COVID de 2019.

La part des carburants et groupes motopropulseurs alternatifs à l'essence et au gazole pétroliers (biocarburants, GPL1, GNV2, électricité) augmente quant à elle de plus de 6% par rapport à 2020 et, également, de 2% par rapport à 2019. Elle représente ainsi en 2021 8,8 % des carburants consommés, soit près de 185 Mtep. Parmi ces alternatives, les biocarburants représentent 91 Mtep, soit une part de marché de 49,3 % de ces alternatifs et 4,3% de l’ensemble des carburants consommés (Fig.1). Après avoir chuté de plus de 7% entre 2019 et 2020, la consommation de biocarburants rebondit de 3,7% sans atteindre néanmoins son niveau record de 2019.

Source : IFPEN, d’après Enerdata et IHS

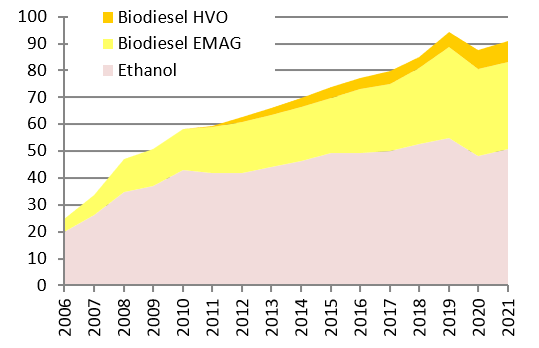

Parmi les biocarburants mis à la consommation en 2021, le bioéthanol, principal substitut essence, réamorce sa croissance à l’image de la consommation d’essence qui n’a pas tout à fait retrouvé son niveau d‘avant crise. La consommation mondiale d’éthanol atteint ainsi près de 51 Mtep en 2021 (contre 54,7 en 2019). Quant aux biodiesels se substituant au gazole, ils reprennent leur progression pour atteindre un niveau record de 40 Mtep malgré un niveau de consommation de gazole fossile inférieur au niveau de 2017 (Fig. 2). Cette dynamique du marché des biodiesels est essentiellement due à la croissance de la demande en HVO (Hydrotreated Vegetable Oil) dont la flexibilité du procédé et la qualité des carburants produits convient particulièrement aux compagnies pétrolières.

Source : IFPEN, d’après IHS

A l’échelle continentale, les taux d’incorporation de l’ensemble des biocarburants dans les carburants routiers sont restés stables depuis 2019. Ils varient selon les régions, mais c’est l’Amérique Latine qui affiche toujours le taux le plus élevé grâce à son marché éthanol qui atteint à lui seul un taux d’incorporation de près de 15 % (en énergie) dans l’essence. L'Amérique du Nord puis le continent européen suivent ensuite avec des taux respectifs de 6,5 % et 5,2 %. En Asie, ce taux continue de progresser chaque année et atteint 2,3% en 2021.

En Europe, alors que la consommation de biocarburants avait atteint un record, à près de 18 Mtep en 2019, la crise sanitaire a induit une baisse d’environ 5% en 2020. Les quantités totales de biocarburants incorporées sont, quant à elles, restées quasi stables à l’échelle des Etats Membres de l’Union Européenne. En 2021, le niveau de consommation s’est rapproché de celui d’avant crise grâce à la reprise de l’économie et grâce aux mandats d’incorporation nationaux exigés par les Directives RED3 et FQD4 de la Commission Européenne. En termes de taux d’incorporation la situation reste stable et proche de 7% PCI dans le transport routier, hors facteur multiplicateur.

En Amérique du Nord et du Sud la baisse de consommation de 2020 s’est quant à elle chiffrée à 10%. En 2021, les Etats-Unis, suivis du Brésil, restent les deux premiers acteurs mondiaux du marché des biocarburants mais leur niveau de consommation de 2019 n’a pas été retrouvé. Ce n’est pas le cas en Asie. En effet, bien que la demande totale en énergie du secteur transport peine à y retrouver son niveau de 2019, le taux de croissance de consommation des biocarburants resté positif durant la crise sanitaire, a poursuivi sa tendance haussière en 2021.

Les substituts à l’essence

Depuis l’émergence du marché des biocarburants, l’éthanol reste le principal substitut aux carburants essence utilisés à travers le monde. A l’échelle mondiale la croissance de sa consommation s’est chiffrée à +6% en 2021. Les Etats-Unis se positionnent toujours comme le premier producteur suivi par le Brésil. Ils comptabilisent à eux seuls 81 % du marché mondial. C’est néanmoins en Asie-Pacifique que le taux de croissance a été le plus important avec plus de 28%. Plus de 5 Mtep y sont ainsi consommés en 2021 dont 70% par la Chine et l’Inde.

.png)

Source : IFPEN, d’après IHS

En Europe la demande en éthanol carburant a retrouvé son niveau d’avant crise COVID. Le déploiement de l’E10 sur de nouveaux marchés comme le Royaume-Uni et la Suède a par ailleurs contribué à la progression du taux d’incorporation global.

Seule l’Amérique Latine, et en particulier le Brésil, a vu son marché éthanol continuer de décroitre poursuivant la tendance observée durant la crise de 2020. En effet, en 2021, de mauvaises conditions météorologiques (sécheresse suivie de gel) ont fortement impacté la récolte de canne à sucre réduisant très fortement son rendement ainsi que celui du sucre. Les marchés de l’éthanol et du sucre ont ainsi subi une importante baisse (-9% et -16% respectivement). La mobilisation du maïs pour la production d’éthanol a, quant à elle, continué de progresser.

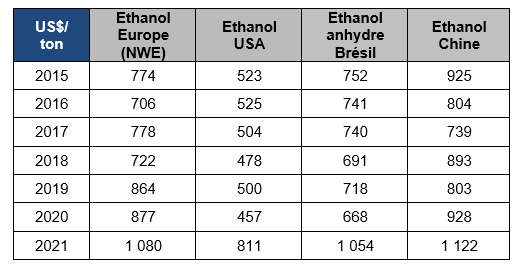

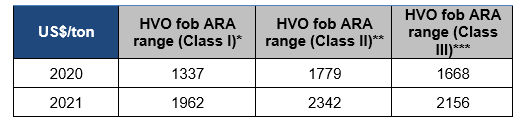

Via le cumul de la reprise des ventes de carburants, de la hausse du prix du pétrole, puis des difficultés d’accès à certaines ressources agricoles en provenance d’Ukraine, l’année 2021 a été marquée par l’atteinte de prix de marché records des biocarburants (Tableau 1, Tableau 2 et Tableau 3), en particulier en fin de période.

Source : IFPEN, d’après Argus

Pour la filière éthanol, la remontée des prix du blé assombrit ainsi les perspectives pour l’année 2022. En Russie, le Kremlin a non seulement introduit une taxe à l'exportation sur le blé, mais il plafonne également les exportations pour une partie de la saison 2021/22. Les gouvernements préoccupés par l'impact des prix élevés du marché mondial pour les principaux intrants alimentaires et fourragers ont tendance à pratiquer un fort interventionnisme qui n'est pas favorable à l'ajustement de l'offre en éthanol.

Les substituts au gazole

On trouve aujourd’hui deux principaux biocarburants incorporés au pool gazole routier : les EMAG5 et les HVO6. Ils mobilisent des ressources biomasse contenant des acides gras comme les cultures oléagineuses (colza, palme, soja, etc.) ou encore les huiles de cuisson usagées ou les graisses animales. A la différence des EMAG, dont l’incorporation est limitée à un maximum de 10 % vol. au gazole moteur distribué à la pompe en Union Européenne, l’HVO peut être incorporé sans limite de mélange. Industrie plus jeune mais en forte croissance, l’HVO représente près de 16% des biodiesels consommés dans le monde en 2021 (Fig. 2).

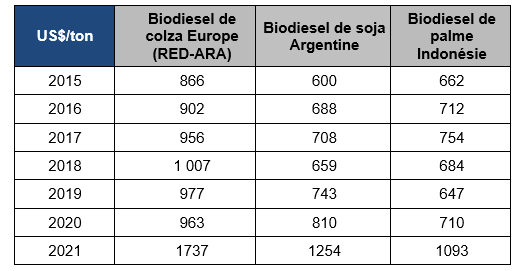

A la suite d’un coup de frein à la croissance du marché mondial des biodiesels en 2020, l’année 2021 est marquée par une sensible reprise. Celle-ci a néanmoins été nettement impactée par des prix de matières premières pour biocarburants qui ont atteint des sommets en 2021.

%20par%20zone%20(en%20milliards%20de%20litres).png)

Source : IFPEN, d’après IHS

En UE, premier producteur et consommateur historique de biodiesel, la plupart des producteurs de biodiesel souffrent d'un manque d'intrants conjugué à une forte hausse du prix des huiles végétales locales comme importées. Les niveaux de production et d’incorporation connaissent alors une légère baisse pour la 2ème année consécutive. La part des biodiesels produit à partir d’huiles usagées (UCO7, graisses animales, PFAD8, tall oil, etc.) a quant à elle continué de progresser, en majorité grâce aux importations, notamment de Chine.

Aux Etats-Unis l’incorporation de biodiesel augmente de 7,5% entre 2020 et 2021, essentiellement grâce à la croissance du marché des HVO, qui représente 40% des biodiesels incorporés (contre 35% en 2020). Cette croissance est en grande partie réalisée grâce à un bond de plus de 20% des importations d’HVO, tandis que la production nationale de biodiesel ne croit que de 3,2%. A noter que les capacités de production d’HVO sont aujourd’hui en passe de dépasser celles des unités EMAG en opération à l’été 2022 (soit plus de 6,2 Mtep). Du côté des ressources, la part des huiles recyclées continue de progresser et atteint près de 33% des huiles et graisses mobilisées. Parmi les 67% d’huiles végétales qui complètent ce mix on compte encore une majorité d’huile de soja (52%).

En Asie comme en Amérique du Sud, les marchés biodiesel ont bien rebondi et ont dépassé les niveaux de production de l’avant crise, avec une croissance par rapport à 2019 de +24% au Brésil et de +17% en Indonésie, deux principaux pays producteurs sur ces continents. A noter néanmoins qu’au Brésil, l'augmentation de la demande de soja sur le marché mondial et la crainte d'une inflation des prix des carburants ont entraîné une réduction du mandat d’incorporation du biodiesel, qui a été prolongé jusqu'en 2022. Dans le même temps, l'introduction prévue de mandats plus élevés pour le biodiesel en Indonésie (B-409 contre B-30 actuellement) et en Malaisie (B-20 contre B-10) a été retardée. Les prix élevés de l'huile de palme expliquent en grande partie ces décisions de reports.

De la même manière que pour les prix de marché de l’éthanol, les prix des biodiesels ont connu des montants records.

Source : IFPEN, d’après Argus

Source : IFPEN, d’après Argus

* Class I : HVO issu de cultures alimentaires, permettant une réduction de GES de 65% min.

**Class II : HVO issu d’huiles végétales recyclées (UCO, POME), permettant une réduction de GES de 85% min.

***Class III : HVO issu de graisses animales catégorie 3, permettant une réduction de GES de 80% min.

En plus des tensions sur les prix induites par les différentes crises sanitaires et énergétiques, le marché européen du biodiesel a subi, à la fin des troisième et quatrième trimestres, une pénurie de catalyseurs pour la filière EMAG et une réduction temporaire des approvisionnements immédiats. Ceci s'est traduit par des prix au comptant particulièrement élevés.

Focus sur les biocarburants dans le transport aérien

Avec la prise de conscience des impacts environnementaux actuels du transport aérien international (qui représente 13% des émissions de CO2 du transport) et face aux perspectives de croissance du secteur (pré COVID-19), les Etats Membres de l’organisation internationale de l’aviation civile (ICAO) ont acté un objectif de stabilisation des émissions de GES à partir de 2020. Par ailleurs, lors de l’assemblée générale tenue à l’automne 2022 l’ICAO annoncé la réduction à zéro des émissions nettes de carbone d’ici à 2050. Pour atteindre ces objectifs, l’usage de carburants alternatifs durables (SAF10) est considéré comme le principal levier de réduction d’émissions avec les systèmes de compensations carbone du CORSIA11.

On compte à ce jour 9 (bio)kérosènes alternatifs normalisés ASTM parmi lesquels certaines filières sont déjà matures ou proches de la maturité industrielle comme les HEFA-SPK12, co-produits des unités biodiesel HVO, les FT-SPK13, co-produits des voies BtL et e-fuel de production de gazole de synthèse Fischer-Tropsch, et les ATJ-SPK14, issus de la conversion de l’éthanol ou de l’isobutanol en kérosène de synthèse. Ces kérosènes alternatifs sont aujourd’hui normalisés pour être utilisés en mélange jusque 50% vol. dans le kérosène classique.

L’Europe comptabilise 8 sites de production industriels en mesure de commercialiser des biokerosènes (hors sites de production en co-processing avec des charges fossiles en raffineries). Il s’agit exclusivement d’unités HVO en mesure de produire des HEFA-SPK, jusqu’à une capacité de 4 Mt/an environ. On compte par ailleurs une quinzaine d’autres projets visant la commercialisation d’HEFA-SPK, de FT-SPK par la voie biomass-to-liquid et d’ATJ d’ici 2025, ainsi que 4 projets FT-SPK par la voie efuels.

A horizon 2030, le IATA15 estime la capacité de production mondiale à près de 24 Mt, dont 8 Mt aux Etats-Unis. Malgré ces perspectives, en 2021 seules quelques centaines de kilotonnes de SAF ont été commercialisées auprès des compagnies aériennes. Si ces dernières se montrent particulièrement actives en termes d’accords de partenariat et d’objectifs d’incorporation, le surcoût entre les SAF et le jet fuel conventionnel est encore important (soit un facteur 2 à 2,5). L’ensemble des acteurs sont en attente d’un cadre règlementaire incitatif, stable et de long terme afin de sécuriser le déploiement du marché.

En termes de règlementation, sur le continent américain, Etats-Unis, Canada et Brésil ont initié leur politique d’incitation à la consommation de carburants alternatifs mais, à ce jour, seuls les Etats-Unis disposent d’un mandat dédié aux SAF. En Asie, seule l’Indonésie a mis en place sa politique de déploiement des SAF depuis 2013. La Nouvelle Zélande et le Japon, sont les deux autres pays où des règlementations sont en cours d’élaboration en 2021.

En Union Européenne, à la suite de la publication en juillet 2021 des objectifs d’incorporation de SAF du « RefueL EU Aviation » de la Commission Européenne (voir Tableau de Bord Biocarburants 2021), un trilogue est actuellement en cours avec le Parlement et le Conseil afin d’acter la version définitive des objectifs pour les horizons 2030 et 2050.

En France, une taxe incitative ainsi qu’un objectif d’incorporation de 1% ont spécifiquement été définis dans la loi de finances 2022 pour les carburéacteurs renouvelables. Par ailleurs, parmi les opérations en cours en faveur du déploiement des SAF (voir Tableau de Bord Biocarburants 2021), l’ADEME devrait prochainement annoncer les projets retenus bénéficiant d’une aide à l’investissement pour un projet de recherche et/ou une première unité commerciale de production de biocarburants aéronautique. En octobre 2022 la compagnie Air France-KLM a par ailleurs signé deux contrats avec des producteurs de SAF pour la fourniture de 1,6 Mt de carburants à partir de 2023.

Le biométhane pour motorisations GNV

Carburant renouvelable encore très minoritaire, sa consommation progresse néanmoins dans certaines zones où le gaz naturel est historiquement présent parmi les carburants routiers. Aujourd’hui majoritairement produit par la digestion anaérobie de déchets organiques (méthanisation), ou via la récupération de gaz de décharges, le biogaz est un combustible renouvelable principalement utilisé pour la production de chaleur et d’électricité. Seule une petite part (moins de 10 %) est épurée pour obtenir un biométhane susceptible d’être injecté dans le réseau de gaz naturel ou utilisé en tant que carburant dans des moteurs de véhicules dédiés.

Aux Etats-Unis, les flottes de véhicules GNV de type poids lourd, bus et autres véhicules de collecte de déchets, se sont fortement développées ces dernières années. En 2021, la consommation de GNV progresse de 11% et la quantité de bio-GNV de plus de 12% pour atteindre près de 2 Mtep. Ce bio-GNV est à 85% consommé sous forme de gaz naturel comprimé (GNC), la part restante l’étant sous forme liquéfiée (GNL).

La consommation de biométhane carburant progresse également en Europe. Majoritairement obtenu par la fermentation de déchets organiques, le biométhane carburant est considéré dans la règlementation européenne comme un biocarburant avancé, contribuant ainsi aux objectifs de la REDII à 2030. Les deux principaux pays utilisateurs de bio-GNV sont la Suède et l’Italie. On note également une forte dynamique de croissance au Royaume-Uni, en Allemagne, aux Pays-Bas et en France. En Suède le débouché GNV représente 63% du biogaz produit. En Italie, les véhicules roulant au GNV représentent, en juin 2021, 2% du parc automobile. Au Royaume-Uni, avec des objectifs « Zéro Émission » d’ici 2030, les poids-lourds et autres camions de livraison roulant au GNV se développent fortement en vue de l’utilisation de gaz renouvelable. En France la dynamique est surtout marquée pour l’alimentation de flotte de bus et autres véhicules lourds (voir paragraphe suivant).

Le point sur la France

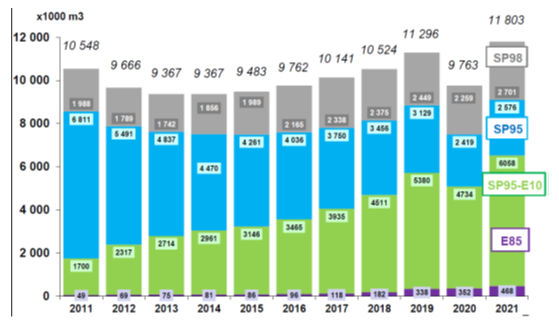

En 2021 la France a incorporé un total de 4,5 millions de m3 (ou 3,16 Mtep) de biocarburants liquides dans les carburants distribués sur le territoire national, soit une hausse de 8% par rapport à 2020. Parmi ces biocarburants, on compte une majorité de substituts au gazole (2,37 Mtep), suivis des substituts essence (0,77 Mtep), ainsi que pour la première année, une part de substitut au jet fuel (0,013 Mtep).

Depuis 2017, le carburant SP95-E1016 contenant jusqu’à 10 % en volume d’éthanol est devenu le premier carburant consommé par les Français dans les véhicules essence, avec une part de marché de plus de 51 % en 2021. Le super-éthanol E85 (essence contenant jusqu’à 85 % en volume d’éthanol), dédié aux véhicules Flex-fuel et véhicules essence équipés de boitiers, poursuit sa progression avec une part de marché de 4% des essences et une consommation totale en hausse de +33% par rapport à 2020. Le nombre de stations-services distribuant l’E85 a également continué à augmenter. Ce carburant est dorénavant disponible dans 30% des stations-services nationales.

Source : SNPAA 2022 d’après CPDP

L’année 2021 a également été marquée par un doublement des installations de boitiers E85 homologués, soit un total de 135 000 véhicules essences équipés. L’offre de modèles de véhicules Flex-fuel de série reste dominée par les constructeurs Ford et Jaguar Land Rover. Ford a dévoilé en 2021 une gamme de six nouveaux véhicules compatibles E85. Si l’éthanol reste nettement majoritaire, la part des HVH-E17 progresse et représente cette même année plus de 8% en énergie (et près de 6% en volume) des substituts aux essences. Non contraint par des limites de mélange, ce biocarburant ne nécessite pas à ce jour d’affichage spécifique à la pompe.

S’agissant des filières de substitution au gazole fossile, les EMAG et en particulier les EMHV18 restent très majoritaires (90% du mix), complété par les HVH-G19. Alors que le marché se maintient en 2021 (+2% par rapport à 2020), les difficultés d’approvisionnement subies au niveau européen ont cependant également impacté la France. En complément, la France a choisi de s’affranchir des huiles de palme puis, dès 2022, du soja, pour approvisionner sa filière biodiesel. Ces restrictions se font alors sentir sur les coûts de revient des biodiesels incorporés, fléchés nettement à la hausse.

A noter qu’un arrêté est en cours de définition pour l’utilisation d’EMAG à plus de 7% volume en substitut au fuel domestique pour l’approvisionnement des chaudières au fioul pour l’habitat et l’industrie.

Enfin, parmi les filières biocarburants, on compte également une part croissante de biométhane incorporé au GNV. En France, la consommation totale de biogaz dans les transports a presque triplée entre 2020 et 2021 pour atteindre 1,7 ktep. Le segment disposant de la plus large part de véhicules GNV sont les VUL (près de 9600 véhicules à fin 2021). Néanmoins la croissance des immatriculations la plus importante concerne les bus (20% du parc total en 2020) puis les poids-lourds et, enfin, les autocars. En 2021 dans le réseau de distribution de GNV, le taux d’incorporation de bio-GNV s’est élevé à 19,6%.

Perspectives attendues pour la neutralité carbone

Perspectives d’investissements

Les investissements mondiaux dans les biocarburants liquides ont plus que doublé en 2021, atteignant un peu plus de 8 milliards de dollars. Les deux tiers de cette croissance concernaient le biodiesel, stimulés par l'augmentation des investissements dans la filière HVO, bien que les investissements dans l'éthanol aient également presque doublé. Les États-Unis et le Brésil ont chacun contribué pour environ 30 % à l'investissement mondial en 2021. L'expansion prévue de la capacité des projets HVO pour la production de diesel et kérosène renouvelables (comme par exemple l'investissement de 1,98 milliard de dollars de Neste à Rotterdam), devrait créer une offre mondiale estimée à 32 Mt en 2025 puis 39 Mt en 2030. S’agissant de l’union européenne, l’offre devrait néanmoins plafonner autour de 7 Mt du fait des contraintes règlementaires sur la durabilité des ressources.

Les investissements dans les filières lignocellulosiques restent encore limités mais se concrétisent néanmoins aux Etats-Unis, en Europe de l’Est et en Inde (voir Tableau de bord 2021). Sur 2022 on note la mise en opération de la 2ème unité commerciale d’éthanol lignocellulosique européenne, localisée à Podari en Roumanie, d’une capacité annuelle de 50 kt d’éthanol. Par ailleurs, pour cette même filière, trois unités en projet en Inde passent en phase de construction. Enfin s’agissant de la voie BtL parmi les 6 projets d’unités aux Etats-Unis, une première unité, de la société Fulcrum au Nevada, passe en phase de démarrage. Sur cette technologie la France n’est pas en reste avec deux nouveaux projets d’investissements annoncés cette année en vue de la construction des deux premières unités BtL, les projets BioTJet20 et Hynovera21. Ces projets de production de biokérosène et biodiesel de synthèse majoritairement issus de résidus de bois, verront leur décision d’investissement confirmées en 2024 pour une mise en production d’ici 2027.

Vers une redynamisation des politiques incitatives ?

En UE, les négociateurs des États membres, du Parlement et de la Commission ont récemment convenu que les constructeurs automobiles devaient réduire de 100% leurs émissions de CO2 d'ici à 2035, ce qui rendrait impossible la vente de nouveaux véhicules utilisant des carburants fossiles dans l'Union européenne. L'accord prévoit également une réduction de 55 % des émissions de CO2 pour les voitures neuves vendues à partir de 2030 par rapport aux niveaux de 2021. Les négociateurs ont également convenu qu’une proposition sur la manière dont les voitures fonctionnant avec des "carburants neutres en CO2" pourraient être vendues après 2035, serait prochainement publiée. A cet horizon, le cadre de l’usage des biocarburants dans le transport routier de passagers est en cours de définition. Eu égard leurs importantes performances environnementales lorsqu’évaluées sur l’ensemble de leur cycle de vie les biocarburants restent particulièrement soutenus pour des usages dans les transports aériens (voir chapitre précédent) et maritimes. En effet, les objectifs de la proposition « Fuel EU Maritime »22 envisage la décarbonation complète du secteur d'ici 2050, alors que l'efficacité énergétique ne peut assurer qu'un tiers de la réduction des émissions. Cela nécessitera alors le déploiement progressif de carburants à faible teneur en carbone à partir de 2025. La proposition de l'UE repose fortement sur l'adoption de carburants et de technologies renouvelables et à faible teneur en carbone, incluant des objectifs ambitieux de réduction de l'intensité en GES des carburants marins.

Au-delà des mandats annuels du RFS23, les États-Unis ont approuvé, en août 2022, la loi sur la réduction de l'inflation (Inflation Reduction Act), qui comprend des incitations pour le biodiesel, les SAF et les carburants avancés, ainsi qu'un soutien aux infrastructures et à la production de biocarburants. Par ailleurs, plusieurs États américains ont adopté leurs propres lois visant à réduire les émissions de carbone, et notamment la LCFS24 - ou norme sur les carburants à faible teneur en carbone – qui est aujourd’hui ratifiée en Californie, en Oregon et dans l’Etat de Washington. Sept autres Etats envisagent le déploiement de politiques similaires. Cette norme établit des seuils annuels d'intensité de carbone, pour les carburants mis à la consommation, qui diminuent au fil du temps. Cette politique vise ainsi à réduire progressivement la quantité de carburant à base de pétrole dans le secteur des transports sur un horizon de 20 ans.

Enfin parmi les principaux évènements récents on peut également relever l’approbation à l’été 2022 de la « Clean Fuel Regulation » (CFR) canadienne qui entrera en vigueur en 2023. Cette politique vise une réduction des émissions de GES du transport de 26,6 Mt à horizon 2030, avec des niveaux de réduction d’émissions spécifiques sur l’ensemble du cycle de vie des carburants essence et gazole (-14,7% et -15% respectivement). La mise en œuvre de la CFR devrait entraîner une augmentation significative de la capacité de production locale de biocarburants, le gouvernement a annoncé qu'il mettrait à disposition 1,5 milliard de dollars canadiens via le Fonds pour les carburants propres.

Néanmoins, à l’heure actuelle, fasse à la crise des prix de l’Energie, on note des comportements contrastés des gouvernements. En UE la majeure part des mesures déployées visent à faire baisser les coûts d’accès à l’énergie. De ce fait, certains Etats Membres retardent ou freinent l’utilisation des ENR plus chères. A l’inverse, aux USA et en Argentine, le biodiesel est soutenu pour combler d’éventuelles pénuries de gazole fossile. Une crise qui ajoute donc des incertitudes quant à la dynamique des mesures de soutien aux carburants renouvelables à court terme.

Déploiement de solutions de captage/stockage de CO2 industriel biogénique

En vue d’accélérer la diminution de la quantité de CO2 dans l’atmosphère, voire d’être en mesure de compenser des émissions fossiles qui ne pourraient être supprimées en temps voulu, diverses solutions visant la préservation et le développement de puits de carbone sont à l’étude. Aujourd’hui les puits de carbone consistent majoritairement en un stockage de carbone d’origine atmosphérique dans des éléments naturels tels que la biomasse, les sols à haut stock de carbone en milieux forestiers, agricoles, les zones humides, les océans, etc. Si l’efficacité et l’étendue de ces types de puits peuvent être augmentées, d’autres types de solutions, dites « technologiques », sont également en cours de développement. Parmi elles, les BECCS ou BioEnergy with Carbon Capture and Storage, consistent en la capture de CO2 biogénique émis par une centrale biomasse visant la production de chaleur, électricité ou carburant. Le CO2 capturé peut être réutilisé et/ou séquestré durablement dans différents lieux de stockage, comme des réservoirs géologiques.

La plupart des usines de production d’éthanol captent déjà le CO2 issu de l’étape de fermentation, puis le valorisent dans le secteur de l'alimentation et des boissons ou pour une utilisation dans la récupération assistée du pétrole aux Etats-Unis notamment. C’est en 2017 que la première usine au monde de captage du carbone issu d’une unité bioénergie, a été installée aux États-Unis, dans une usine d'éthanol captant 1 Mt de CO2 par an, en vue d’un stockage géologique. Aujourd’hui on compte une quarantaine d'usines d'éthanol (dont une trentaine dans le cadre du projet Midwest Carbon Express aux États-Unis) où devrait démarrer le captage de CO2 d’ici 2030. Une dizaine d’entre elles envisage un stockage en réservoir géologique avec un potentiel de captage de plusieurs dizaines de Mt de CO2 /an.

D’autres filières biocarburants peuvent également contribuer à la génération de puits de carbone comme la méthanisation, ou encore les potentiels futurs projets de pyrolyse et de gazéification de biomasse pour la production de biocarburants de synthèse, de biométhane ou encore d’hydrogène. Au même titre que la filière éthanol, la méthanisation, qui produit du biogaz en vue d’une injection de biométhane dans le réseau de gaz naturel ou dans un moteur GNV, permet la récupération de CO2 concentré et relativement pur dont les couts de captage et de traitement sont plus faibles. Des pistes qui laissent présager un important potentiel pour ces filières en substitution aux filières énergétiques fossiles mais également en termes de suppression du CO2 de l’atmosphère, solutions nécessaires pour atteindre les objectifs de neutralité carbone.

Daphné Lorne - daphne.lorne@ifpen.fr

[2] GNV : Gaz naturel véhicule

[3] RED : Renewable Energy Directive

[4] FQD : Fuel Quality Directive, Directive 2009/28/CE

[5] EMAG : Ester Méthylique d’Acides Gras

[6] HVO : Hydrotraited Vegetable Oil

[7] UCO: Used Cooking Oil

[8] PFAD : Palm Fatty Acid Distillate

[9] B-40 : Gazole pour moteur diesel composé à 40% volume de biodiesel

[10] SAF : Sustainable Aviation Fuels

[11] CORSIA (Carbon Offsetting and Reduction Scheme for International Aviation)

[12] HEFA-SPK : Hydroprocessed Esters and Fatty Acids – Synthetic Paraffinic Kerosene

[13] FT-SPK : Fischer-Tropsch – Synthetic Paraffinic Kerosene

[14] ATJ-SPK : Alcohol-to-jet - Synthetic Paraffinic Kerosene

[15] IATA : The International Air Transport Association

[16] SP95-E10 : Essence sans plomb 95 contenant jusqu’à 10% vol de bioéthanol

[17] HVH-E : Huiles Végétales Hydrogénées (ou HVO) de type Essence

[18] EMHV : Ester Methylique d’Huiles Végétales

[19] HVH-G : Huiles Végétales Hydrogénées (ou HVO) de type Gazole

[20] BioTJet

[21] Hynovera

[22] Fuel EU Maritime

[23] RFS: Renewable Fuel Standard Program

[24] LCFS : Low Carbon Fuel Standard