26.03.2021

10 minutes de lecture

Omniprésent dans nos sociétés modernes, le nickel est essentiel à de nombreux secteurs industriels ainsi qu’au domaine de la construction. A l’heure actuelle, il n’est pas considéré comme un métal critique. Toutefois, la montée en puissance des batteries des véhicules électriques a accéléré la demande ces dernières années, ce qui requiert d’importants efforts d’adaptation de la part de l’industrie du nickel.

- Le nickel, un élément essentiel de l’industrie de l’acier inoxydable

- Où se trouve le nickel ? Qui le produit ? Comment le produit-on ?

- Faut-il s’inquiéter des ressources en nickel ?

- Vers une transformation du marché du nickel ?

- L’essentiel à propos du nickel en vidéo

Le nickel, un élément essentiel de l’industrie de l’acier inoxydable

Particulièrement apprécié pour sa ductilité, sa malléabilité ainsi que pour sa résistance à l’oxydation, le nickel est essentiellement connu pour son utilisation dans les aciers inoxydables. Cet usage représente environ 70 % de la demande de nickel au niveau mondial. Il est également employé dans la fabrication d’alliages (8 %), dans les aciers spéciaux (8 %), dans les revêtements (8 %) et enfin, de façon grandissante, dans les batteries électriques (5 %).

Où se trouve le nickel ? Qui le produit ? Comment le produit-on ?

Des ressources et des réserves réparties sur tous les continents… ou presque

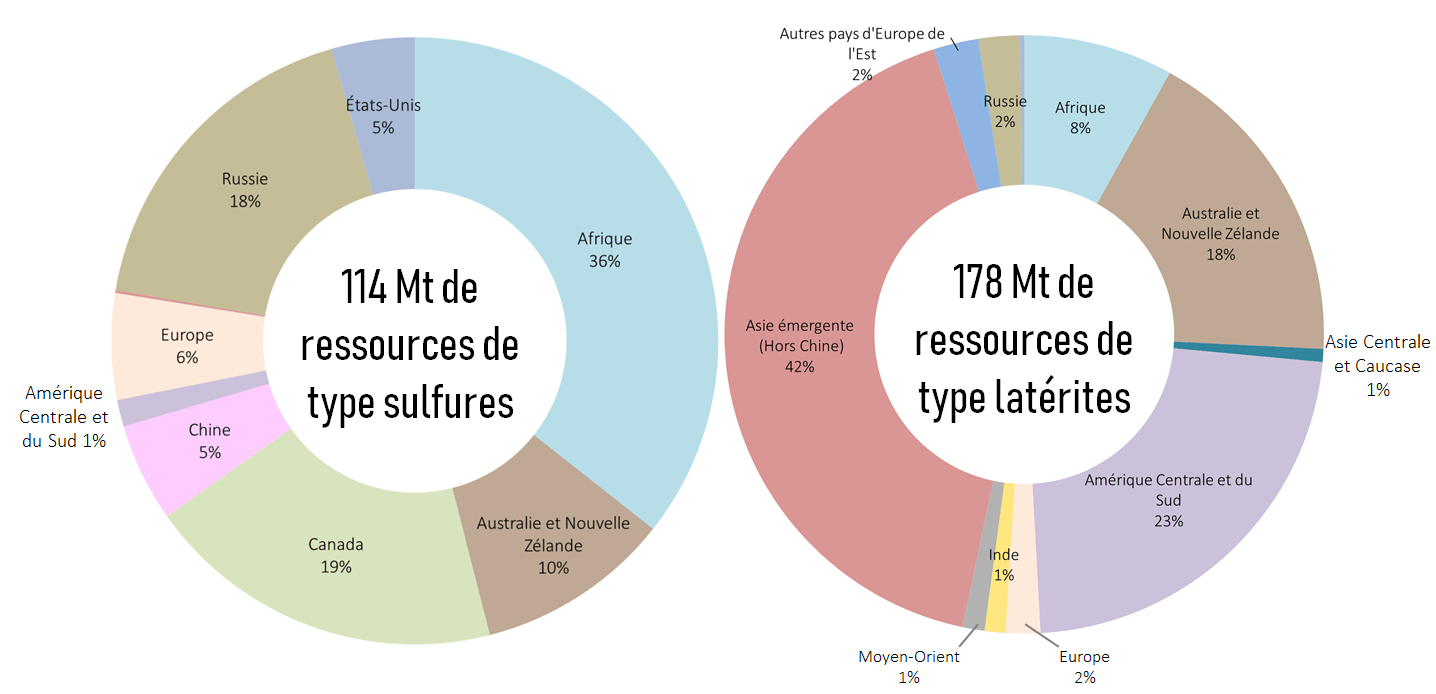

Le nickel est relativement répandu sur le globe avec des ressources terrestres estimées à 300 millions de tonnes, dont 60 % correspondent à des dépôts de latérite (principalement en Asie du Sud-Est) et 40 % à des gisements de sulfures (Afrique du Sud, Canada, Russie). L’Australie est le seul pays à présenter des quantités significatives de ces deux types de gisements (Graphique 1). Les latérites sont plus faciles à transformer et ont donc, à l’origine, été privilégiées pour la conception des produits à base de nickel (USGS, 2021) (Nickel Institute, 2016).

Source : Mudd and Jowitt, 2014

Détail des régions du modèle TIAM WORLD : ici

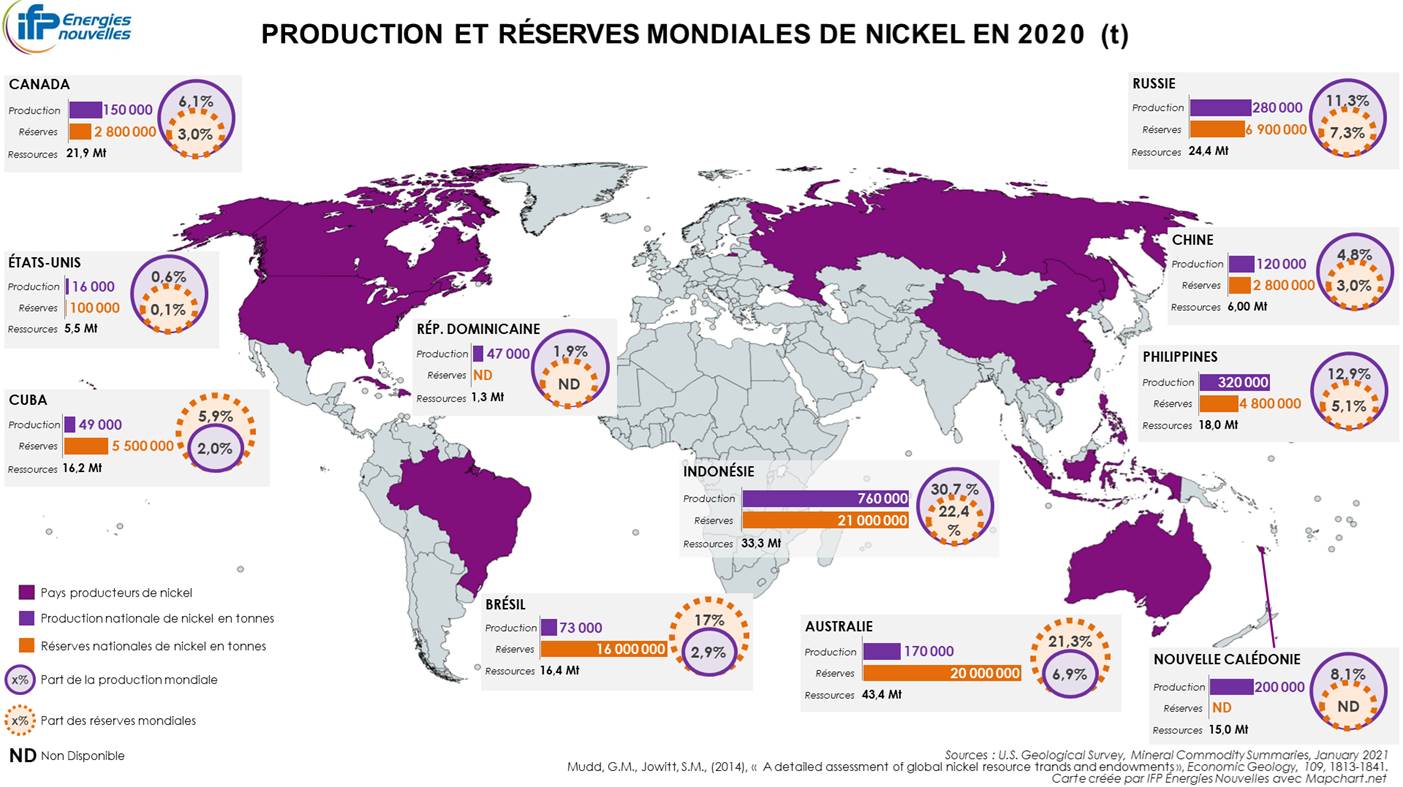

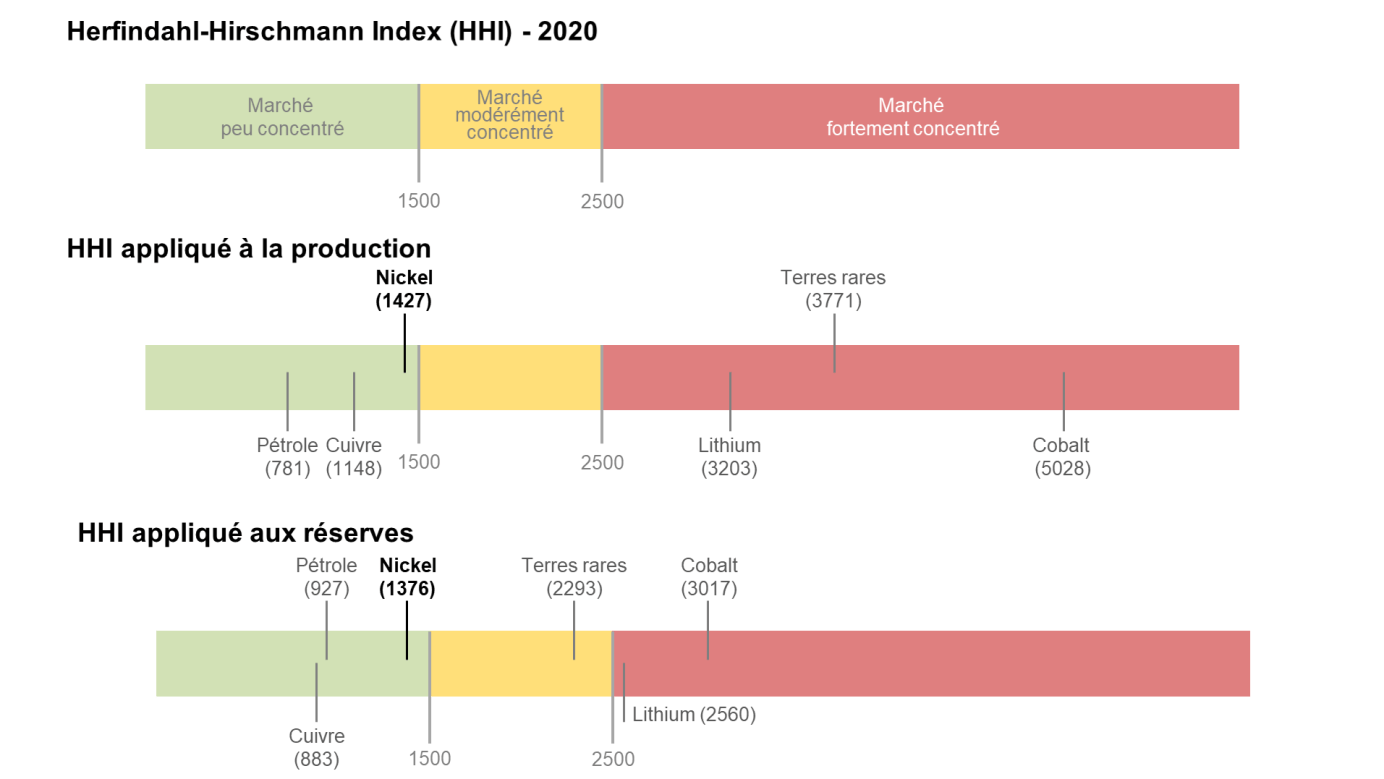

Les réserves de nickel sont estimées à 94 millions de tonnes et se situent principalement en Indonésie (22,4 %), en Australie (21,3 %), au Brésil (17 %), en Russie (7,3 %), à Cuba (5,9 %), et aux Philippines (5,1 %). Mentionnons également l’Afrique du Sud (3,9 %) qui, si elle ne fait pas partie des plus gros pays producteurs, possède néanmoins des réserves importantes de type sulfure et potentiellement stratégiques pour l’avenir (Carte 1). Ces réserves présentent un indice de concentration relativement faible (HHI à 1 376, Graphique 2). (USGS, 2019, 2021).

Source : USGS, 2021

Une production minière dominée par l’Asie du Sud-Est

En 2020, la production mondiale de nickel primaire a atteint environ 2,5 millions de tonnes, en recul de presque 8 % par rapport à l’année précédente. Elle représentait néanmoins plus du double de celle observée en 2000.

La répartition géographique de la production minière de nickel a fait l’objet de profondes mutations ces deux dernières décennies. Alors que le marché était largement dominé par la Russie et le Canada depuis les années 1980, ce sont aujourd’hui l’Indonésie (30,7 % de la production mondiale en 2020) et les Philippines (12,9 %) qui le dominent. Viennent ensuite la Russie (11,3 %), la Nouvelle Calédonie (France) (8,1 %), l’Australie (6,9 %) et le Canada (6,1 %) (Carte 1). Après que sa part de marché eut atteint son niveau le plus bas en 2014 et 2017, la Russie semble toutefois regagner du terrain dans le classement ces dernières années tandis que le poids des Philippines dans la production minière mondiale de nickel a tendance à s’affaiblir (Mudd, 2010 ; Zeng et al., 2018).

Comme pour les réserves, le niveau global de production demeure peu concentré (HHI de 1 427, Graphique 2) (USGS, 2021).

Source : USGS, 2021

Le marché des sociétés minières, lui aussi, semble relativement faiblement concentré. Alors qu’au début des années 2010, les cinq premières compagnies pesaient pour plus de la moitié de la production mondiale de nickel (Têtu et Lasserre, 2017), elles représentent aujourd’hui moins d’un tiers des extractions mondiales. On trouve dans ce « top 5 » la société brésilienne Vale, suivie de la russe Norilsk Nickel, du groupe chinois Jinchuan, du suisse Glencore et enfin du groupe australien BHP.

Les produits du nickel : différentes classes pour différents usages

Les produits du nickel sont divisés en deux catégories selon leur degré de pureté :

- Le nickel dit de classe I a une teneur en nickel supérieure ou égale à 99,98 % et est généralement issu des gisements de sulfure. Il possède donc un haut niveau de pureté et a un coût de production élevé. Les poudres, les briquettes, les cathodes ou encore les granulés appartiennent à cette catégorie. Le nickel de classe I est le seul à pouvoir convenir à la production des sulfates de nickel employés dans la fabrication de batteries.

Environ 55 % de la production mondiale de nickel primaire correspond à du nickel de classe I (The Nickel Institute, 2016). - Le nickel de classe II (alliages et ferronickels par exemple), issu des gisements de latérite, a un niveau de pureté inférieur et est principalement utilisé dans l’industrie de l’acier inoxydable.

A l’instar des extractions minières, la géographie de la production de nickel primaire – obtenu après fonte et raffinage des minerais de nickel – a également fait l’objet de transformations. Au milieu des années 1990, la Russie, le Canada, le Brésil et une poignée de pays européens (Norvège, Finlande et Royaume-Uni notamment) dominaient les activités de fonte et de raffinage du nickel. Mais peu à peu, ces pays ont perdu de leur influence au profit des pays asiatiques. En 2017, la Chine représentait ainsi 31,2 % des produits du nickel, suivie par l’Indonésie (10, 3 %) et le Japon (9,4 %). La Russie (8,0 %) et le Canada (7,9 %) complètent ce paysage (INSG, 2019).

Une consommation primaire mondiale largement dominée par la Chine

La consommation de nickel primaire a connu une nette accélération à partir du début des années 2010. En 1996, la demande provenait de l’Europe (38 %) et de l’Asie (37 %), mais en 2017 les pays européens ne comptaient plus que pour 16 % de la consommation mondiale, tandis que l’Asie en représentait près des trois quarts. Le continent américain pesait quant à lui pour 9 % de la demande et l’Afrique était à peine représentée avec seulement 1% de la consommation mondiale (INSG, 2019).

La croissance de la consommation de nickel primaire est avant tout tirée par la Chine qui absorbe désormais plus de la moitié des produits du nickel en 2017 (INSG, 2019). Cette envolée de la demande chinoise s’explique par l’essor de sa production d’inox, elle-même entrainée par le développement économique et social rapide du pays depuis le début des années 2000. En l’espace de quelques années, la Chine s’est ainsi hissée au rang de premier producteur mondial d’acier inoxydable avec une part de marché atteignant 52 % en 2015 contre 3 % en 2000 (Zeng et al., 2018).

Faut-il s’inquiéter des ressources en nickel ?

L’équipe de recherche IFPEN a utilisé le modèle TIAM-IFPEN pour évaluer la demande cumulée en nickel à l’horizon 2050 sur la base de deux scénarios climatiques : un scénario dit 4° C correspondant à une élévation des températures de 4° C au-dessus des niveaux préindustriels (scénario 4D) et un scénario climatique plus ambitieux limitant la hausse des températures à 2° C (scénario 2D).

Elle a ensuite appliqué deux scénarios de mobilité à chacun de ces scénarios climatiques : le premier, en lien avec une mobilité « Business As Usual » (BAU), correspond à une progression continue du taux de possession de véhicules et à une plus grande dépendance vis-à-vis de la voiture. Le second relève d’une mobilité durable, où sont favorisées l’utilisation de transports publics et non motorisés, ainsi qu’une approche intégrée de la planification et des investissements en matière d'aménagement du territoire et de transport urbain.

Pour chaque scénario de mobilité, l’équipe de recherche a envisagé trois mix de chimies de batteries Lithium-ion, identiques à ceux étudiés pour le cobalt :

- un mix à fort contenu en cobalt qui correspondrait à un plus faible contenu en nickel (10 % NCA, 90 % NMC622) ;

- un mix intermédiaire (10 % NCA, 40 % NMC622, 50% NMC811) ;

- un mix à faible intensité en cobalt qui correspondrait à une plus forte intensité en nickel (10 % NCA, 90 % NMC811) à l’horizon 2050.

Le saviez-vous ?

Parmi les batteries Lithium-ion, on trouve principalement cinq technologies pouvant être employées dans le cadre des mobilités électriques. Elles différent en fonction de l’assemblage chimique les composant :

*Lithium cobalt oxyde (LCO) ;

*Nickel-manganèse-cobalt (NMC) ;

*Nickel-cobalt-aluminium (NCA) ;

*Lithium fer phosphate (LFP) ;

*Lithium manganèse oxyde (LMO).

Accord de Paris : vers une électrification massive du parc automobile

Grâce au modèle TIAM-IFPEN (Hache et al., 2019), l’équipe a évalué l’évolution de la flotte mondiale de véhicules à l’horizon 2050. Dans le cas d’objectifs climatiques conformes aux ambitions de l’Accord de Paris sur le climat et avec une mobilité BAU, elle anticipe une électrification massive du parc automobile (50 % de VEs).

Une criticité géologique moyenne malgré l’augmentation de la demande primaire

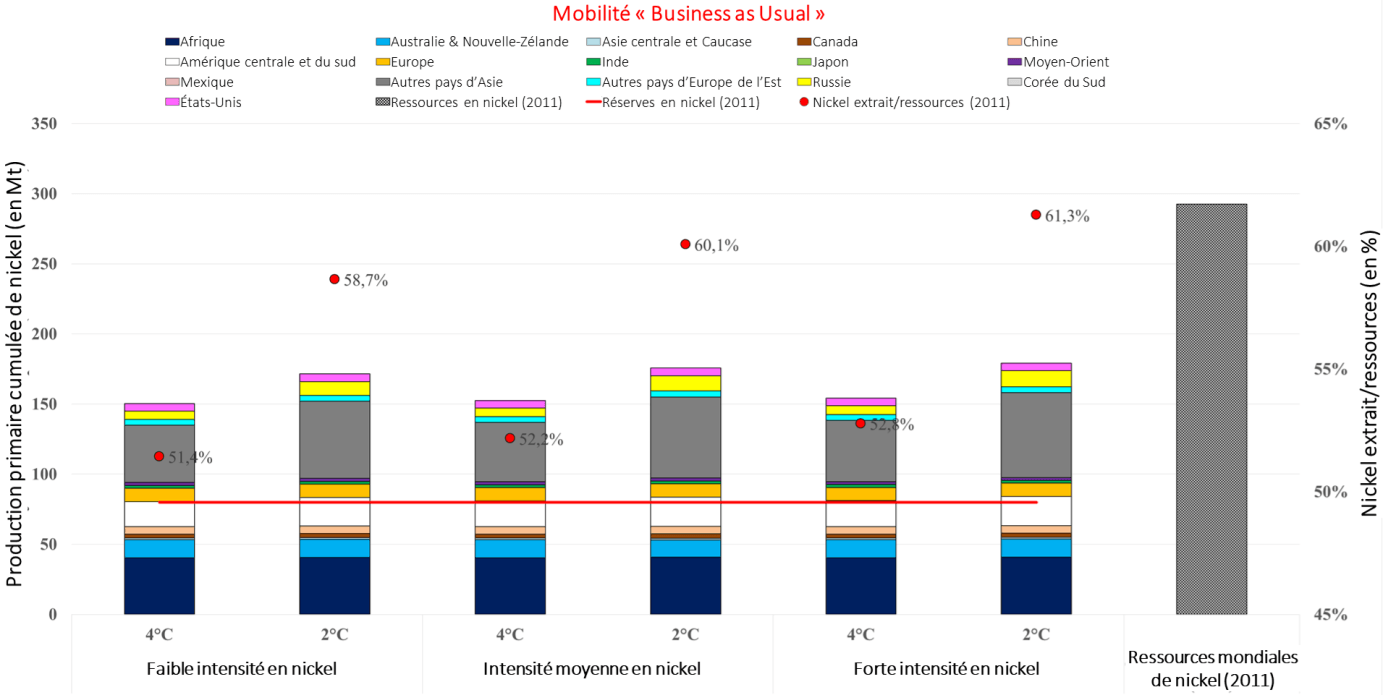

Pour évaluer le niveau de criticité lié au nickel, l’équipe a calculé des ratios de demande cumulée à l’horizon 2050 par rapport aux ressources connues en 2011, en faisant varier les trois types de mix technologique de batteries.

Source : IFPEN

Dans le cadre d’une mobilité BAU et quelle que soit la technologie de batterie considérée, le ratio production cumulée de nickel/ressources est supérieur dans le cas des scénarios 2°C par rapport aux scénarios 4°C. Le ratio s’établit ainsi de 58,7 % à 61,3 % pour les scénarios 2°C contre 51,4 % à 52, 8% pour les scénarios 4°C (Graphique 3). Le constat est le même en cas d’instauration de politiques de mobilité plus soutenables.

On observe également que les choix technologiques opérés sur les batteries influencent la pression exercée sur les ressources en nickel. Aujourd’hui, la tendance est à l’augmentation de la part du nickel dans les batteries lithium-ion, souvent en remplacement du cobalt, métal cher et dont la sécurité d’approvisionnement semble plus précaire.

Enfin, le choix d’une mobilité durable permet d’abaisser la pression sur les ressources en nickel. Dans le cas du scénario le plus contraint – un scénario 2°C avec des technologies de batteries plus intense en nickel – le ratio est de 61,3 % dans le cas d’une politique de mobilité conventionnelle et de 59,2 % dans le cas d’une mobilité durable.

Les scénarios projetés permettent en outre de confirmer la place des pays asiatiques en tant que principaux producteurs mondiaux de nickel à l’horizon 2050 et mettent en lumière le rôle clé qu’est amené à jouer le continent africain dans l’approvisionnement mondial.

Ces résultats permettent d’identifier une criticité géologique moyenne pour le nickel : inférieure à celle que l’on observe sur le cuivre ou le cobalt, elle est supérieure à celles relevées pour les terres rares ou encore le lithium. La pression sur les ressources en nickel doit d’autre part être analysée au regard de la distinction entre nickel de classe I et nickel de classe II.

Vers une transformation du marché du nickel ?

Nickel de classe I et électrification : vers une nécessaire adaptation du secteur ?

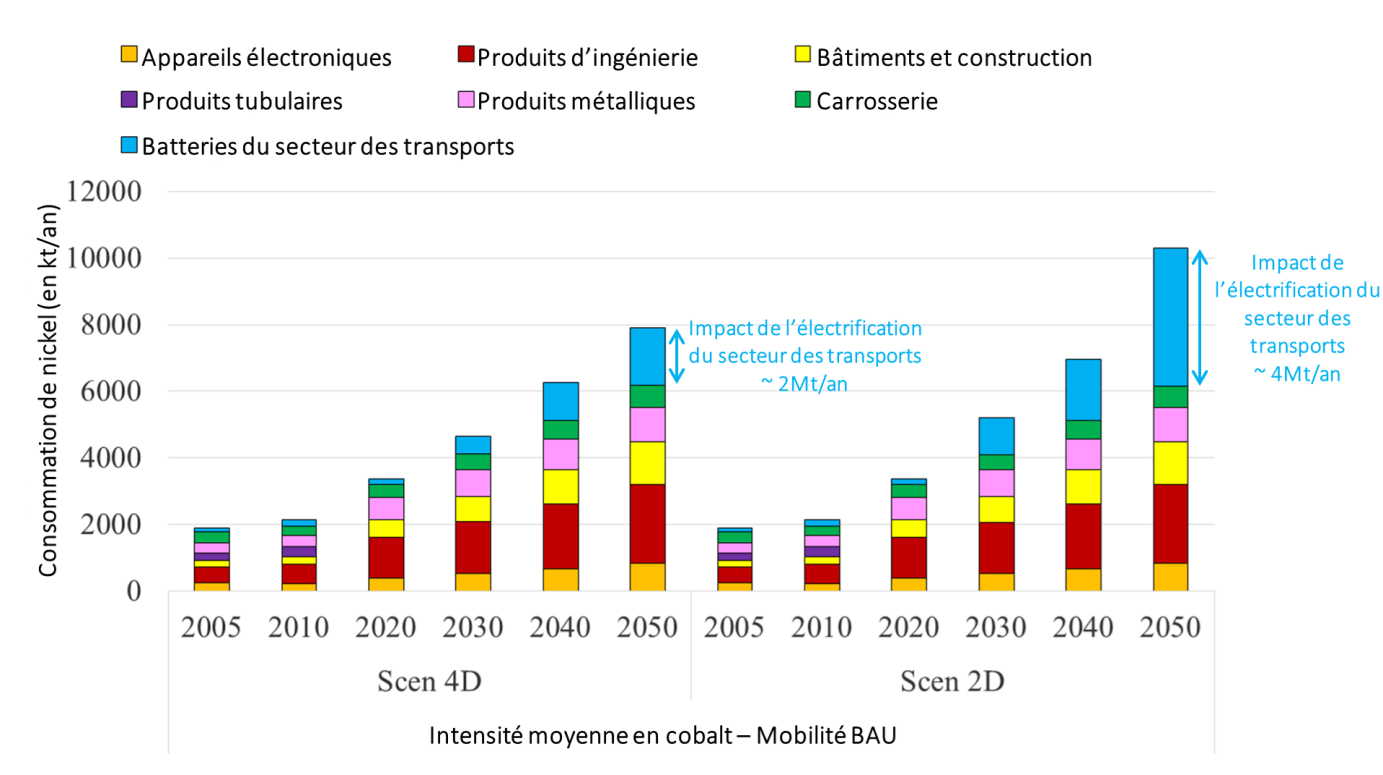

Utilisé dans le secteur des batteries, le nickel de classe I pourrait donc voir sa demande s’accélérer dans les années à venir. Dans le cas d’un scénario de mobilité BAU avec des technologies de batteries à intensité moyenne en nickel, la seule électrification du secteur des transports ferait passer la demande globale de 6 Mt/an à 8 Mt/an dans un scénario 4°C. Elle dépasserait même les 10 Mt/an dans un scénario 2°C en 2050 (les prévisions de la Commission européenne donnent une consommation de 2,6 Mt/an pour les batteries du secteur des transports à l’horizon 2040) ! (Fraser, 2021) (Graphique 4)

Source : IFPEN

Malgré cela, la production de ce nickel de haute qualité pourrait être insuffisante à moyen terme pour plusieurs raisons. Tout d’abord, l’augmentation des capacités de production a jusqu’à présent concerné du nickel de classe II. Pendant de nombreuses années, le prix bas du métal n’a en effet pas encouragé les investissements dans la production de nickel de classe I, plus coûteuse.

Le nickel de classe I peut être produit à partir de l’exploitation des dépôts de sulfure, ce qui demande un investissement initial élevé en raison de la profondeur de ces dépôts. Il peut également être produit à partir des minerais de latérites, mais s’ils sont plus faciles à exploiter, ils sont en revanche de moindre qualité, ce qui engendre des frais de bonification additionnels pour les transformer en nickel de classe I (Campagnol, 2017).

Ensuite, les découvertes de gisements de sulfures présentant un potentiel de production de nickel de classe I ont été moins importantes que celles de gisements de latérites au cours des 20 dernières années. Enfin, le nickel de classe I est également employé dans l’industrie de l’acier inoxydable, ce qui exerce une pression supplémentaire sur cette catégorie (CE, 2018 ; Murphy, 2020 ; Fraser, 2021).

La sécurisation des approvisionnements en nickel de classe I demandera donc la mise en route de nouveaux sites miniers ainsi que des capacités supplémentaires de production de produits intermédiaires et raffinés. Des pays riches en ressources de type sulfures pourraient ainsi tirer avantage du boom futur du nickel de classe I.

Avec ses larges réserves, la Russie semble bien positionnée pour réaffirmer sa position dans le classement des producteurs miniers. De fait, Nornickel est déjà l’un des plus gros producteurs mondiaux de nickel de classe I. La diffusion à une large échelle des véhicules électriques constitue également une opportunité pour l’Afrique du Sud ainsi que pour l’Afrique centrale et orientale où les projets d’exploration se multiplient (USGS, 2019).

Il y a fort à parier que l’Indonésie et les Philippines, bien que dotées de dépôts de latérites, aient aussi un rôle à jouer dans la sécurisation des approvisionnements en nickel pour l’industrie des batteries. Si la production de nickel de classe I se fait à partir des dépôts de sulfures pour des questions de simplicité, il est également possible de produire, via un procédé de lixiviation acide à haute pression (HPAL), un mélange sulfure/hydroxyde employable comme matière première pour la production de sulfate de nickel.

C’est ce type d’infrastructures qu’a entrepris de développer l’Indonésie dont l’ambition est de se positionner davantage en aval de la chaîne de valeur des batteries. Elle a ainsi lancé plusieurs projets d’usine HPAL sur son territoire tandis que les Philippines en comptent déjà deux opérationnelles (Fraser, 2021).

L’approvisionnement en nickel primaire en provenance de ces deux pays reste incertain, comme l’ont démontré de récents évènements : aspirant à profiter davantage des retombées économiques liées à l’exploitation de ses ressources, l’Indonésie a mis en place une interdiction d’exportation des minerais de nickel non transformés effective depuis le 1er janvier 2020, générant un important mouvement de stockage de la part des pays consommateurs, Chine en tête, et une envolée des prix de 60 % entre les mois de janvier et septembre 2019. Soucieux des retombées environnementales des activités extractives, le gouvernement philippin a quant à lui exprimé son intention de mieux encadrer le secteur minier, quitte à ordonner la fermeture de certains sites, ce qui a renforcé la crainte de pénuries.

Le risque pesant sur l’approvisionnement en nickel de classe I ne touche ainsi pas tous les pays consommateurs de la même manière. La Chine, premier consommateur mondial de nickel, dépend fortement de l’Indonésie et des Philippines pour son approvisionnement, et donc des stratégies adoptées par les deux pays. Les Etats-Unis jugent pour leur part la sécurité d’approvisionnement en nickel satisfaisante et n’ont pas inclus ce métal dans leur liste de 35 métaux critiques malgré la faiblesse de leur production domestique. Pourtant, des constructeurs automobiles comme TESLA alertent sur la nécessité d’augmenter la production mondiale de nickel de classe I. Le pays semble toutefois pouvoir compter sur la proximité de son voisin canadien, lequel présente de riches réserves en sulfures.

Enfin, le cas européen questionne. Bien que la production de nickel sur le continent européen soit anecdotique (environ 2 % en 2016 (USGS, 2016), le métal ne figure pas dans la liste des matériaux critiques établie par la Commission européenne. L’Union européenne ambitionne pourtant de devenir un acteur de poids dans la fabrication de batteries pour véhicules électriques, ambition matérialisée par le lancement en 2017 de l’alliance européenne pour les batteries, surnommée « Airbus des batteries », un projet de développement d’une filière industrielle permettant de réduire la dépendance du continent à l’égard de la Chine et de la Corée principalement. Dans l’un de ses derniers rapports consacrés au sujet, la Commission européenne alerte néanmoins sur un probable défaut d’approvisionnement en nickel pour ses fabricants de batteries d’ici la fin des années 2020 et insiste sur la nécessité de mettre en place une filière robuste de recyclage des batteries (Fraser, 2021).

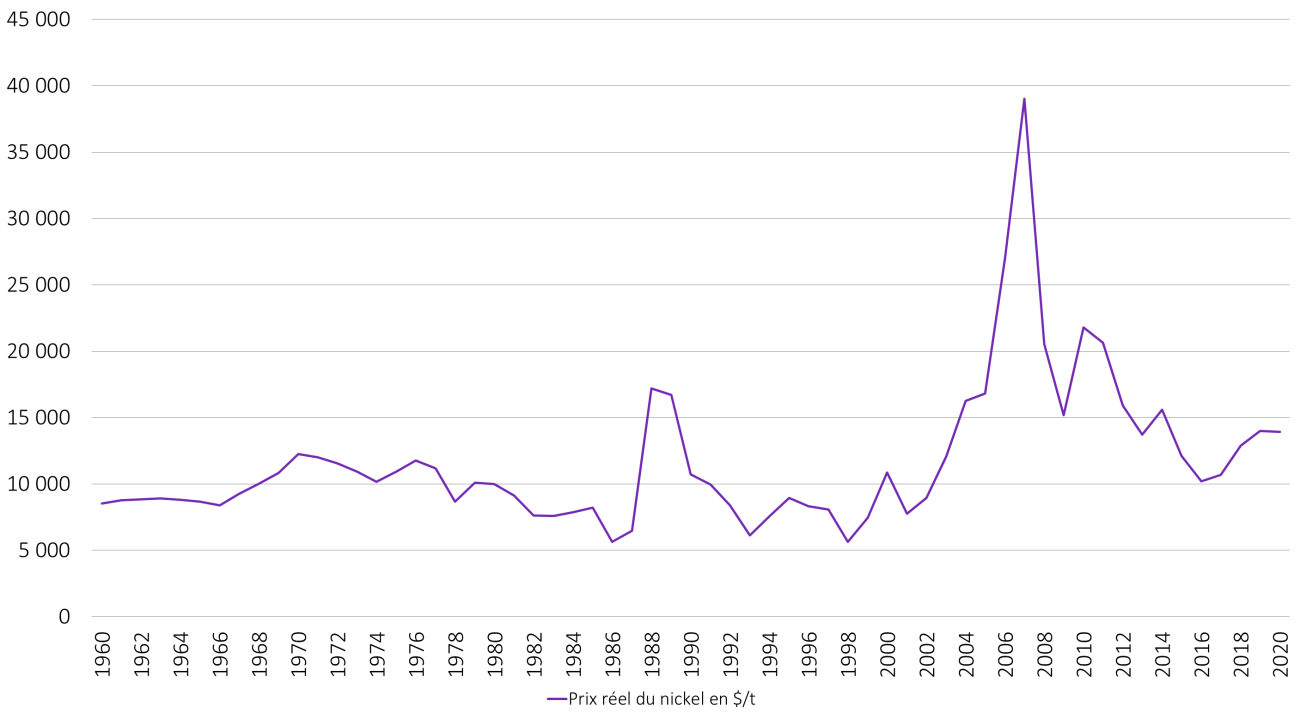

Volatil, le prix du nickel pourrait freiner les investissements

Le nickel, coté quotidiennement au London Metal Exchange, est réputé être l’un des métaux parmi les plus volatils (Graphique 5), ce qui lui vaut d’avoir été surnommé le « métal du diable ». De nombreux facteurs influencent le prix de ce métal, mais ces dernières années, c’est l’incertitude liée aux politiques commerciales et industrielles des principaux pays producteurs, Indonésie et Philippines en particulier, qui a le plus participé aux variations des prix. Malgré la récente augmentation des cours, les prix du nickel restent bas par rapport à leur plus haut niveau de 2007-2008, période au cours de laquelle les prix avaient atteint près de 40 000 dollars la tonne.

Source : Banque mondiale

La volatilité structurelle des cours et les niveaux de prix observés aujourd’hui n’encouragent pas l’investissement dans ce secteur ni dans celui de la transformation de nickel – en particulier en ce qui concerne le nickel de classe I –, augurant d’une possible insuffisance de l’offre à l’horizon 2030.

A retenir

L’électrification du parc automobile mondial à l’horizon 2050 devrait entraîner une multiplication par 4 de la demande de nickel dans un scénario 2°C.

Les risques qui pèsent sur le nickel sont économiques et stratégiques :

- Des contraintes sur l’extraction et la transformation d’un nickel de haute qualité pour les batteries pourraient apparaître ;

- La volatilité structurelle des prix du nickel n’encourage pas à l’investissement dans les capacités de production et de transformation ;

- Une hausse de la dépendance des pays consommateurs, notamment européens, et de probables défauts d’approvisionnement à un horizon de 10 ans sont à prévoir

Pour aller plus loin

Décryptage : Les métaux dans la transition énergétique

Contacts scientifiques : Emmanuel Hache, Charlène Barnet, Gondia Seck.

Comment citer cette publication : Hache, Emmanuel ; Barnet, Charlène ; Seck, Gondia-Sokhna « Le nickel dans la transition énergétique : pourquoi parle-t-on de métal du diable ? », Les métaux dans la transition énergétique, n° 5, IFPEN, Mars 2021.