10.02.2021

10 minutes de lecture

Comme le cobalt, le lithium est un matériau phare des batteries Li-ion. Ces dernières années, la demande en lithium a cru à un rythme soutenu d’environ 20 % par an. Cette tendance semble devoir se poursuivre à l’avenir avec l’essor des mobilités électriques plébiscitées dans le cadre de la transition écologique. Ce n’est cependant pas tant le risque géologique qui inquiète pour ce métal que la forte concentration des réserves, de la production et du marché, ainsi que l’emprise de la Chine sur l’ensemble de la chaîne de valeur.

- Le lithium, élément incontournable des batteries

- Où se trouve le lithium ? Qui le produit ?

- Faut-il s’inquiéter des ressources en lithium ?

- Quels risques peut-on anticiper pour le lithium ?

- L’essentiel à propos du lithium en vidéo

.jpg)

Le lithium, élément incontournable des batteries

Le lithium est relativement abondant dans l’écorce terrestre, c’est le 32e élément le plus représenté parmi 83 éléments significativement présents. En 2008, l’essentiel des ressources connues de lithium était contenu dans deux types de gisement : les gisements dits “conventionnels”, c’est-à-dire les saumures de salars (62 %) et les roches lithinifères (27 %, avec une part importante de spodumène) et les gisements dits « non conventionnels », à savoir l’hectorite (argile) (7 %), les saumures géothermales (1 %) et les champs pétrolifères (3 %) (Evans, 2008 ; Bradley, 2017).

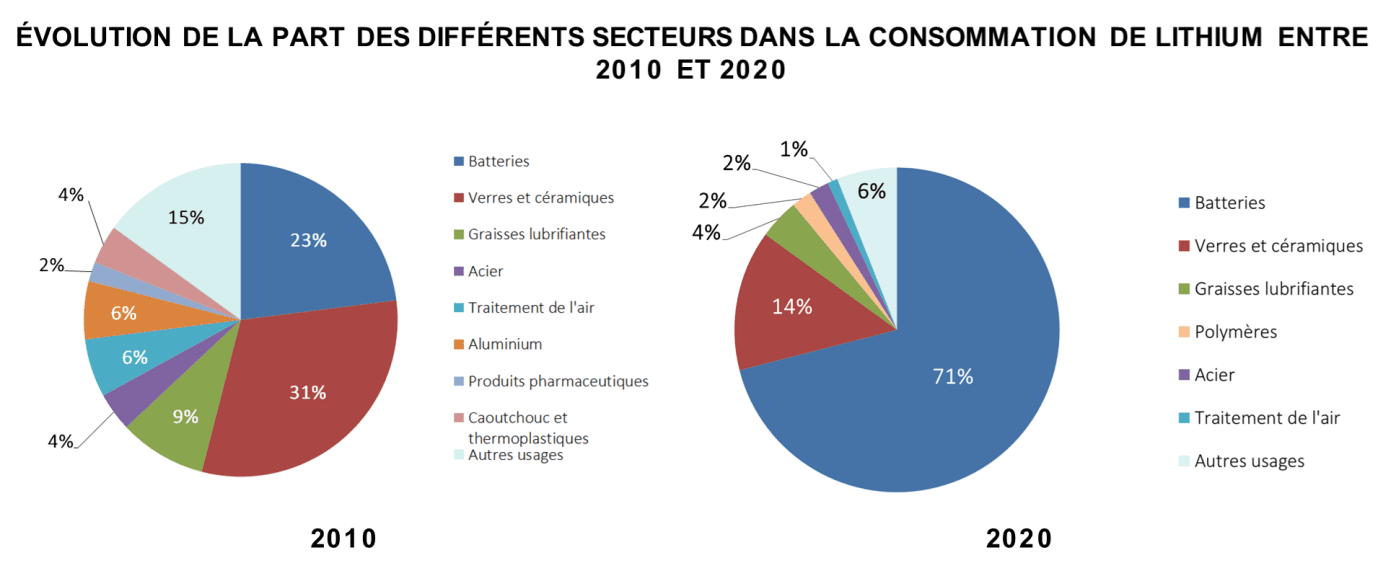

À l’origine, le lithium était principalement employé pour la fabrication des verreries et céramiques, pour les graisses lubrifiantes ou bien pour la production d’aluminium. Désormais, c’est surtout pour son utilisation massive dans les batteries Lithium-ion des appareils électroniques ou des véhicules électrifiés (VEs)1 que cet élément chimique fait parler de lui. La part des batteries dans la consommation totale de lithium a considérablement augmenté, puisqu’elle elle représente désormais 71 %, contre 23 % en 2010 (Graphique 1).

Source : USGS, 2010, 2021

Où se trouve le lithium ? Qui le produit ?

Parmi les métaux de la transition bas carbone, le lithium est sujet à d’importantes concentrations de ressources, de réserves et de production.

Une concentration des ressources et des réserves dans le « Triangle du lithium »

Source : USGS, 2021

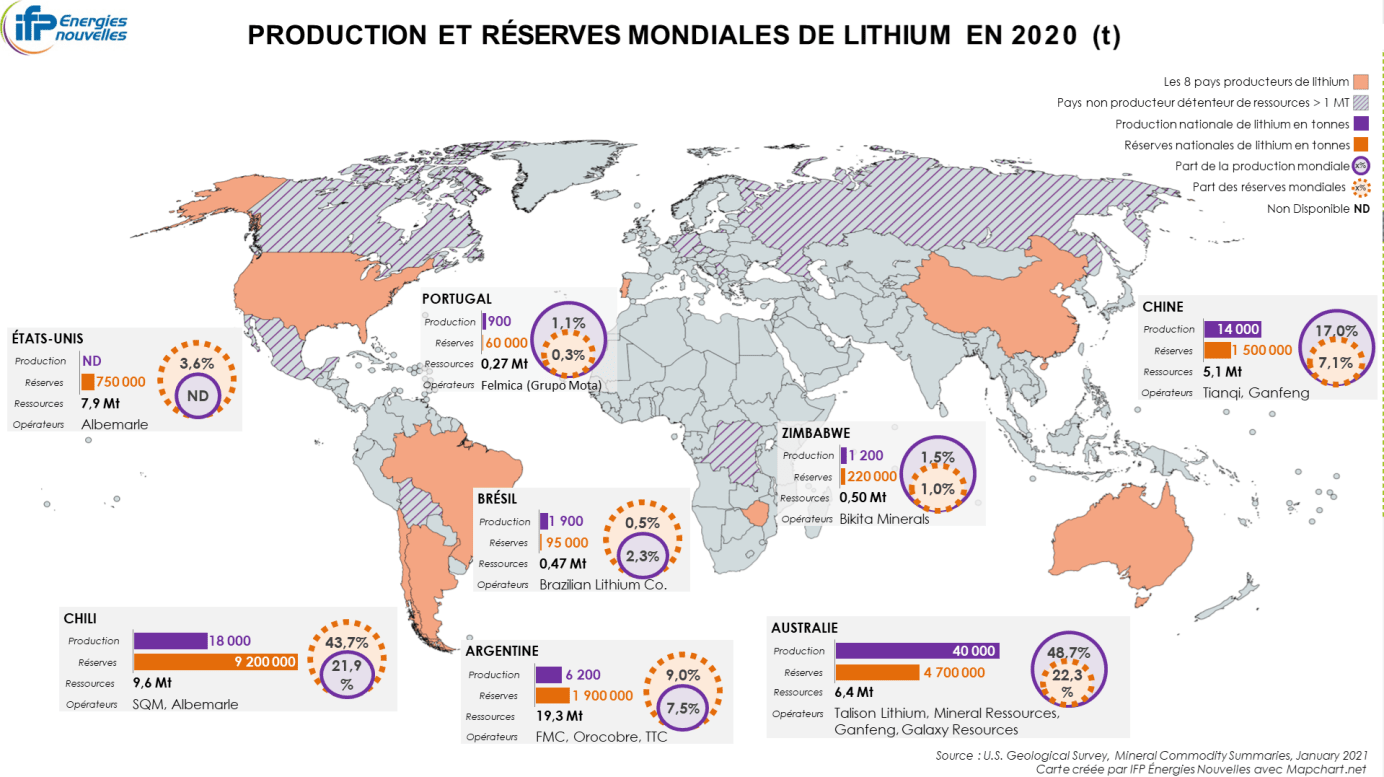

Sur les 86 millions de tonnes de ressources en lithium identifiées en 2020, près de 60 % sont détenues par les trois pays andins formant le « Triangle du lithium » : la Bolivie (21 Mt), l’Argentine (19,3 Mt) et le Chili (9,6 Mt) (Carte 1). Des ressources importantes ont également été répertoriées aux États-Unis, en Australie, en Chine, en République Démocratique du Congo, en Allemagne, au Canada ou encore au Mexique.

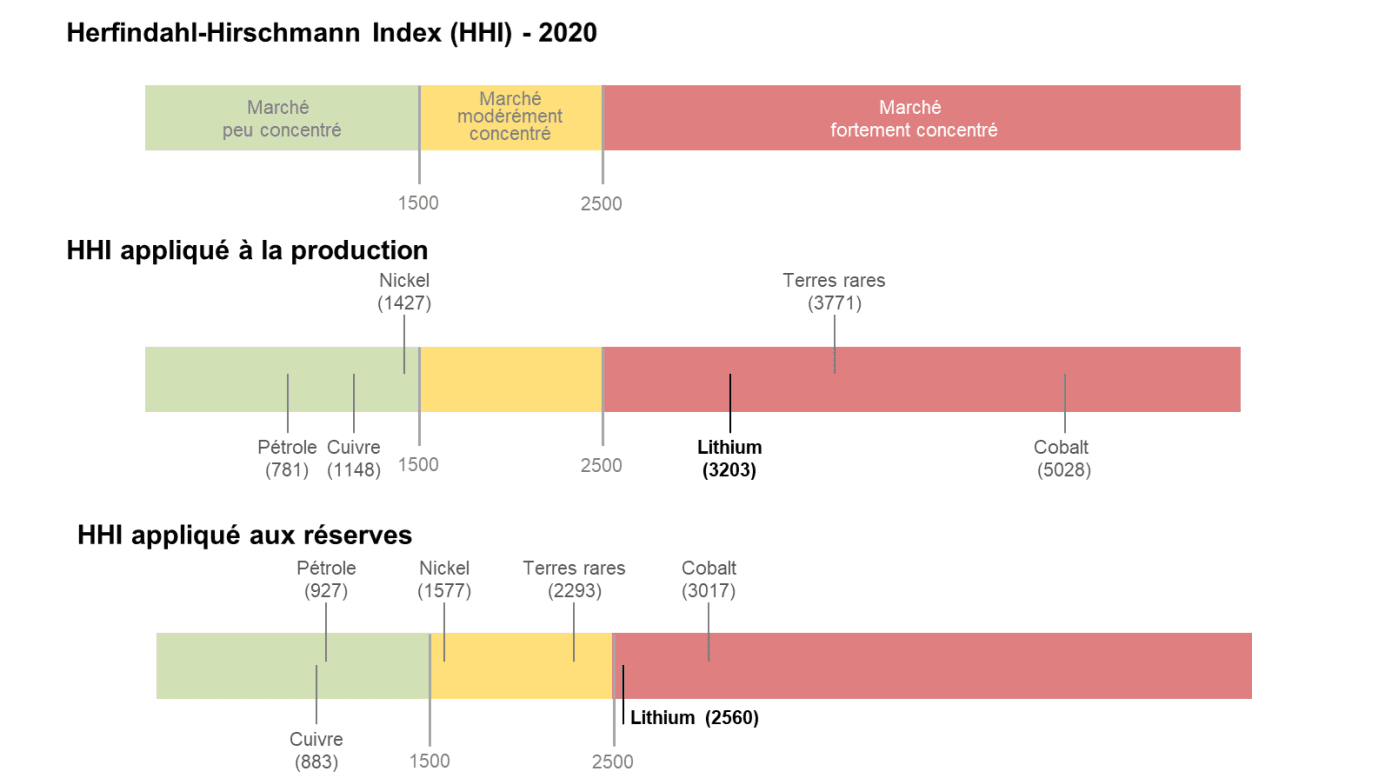

Les réserves de lithium sont estimées à 21 millions de tonnes (Mt) en 2020, contre 13 Mt en 2010, dont plus de la moitié sont détenues par le Chili et l’Argentine seuls (HHI de 2560) (Carte 1).

La concentration de la production minière s’intensifie

La production mondiale de lithium a été multipliée par plus de 3 en l’espace d’une décennie, passant de 25 000 tonnes en 2010 à plus de 82 000 tonnes en 2020. La concentration géographique de cette dernière s’est accentuée ces dix dernières années et est aujourd’hui plus importante que celle des réserves (HHI de 3203 en 2019 contre 2779 en 2010) (USGS, 2011 & 2020) (Graphique 2).

Aujourd’hui, deux régions – l’Australie et l’Amérique Latine – concentrent 80 % de la production minière, même si par le jeu des participations industrielles, la concentration de la production ne se réduit pas à ces deux zones géographiques. L’Australie est devenue le premier producteur mondial dès 2018 (48,7 % de la production mondiale), suivie par le Chili (21,9 %), la Chine (17 %) et l’Argentine (7,5 %) (Carte 1). L’absence de la Bolivie dans le paysage des extractions minières ne peut qu’étonner lorsque l’on sait que les salines d'Uyuni constituent les plus grandes ressources mondiales de lithium.

Source : USGS, 2021

Cinq « majors » contrôlent le marché

Le marché du lithium est contrôlé par un nombre très restreint de grosses multinationales – les 5 majors – ayant intégré l’ensemble de la chaîne de valeur du lithium, depuis la production minière jusqu’à la production de composés chimiques (produits transformés à haute valeur ajoutée).

Parmi ces cinq acteurs, on trouve les trois producteurs historiques que sont la société chilienne SQM (Sociedad Química y Minera de Chile), les entreprises américaines Livent (ex-FMC Corp) et Albemarle Corp. Les deux autres membres de ce « club des cinq » sont les deux entreprises chinoises Tianqi Lithium et Jiangxi Ganfeng Lithium. Elles ont fait leur entrée sur ce marché beaucoup plus récemment et ont d’abord investi massivement dans l’exploitation minière à l’étranger, avant de développer une maitrise de l’aval de la chaine de valeur (Grant et al., 2020). Environ deux tiers de la production seraient contrôlés par Albermarle, SQM et Tianqi en 2019, ce qui laisse envisager une possible cartellisation de la production de ce minerai stratégique (Escande, 2018).

Le positionnement particulier de Tianqi et les partenariats établis avec deux de ses concurrents suscitent également l’attention : Tianqi exploite ainsi le gisement de Greenbushes en Australie, l’une des plus grosses mines actuellement opérationnelle, avec Albermarle et détient une participation de 24 % dans le groupe SQM.

Des prix bientôt plus transparents ?

La production mondiale de lithium et le rythme de développement des projets miniers ou d’exploration sont étroitement corrélés au prix de vente du lithium. Or, les informations concernant le prix de ce métal sont peu accessibles, en particulier lorsqu’il s’agit de ses formes non transformées et raffinées. Un contrat à terme sur le lithium devrait voir le jour au premier semestre 2021, ce qui contribuerait à améliorer le degré de transparence de ce marché.

Faut-il s’inquiéter des ressources en lithium ?

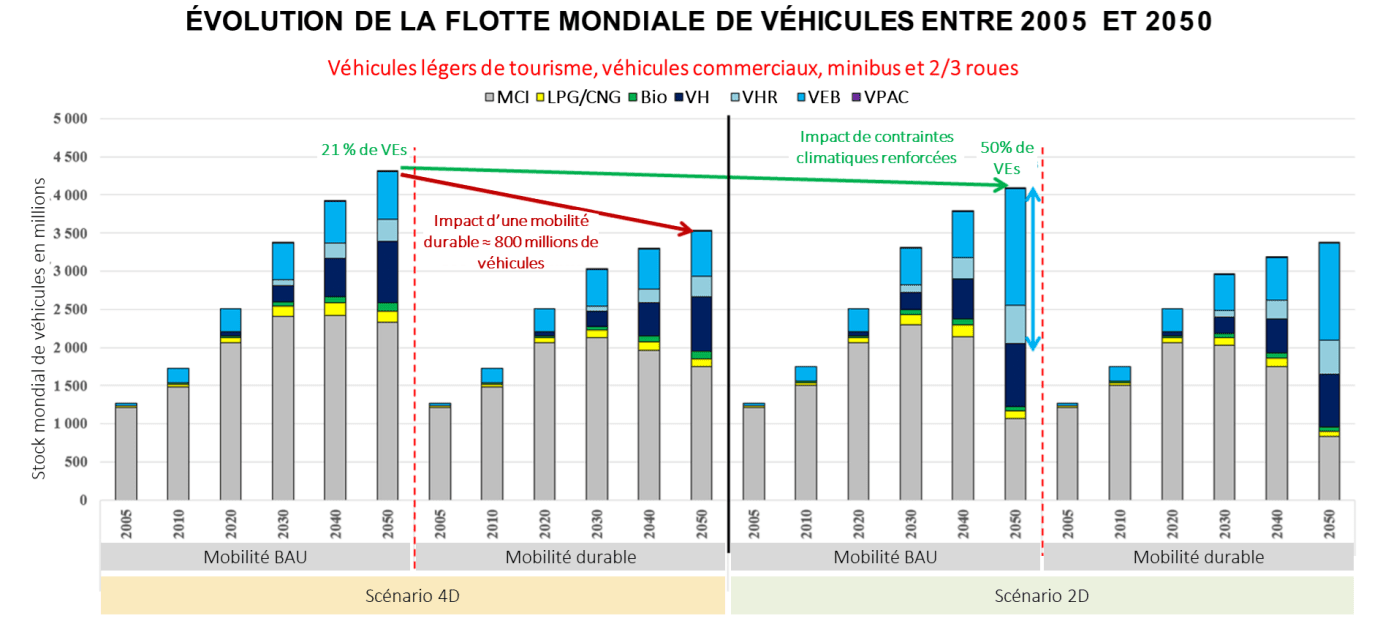

L’équipe de recherche IFPEN a utilisé le modèle TIAM-IFPEN pour évaluer la demande cumulée en lithium à l’horizon 2050 sur la base de deux scénarios climatiques : un scénario dit 4° C correspondant à une élévation des températures de 4° C au-dessus des niveaux préindustriels (scénario 4D) et un scénario climatique plus ambitieux limitant la hausse des températures à 2° C (scénario 2D).

Elle a ensuite appliqué deux scénarios de mobilité à chacun de ces scénarios climatiques : le premier, en lien avec une mobilité « Business As Usual » (BAU), correspond à une progression continue du taux de possession de véhicules et à une plus grande dépendance vis-à-vis de la voiture. Le second relève d’une mobilité durable, où sont favorisées l’utilisation de transports publics et non motorisés ainsi qu’une approche intégrée de la planification et des investissements en matière d'aménagement du territoire et de transport urbain.

Accord de Paris : vers une électrification massive du parc automobile

Grâce au modèle TIAM-IFPEN (Hache et al., 2019), l’équipe a évalué l’évolution de la flotte mondiale de véhicules à l’horizon 2050. Dans le cas d’objectifs climatiques conformes aux ambitions de l’Accord de Paris sur le climat et avec une mobilité BAU, elle anticipe une électrification massive du parc automobile (50 % de VEs).

Dans les autres combinaisons de scénarios, le véhicule thermique reste dominant. Les projections montrent que la mise en place d’une politique de mobilité durable permettrait de réduire la flotte mondiale : dans le scénario 4D par exemple, on compterait alors 800 millions de véhicules en moins (Graphique 3).

Graphique 3

Source : IFPEN

Une criticité géologique limitée malgré l’augmentation de la demande

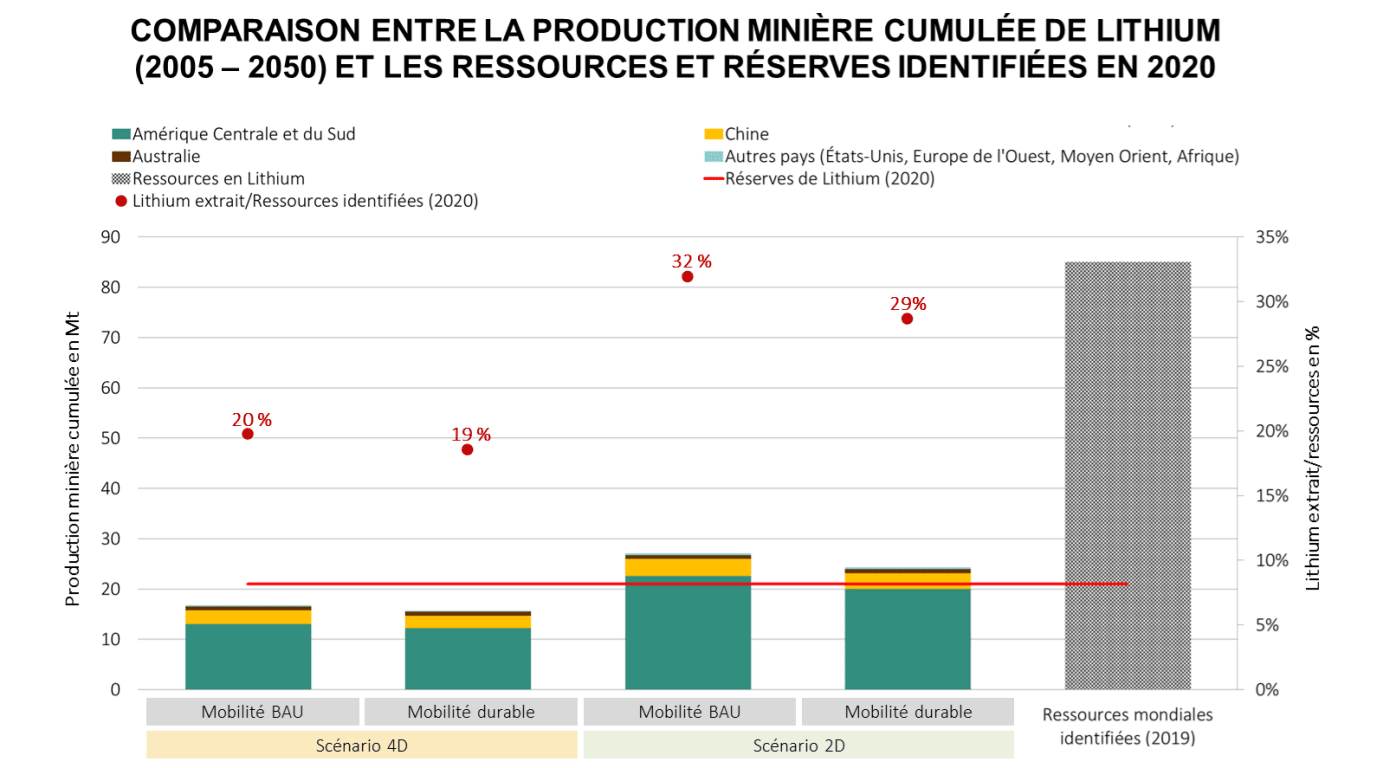

Reflet de l’évolution de la flotte mondiale de VEs et donc de la demande en lithium, la production minière de lithium apparait plus forte dans le cas de scénarios climatiques ambitieux (Graphique 4). Dans un scénario 4D, la production minière cumulée entre 2005 et 2050 est estimée à 15,7 Mt pour le scénario de mobilité durable et à 16,8 Mt dans le cas d’une mobilité BAU, tandis que dans une configuration 2°C ces mêmes demandes atteignent respectivement 24,3 Mt et 27,1 Mt, soit une multiplication par environ 1,5 des quantités de lithium nécessaires !

Le saviez-vous ?

Quelle est la différence entre la production primaire et la production secondaire ?

Production primaire : la production effectuée à partir des ressources contenues dans le sous-sol.

Production secondaire : la production réalisée à partir du recyclage des produits en fin de vie et de la valorisation des déchets.

Source : Minéral Info

Malgré l’importance de ces chiffres, seuls les scénarios 2D présentent une production minière cumulée de lithium supérieure au niveau actuel des réserves (21 Mt en 2020). Autre indicateur de criticité, le rapport entre la production primaire cumulée et les ressources ne fait pas non plus état d’un fort niveau de pression sur les ressources. Ce ratio fluctue ainsi de de 19 % à 20 % dans un scénario 4D, alors qu’il s’établit entre 29 % et 32 % dans un scénario 2D.

Source : IFPEN

Les résultats tendent donc à indiquer qu'il n'existe pas de risque géologique significatif sur le marché du lithium. Comme pour les réserves, les ressources sont importantes et il est probable qu'elles soient technologiquement accessibles d'ici 2050, au moins en partie.

Quels risques peut-on anticiper pour le lithium ?

Le lithium, un marché peu flexible

L’augmentation rapide de la demande en lithium requerra le développement de nouvelles mines dans les années à venir. Or, la mise en exploitation d’un gisement peut prendre jusqu’à 10 ans. D’autre part, une partie de la production actuelle est peu flexible à court terme : si les mines opérant à partir de spodumènes (Australie) peuvent adapter leur production assez rapidement, l’exploitation des salars andins implique un processus d’évaporation requérant jusqu’à 18 mois. Enfin, les entreprises juniors ou de taille intermédiaire peinent à trouver les financements nécessaires pour développer ces projets à forte intensité capitalistique, problématique que vient accentuer la faible transparence du marché du lithium (Lefebvre and Tavignot, 2020).

Un métal produit aux dépens de l’environnement

L’industrie du lithium présente des externalités environnementales dont l’intensité dépend du mode d’extraction. Ces impacts concernent principalement (Early, 2020) :

- Les émissions de CO2 : il faut 15 tonnes de CO2 en moyenne pour produire une tonne de lithium dans le cas de l’exploitation de roches dures et 5 tonnes pour l’exploitation des réservoirs souterrains.

- L’utilisation en eau : 469 m3 d’eau sont nécessaires à la production d’une tonne de lithium. Au Chili, les communautés indigènes et les groupes de défense de l’environnement s’opposent de façon croissante aux activités d’extraction de lithium de la zone du salar d’Atacama en raison de la pression qu’elles exercent sur les ressources en eau douce (Sherwood, 2019).

- L’occupation des terres : la production de lithium via l’exploitation des réservoirs souterrains monopolise 3 124 m2 de terres par tonne produite. Des bassins d’évaporations gigantesques défigurent ainsi des paysages entiers dans les salars andins.

Les impacts environnementaux liés aux extractions de lithium et la pression médiatique croissante autour de l’empreinte carbone des technologies de la transition écologique ont généré un fort intérêt pour le lithium vert, c’est-à-dire le lithium des eaux géothermales. Pour un même volume de lithium extrait, cette méthode permettrait ainsi de consommer 150 fois moins d’eau et 3 000 fois moins de terres que l’exploitation des réservoirs souterrains (Early, 2020). Des réserves de lithium géothermales ont été localisées aux États-Unis, mais également en Europe (Allemagne, France, Royaume-Uni).

L’idée d’un lithium « made in Europe » est par ailleurs tout particulièrement attrayante pour l’Union européenne dont l’ambition industrielle est de diminuer sa dépendance à la Chine, et à l’Asie en général, sur le segment des batteries destinées aux véhicules électrifiés. Cette ambition s’est traduite par le lancement en 2017 de l’alliance européenne pour les batteries, projet soutenu par la Commission européenne et réunissant plus de 500 acteurs publics et privés du secteur.

Une emprise chinoise sur le marché ?

La Chine ne possède que 7 % des réserves en lithium mais son niveau de contrôle sur la chaine de valeur est beaucoup plus élevé. L’apparente faiblesse chinoise dans le domaine minier est d’ailleurs à nuancer : 17 % des extractions proviennent du territoire chinois en 2020 mais le niveau de contrôle effectif de Pékin sur les extractions minières est plus élevé en raison des parts détenues par Ganfeng et Tianqi dans de nombreux projets miniers et entreprises concurrentes à travers le monde (Lefebvre and Tavignot, 2020).

Par ailleurs, c’est aussi en Chine que l’Australie envoie 80 % de sa production minière afin qu’elle y soit traitée, raffinée et consommée. Le Chili assure bien une partie des activités de transformation, mais laisse le raffinage au Japon, à la Corée du Sud et à la Chine. Pékin contrôlerait de cette façon entre 50 % et 89 % de la production de lithium raffiné au niveau mondial (LaRocca, 2020).

La Chine a enfin intégré l’aval de la chaîne de valeur en investissant dans les technologies de stockage de l’énergie. En 2018, elle représentait 61 % des capacités mondiales de production de batteries lithium-ion (Desjardins, 2018). Aussi, les résultats du modèle confirment que les ambitions du plan Made In China 2025 dans le domaine des véhicules électrifiés (Hache, 2019) devraient maintenir la Chine dans sa position de premier consommateur mondial de lithium à l’horizon 2050.

Cette forte dépendance du marché mondial aux activités chinoises de transformation et de raffinage, couplée à un appétit chinois grandissant pour le lithium, peut questionner la sécurité d’approvisionnement future.

Triangle du lithium : des stratégies nationales aux conséquences incertaines

Le triangle du lithium concentre 58 % des ressources, 53 % des réserves et 29 % de la production mondiales du minerai (USGS, 2021) et, d’après les résultats de l’équipe IFPEN, la région devrait devenir le principal exportateur de lithium en 2050 avec 90 % de l’approvisionnement mondial (Graphique 4). La place qu’occupe chacun des pays de la région dans le commerce international est par ailleurs étroitement liée à leurs politiques nationales.

En Argentine par exemple, le climat favorable aux investissements étrangers a permis un véritable décollage des projets d’exploration et de développement de nouveaux sites miniers. Le Chili pour sa part, miné par les oppositions internes et desservi par l’opacité de son cadre juridique et réglementaire, n’a pas pu maintenir son rang dans la production mondiale de lithium. Enfin la Bolivie, malgré la volonté du gouvernement d’Evo Morales de faire émerger une filière nationale du lithium – dessein matérialisé par la création de la société nationale Yacimientos de Litio Bolivianos (YLB) en 2017 - n’a toujours pas fait son entrée sur le marché mondial en raison de son manque de savoir-faire technologique dans le domaine.

En résumé, la marge de sécurité d’approvisionnement diminue du fait de la pénétration massive du VE au niveau mondial (Scénarios 2D), mais les résultats du modèle n’indiquent pas de réelle criticité géologique pour le lithium. Toutefois, les dynamiques d’équilibre à long terme sur les marchés de matières premières nous apprennent que l’absence de criticité géologique n’exclut pas d’autres risques (économique, industriel, géopolitique ou environnemental). En particulier, la concurrence entre les acteurs apparaît toute relative sur le marché du lithium, malgré l’entrée de nouvelles entreprise. Ainsi, le faible nombre d’acteurs associé à leur positionnement oligopolistique interrogent la criticité économique de la filière.

Par ailleurs, la politique de la Chine et de ses entreprises, sur la filière lithium mais également sur le marché des batteries, reste un élément clé de compréhension du marché du lithium dans le futur.

1 Les Véhicules Electrifiés (VEs) regroupent les Véhicules Hybrides Rechargeables (VHRs), les Véhicules Electriques à Batterie (VEBs) et les Véhicules électriques à Pile à Combustible (VPACs).

A retenir

Le lithium est de plus en plus utilisé dans les batteries Lithium-ion des appareils électroniques ou des véhicules électrifiés (VEs), mais les réserves et les ressources devraient être suffisantes pour assurer les besoins d’ici 2050.

Les risques qui pèsent sur le lithium ne sont pas tant géologiques que :

- géostratégique : Les réserves et la production sont de plus en plus concentrées géographiquement, le Triangle du Lithium concentrant 58 % des ressources et 53 % des réserves, et l'Australie et l'Amérique Latine 80 % des extractions minières ;

- économique :

*Les prix ne sont pas transparents, ce qui impacte la production et le développement de projets miniers ;

*5 acteurs mondiaux contrôlent la majeure partie de la production minière ainsi que l’ensemble de la chaîne de valeur, la Chine exerçant en particulier une forte emprise sur les activités de transformation et de raffinage ;

- environnemental : la production de lithium est particulièrement émettrice de CO2 et consommatrice d’eau. En outre, l’exploitation des réservoirs souterrains monopolise les terres et les bassins d’évaporations défigurent les paysages dans les salars andins.

Pour aller plus loin

Décryptage : Les métaux dans la transition énergétique

Les pressions sur l’eau, face ignorée de la transition énergétique, The Conversation

L'essentiel en vidéo

Contacts scientifiques : Emmanuel Hache, Charlène Barnet, Gondia Seck

Comment citer cette publication : Hache, Emmanuel ; Barnet, Charlène ; Seck, Gondia-Sokhna « Le lithium dans la transition énergétique : au-delà de la question des ressources ? », Les métaux dans la transition énergétique, n° 4, IFPEN, Février 2021.