21.10.2021

3 minutes de lecture

L’analyse trimestrielle des principales tendances des marchés du gaz naturel dans le monde pour le 3ème trimestre 2021 réalisée par Cedigaz est disponible en ligne.

Au troisième trimestre 2021, les tensions et la volatilité sur les marchés gaziers se sont de nouveau accentuées et les prix de marché européens et asiatiques ont franchi de nouveaux sommets historiques. La flambée des prix du gaz est exceptionnelle par son ampleur et sa durée.

Elle s’explique par une accumulation progressive de facteurs aussi bien du côté de l’offre que de la demande mondiale. Les perspectives de marché basées sur les « Futures » nous montrent que cette flambée des prix devrait perdurer jusqu’au printemps 2022.

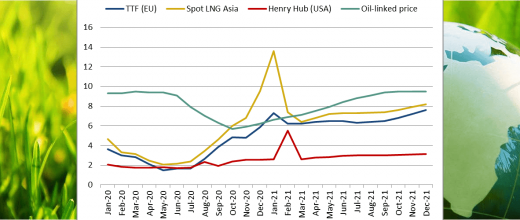

Évolution des prix spot internationaux

Le troisième trimestre 2021 est de nouveau marqué par une explosion des prix spot européens et asiatiques qui se sont envolés vers des sommets stratosphériques de 30 à 40 $/MBtu au tournant du dernier trimestre.

A l’image du premier semestre, la reprise économique mondiale et la demande énergétique chinoise continuent de tendre les marchés et les prix des énergies. Durant le troisième trimestre, les prix de marché ont été multipliés par 2,5 en Europe et 2,3 en Asie. Sur les neuf premiers mois de l’année, les prix spot européens et asiatiques ont enregistré des hausses record de respectivement 357 % et 107 %.

Le prix européen TTF a dépassé 85 €/MWh le 1er octobre, un nouveau record journalier dépassant celui qui avait été atteint le 1er mars 2018. Des facteurs plus spécifiques à l’approvisionnement européen expliquent fortement les niveaux record des prix observés ces trois derniers mois.

Les exportations par gazoducs de la Russie, qui en 2020 couvraient un tiers de l’approvisionnement européen, ont été réduites en raison de travaux de maintenance sur les principaux gazoducs d’exportation, d’un incendie sur une usine de traitement alimentant le gazoduc Yamal début août, ainsi que de la volonté de Gazprom de restreindre ses capacités d’exportations supplémentaires et interruptibles via le transit par l’Ukraine.

Or, les autres sources traditionnelles de flexibilité qui auraient permis à l’Europe de jouer son rôle de « swing » ou de « rééquilibrage » sur le marché mondial ont toutes été sous tensions : restrictions des exportations de Norvège dues à des opérations de maintenance sur de grands gisements, production progressivement réduite sur le gisement de Groningue aux Pays-Bas, niveaux de stockages européens relativement bas par rapport aux années précédentes, importations de GNL en baisse au profit de l’Asie en raison de capacités mondiales d’offre opérationnelles insuffisantes et limitées par des arrêts techniques ou des imprévus.

Dans un contexte de prix bas, de ralentissement économique puis de crise Covid, les investissements dans les projets d’exportation de GNL ont été insuffisants ces dernières années malgré les alertes émises. Le prix spot européen a été un prix plancher ainsi que le principal facteur haussier du prix spot asiatique.

Le prix spot américain Henry Hub a également été sous tension et a atteint ses plus hauts niveaux mensuels enregistrés pour la dernière décennie. Cette tendance s’explique par une forte demande pour la climatisation liée aux températures élevées (août), des perturbations du côté de la production dans le Golfe du Mexique dues à l’Ouragan Ida et surtout la forte croissance des exportations de GNL par rapport à l’année 2020 qui constitue un nouveau facteur de tension sur l’équilibre domestique offre-demande.

La croissance de la production américaine s’est ralentie depuis deux ans en raison d’une baisse des investissements dans les forages de production, conjuguée à des aléas climatiques (froid polaire et effet du gel en février, ouragans). Les stockages n’ont donc pas pu être suffisamment remplis.

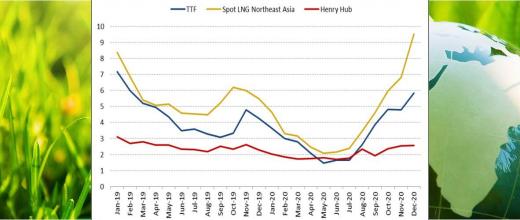

Evolution des prix des contrats de long terme indexés sur le prix du pétrole

Les prix indexés au prix du pétrole ont poursuivi leur tendance haussière au troisième trimestre pour atteindre plus de 10 $/MBtu en septembre, contre une moyenne de 8 $/MBtu au 2ème trimestre.

Au Japon, le prix moyen est estimé à plus de 13 $/MBtu en septembre, contre 9 $/MBtu en juin. En raison de la flambée exceptionnelle des prix spot, ces derniers ont été plus de deux fois plus élevés que les prix 100% indexés en septembre. Cette divergence extrême entre les prix indexés et les prix spot marque une rupture par rapport aux années précédentes où les prix indexés ont été généralement plus élevés que les prix spot.

Développements récents sur le marché mondial du GNL

Au troisième trimestre 2021, la demande mondiale de GNL a continué à s’accroître, en hausse de 5 % par rapport au trimestre de l’année précédente. Cette croissance est tirée par les besoins du Nord-Est de l’Asie, la Chine en tête, et dans une moindre mesure par l’Amérique latine (Brésil).

Sur un marché mondial tendu, les cargaisons de GNL ont toujours été massivement dirigées vers l’Asie au détriment de l’Europe, qui a vu ses importations de GNL baisser de 35 % par rapport au trimestre précédent. La concurrence très forte entre l’Europe et l’Asie pour accéder à l’offre disponible de GNL se reflète dans une corrélation quasi parfaite entre les prix spot des deux continents qui atteignent des niveaux similaires.

Cette tendance met en lumière la mondialisation des marchés gaziers et la « commoditisation » du GNL qui s’accélère grâce à une offre contractuelle de plus en plus flexible, à l’expansion du marché spot et aux arbitrages croissants sur les prix et sur les marchés. La Chine qui devrait devenir le premier importateur de GNL en 2021 a un impact de plus en plus fort sur les prix internationaux.

Perspectives

Les courbes des cours à terme indiquent des prix de marché au-delà de 30 $/MBtu jusqu’au printemps prochain. Le prix européen en 2021 serait de l’ordre de 16 $/MBtu, comparé à une moyenne de 6 $/MBtu sur la période 2015-2019 précédant l’année de crise de 2020 où ils tombaient à 3,2$/MBtu.

Les besoins de reconstituer massivement les stocks à l’approche de l’hiver sont importants sur tous les grands marchés consommateurs (Etats-Unis, Europe, Russie et Chine). Or, le marché du GNL devrait rester fortement tendu en l’absence de grands projets de production supplémentaires.

L’ampleur de la flambée des prix dans les prochains mois dépendra en particulier de deux facteurs : la météo dont l’impact est déterminant en hiver et l’évolution des exportations de la Russie dont le niveau des capacités de production dites « excédentaires » pour faire face à la fois à la demande interne et externe du pays pose aujourd’hui question et ce quel que soit la date de démarrage du Nord Stream 2.

La période passée affichant des prix du gaz européens et asiatiques inférieurs à 8 $/MBtu semble désormais laisser place à une période de prix plus élevés aux alentours de 10-12 $/MBtu dans les prochaines années.

>> Accéder à l’ensemble du rapport Cedigaz (en anglais)